我国社会养老保险是从1993年开始的,最早用于国企职工,但1995年才全面实施社会养老保险。当初参保的这批人而今的养老金能有多高?

谁是第一批养老金领取人?1992年,我国开始推行社会养老保险,但覆盖人群主要在国企职工。

1995年,社会养老保险全面铺开。

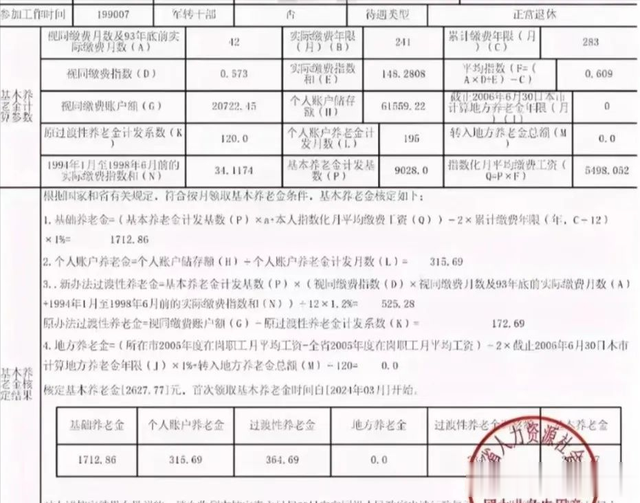

当时参加养老保险的人,大多数都有“视同缴费年限”,很多年龄比较大的职工,四五十岁了,缴纳很少的养老金就能获得很高的保障,而这些人毫无例外,全是企业职工。

并且,在随后的十多年里,养老金调整过程中,养老金涨幅惊人,动辄每年上涨百分之八九甚至百分之十以上。

如今,这批较早的养老金领取者的养老金普遍达到了六七千元。

这批人在当初缴纳养老保险时,很多都是按照最低档次缴纳养老保险的,而那些养老保险缴纳档次比较高的人,他们的养老金更是接近甚至超过10000元。

这批人是真正享受到了养老金红利的。

另外,社会养老保险曾经在2014年前后的时候,还允许符合条件的人补交养老保险。

一次性补缴几万元,每年就能领一万多,简直是捡钱。

所以,第一批领取养老金、有视同缴费年限的、当时四五十岁以上的企业职工,他们是养老金制度的真正赢家。

这批人真正做到了“一人参保,全家吃饱”的境界。

这批养老金早期领取者,现在普遍达到了八九十岁,存量依旧很高,缴纳得少,可养老金领取得多。

我国养老金属于“现收现支”,一边进一边出。出的水多了,进来的水很快就消耗了,养老基金池子的水积累就少,不利于养老基金产生更多收益。

必须想办法让养老基金的存量足够多才行,才有利于养老基金钱生钱,形成良性循环。

2017年之前,出生人口比较多,养老金危机不太显现,但到了2022年,新出生人口950万,比2017年少了一半。这就会导致养老金缴纳人越来越少,而领钱的人越来越多。

并且,随着医疗水平提高,人口平均寿命也越来越长,对养老基金的消耗越来越大。

单纯依靠延迟退休,只是使问题爆发延后而已,无法改变养老金最终入不敷出的窘状。因此,对养老金征收个人所得税势在必行。

我国养老金缴纳过程中,缴纳的养老金是不征个人所得税的,这对养老金缴纳比较高的人是有利的,规避了较高的个人所得税征收。

当初为了鼓励人们缴纳养老保险,有一定的优惠可以理解,但现在,大家养老保险意识已经提高了,就不再需要通过养老金缴纳部分免征个人所得税来进行鼓励了。

征收养老金个人所得税对于养老金比较低的人基本没什么影响,而对养老金比较高的人会有不太大的影响,大家都能接受,并且,这部分钱本来就该征收个人所得税。

如果对养老金进行个人所得税征收,那么对养老金较高的领取者可以起到“限高”作用,降低养老金差距。

结语对养老金征收个人所得税有法可依,有理可据。因为我国养老保险缴费部分是免征个人所得税的,但工资低的人,养老金缴纳本来就少,免缴个人所得税其实优惠的是养老金缴纳比较高的人。对此,大家怎么看?期待你的关注、点赞、评论

回家先把你爸你妈的税征了

你写了这么多也按字数征税!

【太奶奶发话】你这(重)孙子,再从我抽屉里偷零花钱,我就打断你的狗腿!

退休人员养老金拿的再多也是属于无收入者。

你们不会老吗???

狼子野心,不,还不如狼。

超五千六千或过万的按应征去征好啦……在西方是不是叫富人税?[吐舌头眯眼睛笑]

1W起码是好的事业单位才有,就普通公务员都不一定有一万,当然城市级别不一样高的不知道

良心何在

失败者的阴暗心理可以使人丧失理智

脑子不好去医院看看!