10月14日,光智科技正式发布了增发预案。本次交易上市公司拟通过发行股份及支付现金的方式向先导稀材、中金佳 泰、中金启元、交控中金等先导电子科技股份有限公司全体 55 名股东合计持有的先导电科 100%股份,同时拟向不超过 35 名特定投资者发行股票募集配套资金。本次交易标的公司的交易价格尚未确定,交易价格将以符合《证券法》规定的资产评估机构出具的评估报告的评估结果为参考依据,由交易双方协商确定。拟向不超过35名符合条件的特定投资者,以询价的方式向特定对象发行股份募集配套资金,募集配套资金的发行股份数量不超过本次发行股份 及支付现金购买资产完成后公司总股本的 30%,募集配套资金总额不超过本次交易中以发行股份及支付现金方式购买资产的交易价格的100%。

被并购的公司先导电科专注于溅射靶材和蒸发材料的研发与制造,产品应用于新型显示、光伏、半导体、精密光学、数据存储及特种玻璃等领域,截至6月的估值达209亿元。而光智科技截至9月27日收盘的总市值为31.36亿元,两者之间的悬殊非常大。证监会正在就修改《上市公司重大资产重组管理办法》发布征求意见稿,正式修改尚未完成。

根据目前仍在生效的《上市公司重大资产重组管理办法》第十二条:上市公司及其控股或者控制的公司购买、出售资产,达到下列标准之一的,构成重大资产重组: (一)购买、出售的资产总额占上市公司最近一个会计年度 经审计的合并财务会计报告期末资产总额的比例达到百分之五十 以上; (二)购买、出售的资产在最近一个会计年度所产生的营业收入占上市公司同期经审计的合并财务会计报告营业收入的比例达到百分之五十以上,且超过五千万元人民币; (三)购买、出售的资产净额占上市公司最近一个会计年度 经审计的合并财务会计报告期末净资产额的比例达到百分之五十 以上,且超过五千万元人民币。因此公司本次重组属于重大资产重组。

在前一段时间发布的关于此事的文章中,曾经对公司可能的重组计划有一个猜测。按照最初计划收购先导电科44.9119%的股份来推算,可能纳入公司的资产价值要超过100亿元,因此可能增加的股本总数大约5亿股。考虑到大股东佛山粤邦投资持股已经达到了29.99%,如果按照原计划进行收购可能会导致公司社会公众股比例小于10%,这会危及到公司的上市地位。到时候相关股东可能不得不大手笔减持股份以满足上市要求。

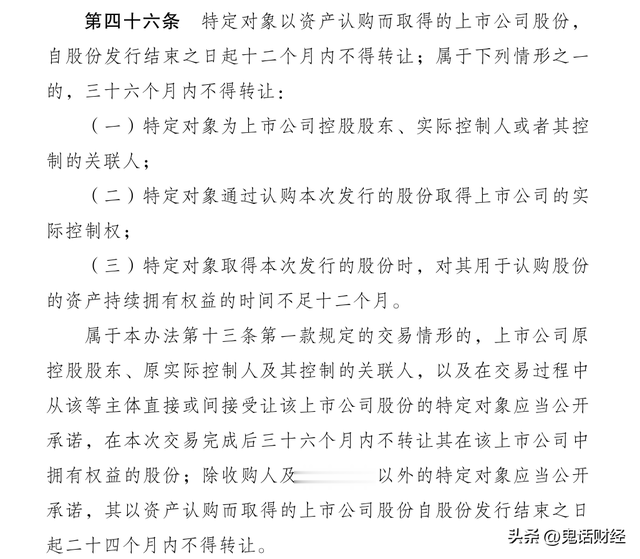

本次发布的定增预案,将先导电科100%的股权全部纳入,会进一步扩大公司总股本。预计发行完成后总股本会达到10亿股以上,大股东的股权比例被稀释,满足了总股本大于4亿股的上市公司社会公众股不低于10%的要求,解决了这个问题。只不过这种安排之下,又带来了新的问题,股东减持需求。根据现行的《上市公司重大资产重组管理办法》第四十六条,上市公司控股股东、实际控制人或者其控制的关联人自股份发行结束之日起三十六个月内不得转让,所以大股东这一块股份是比较牢靠的,至少现在没有减持可能性。

但是除了实际控制人控制的44.9119%股份之外,其余的54个股东不会受到这么严格的限制,他们的锁定期只有十二个月。这54个股东基本上都是有限合伙公司或者私募基金,最新的征求意见稿中,鼓励私募基金参与上市公司并购重组。私募基金投资期限满5年的,第三方交易中的锁定期限由12个月缩短为6 个月,重组上市中作为中小股东的锁定期限由24个月缩短 为12个月。

还有的就是参与配套募集资金的不超过35名特定投资者,他们参与定增后股份的锁定期只有6个月,考虑到他们的入股成本、锁定期限和二级市场差价之间的关系,大概率会在解除锁定后尽快出售手中的股份,避免自己出现亏损。因此对二级市场股价的潜在抛售压力还是比较大的。

证监会正在鼓励上市公司通过重组的方式提升公司质量,相信未来的上市公司重组势必会大量增加,在即将出现的重组潮中,作为普通投资者需要认识到:1、对上市公司进行重组是为了提升上市公司的质量,不能简单的和刺激股价划等号。2、随着重组的大量推出,被并购方股东的减持行为一定会越来越多。而且这种减持不受股价低于发行价不能减持的约束,同时定增会大幅度提高公司每股净资产,大股东的减持便利条件是在增加的。3、以往习惯性炒重组股,重组股往往股价涨幅巨大,这对于参与定增的机构来说是极好的减持机会,对于散户来说不得不防。