最近有人问我,什么是经济周期?该如何应对?

其实,不同阶段有不同的应对措施,我们昨天讲了对冲,

(想看的同学点这里:3分钟搞懂量化对冲)

今天我们讲一个关于时间的故事:

我们今天就说说美林时钟,

一个关于时间的故事。

美林时钟是美林证券提出的资产配置理论。

要明白这个时钟的原理,

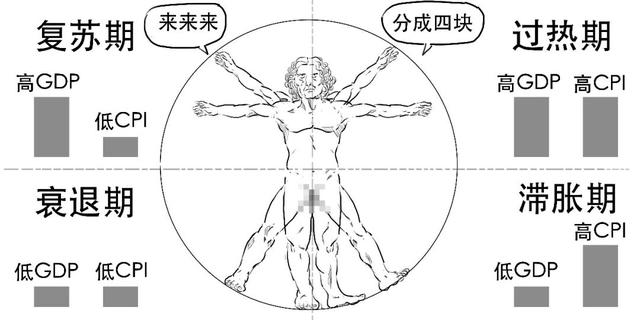

就绕不开两个宏观指标——GDP和CPI。

GDP我们以前说过,全称是Gross Domestic Product,表示国内生产总值,是衡量国家经济状况的重要指标之一。

感兴趣的可以点击如下链接回顾下:GDP。

CPI 全称是Consumer Price Index,表示居民消费价格指数,是反映居民家庭所购买的消费品和服务项目价格水平变动情况的宏观经济指标。

CPI我们也详细说过,想看的点这里:CPI。

我们可以用GDP代表经济增长率,

用CPI代表通货膨胀率。

一般来说,这两个指标具有正相关性,

可以这样简单理解,

GDP上升,大家口袋里的钱多了,物价上涨,CPI自然上升;

GDP下降,兜里的钱少了,CPI也会下降。

但CPI的变化会滞后于GDP的变化。

根据这两个指标的高低,我们将经济周期分成四个部分——复苏期、过热期、滞胀期、衰退期。

这四个部分就组成了美林时钟。

下面我们展开来说,

先从冬天说起——

这个阶段经济低迷,

由于产能过剩,商品价格下跌,

此时企业利润微弱,实际收益率下降。

再加上总需求疲软,

这也导致通胀率较低,

为了恢复和刺激经济增长,央行会降低短期利率。

此时由于市场利率下降,债券价格会上升,

所以这个阶段债券是最好的投资配置。

关于债券价格为什么会上升,可以点击如下链接回顾:5分钟搞懂债券

这个阶段,在宽松政策刺激下,效果逐步显现,

经济增长开始加速,企业营业额提升,利润逐步增加。

同时,由于通货膨胀会滞后于GDP,因此还处于较低的水平。

此时因为多余的产能还没有完全被利用起来,

而股票对经济复苏的弹性较大,所以——

这个时候,最宜投资股票。

在这个阶段,企业生产率增长放缓,但GDP增长仍保持在较高水平。

这带动了物价上涨,通货膨胀率上升。

央行为防止经济过热,会采用紧缩的经济政策,比如加息或者提高存款准备金。

这阶段利率较高,债券表现较差;股票则因为投资者会担心估值过高,表现也不佳。

此时股票和债券收益都无法抵御通胀,不是好的投资选择。

而由于产能受限,商品类资产(黄金、原油、钢铁、农产品等)表现最好,投资价值高。

在这个阶段,生产力下降,GDP增长率较低,

工资、原料等成本却高居不下,企业只能提高产品价格以确保其利润收益。

此时周期滞后的CPI依旧居于高位,物价持续上升。

由于企业利润低,因而股票表现也不给力。

而通胀太高,央行也不愿意放松货币政策,

利率高,债券依旧表现较差。

此时,货币紧缩提高了货币资产的收益水平,持有现金反而是最安全的。

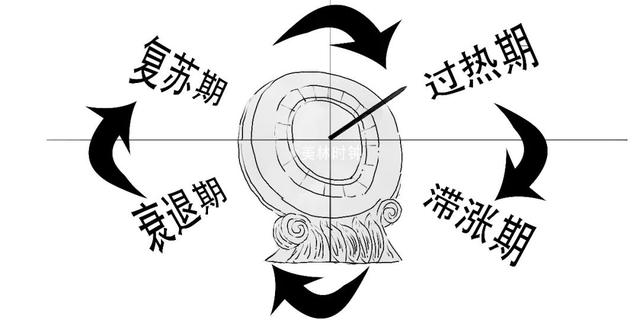

美林时钟就是根据上面的顺序,

顺时针周而复始转动。

利用美林时钟模型,投资者能够快速识别经济周期所处的重要转折点。

根据对经济周期拐点的判断,投资者做出相应的大类资产投资决策,获得投资收益。

当然,美林时钟作为一种简易投资理论,也经常有报错的时候。

比如——

在现实中,经济周期往往不会简单按照时钟轮动,有时会向后或者向前跳动一个阶段,甚至时钟可能变成电风扇。

所以有时候,美林时钟的指导力也不是很强。

但多了解一个知识点,总不是坏事。

最后,

我们总结下今天的内容:

预测经济周期并非易事,各国市场也有各自的特点,但不管怎么说,择时进行资产合理配置还是很重要的。

今天,

就说到这吧。

也许,

一切,都是循环。

以始为终,以终为始,

故谓周期。

-END-