国产替代是中国半导体绕不开的话题!

孟晚舟被捕、不断扩容的实体清单无一不鞭策着我们加速国产替代进程。那么,半导体国产化的现状如何?未来的重点方向又在哪呢?

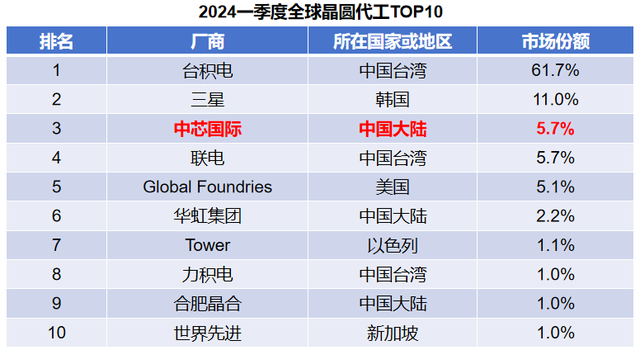

我们从产业链方面梳理,半导体生产流程主要包括芯片设计、晶圆代工、封装测试三大部分。其中封装测试国产化程度最高,2023年全球前十大封测厂商中,中国厂商市占率超60%。

晶圆代工虽然国产化率不如封装测试,但是有中芯国际坐镇,在先进制程技术上与台积电也有一拼之力。

国产半导体最难的是芯片设计,并不是说我们的工程师没有设计所需的创作能力,而是没有创作所需的纸和笔——IP核和EDA,现在就是“巧妇难为无米之炊”!

今天我们重点来看IP核,它可以理解为芯片设计的参考模板,有了它,芯片设计商就不需要从底层开始设计,只需要在这个基础模板上微调参数就能达到想要的效果,简单、省事、成本低。

从2023年的数据就可以看出半导体IP国产化的难度之高。全球前十大IP厂商中,ARM一家独大,之后基本是美国的天下,这里需要说明一下ARM因为使用了美国的核心技术,实际上也听命于美国。

我们发现在前十榜单中,中国企业芯原股份突出重围排名第6,那么,它的优势在哪呢?

从业绩上看,2023年到2024年上半年公司归母净利润都是负值,2024年上半年公司营业收入实现9.32亿,同比下降5%,归母净利润亏损2.85亿元,同比下降180%,业绩表现来看不是很突出!

芯原股份之所以在国际市场上有一席之地,主要还是他的“护身马甲”多!

一个是,技术护城河广且深!

芯原股份是国内唯一一家自主研发半导体IP,并且将半导体IP业务打造成主营业务的企业。每一种IP核的技术含量都很高,像国内寒武纪、龙芯中科、国芯科技虽然也有部分IP业务,但是占比很少且只有一两种IP。

而芯原股份在IP种类上基本做到了全覆盖,与国际IP核巨头Arm相比,除中央处理器IP有所欠缺外,其他9种处理器IP芯原股份都做到了批量供货,技术上真正实现了“广”。

此外,公司在半导体ip工艺节点上也力求先进,已经拥有了14nm/10nm/7nm/5nm FinFET和28nm/22nm FD-SOI工艺节点芯片的成功流片经验。

越发精细的工艺也促使公司达成了与台积电、三星、中芯国际等大厂的合作,截至2023年底,公司半导体IP授权服务客户总数量已超410家!

技术优势也深刻体现在了毛利率上,2023年芯原股份毛利率高达44.75%,IP授权业务毛利率更是接近100%,这个毛利率在整个半导体设计领域都是很高的存在了!

另一个是,罕见的管理模式护城河。

芯原的主要经营模式为“SiPaaS式”轻设计模式,这是在传统的轻设计模式上进一步发展而来的。那这种模式有什么优势呢?

传统模式是设计并销售自有品牌芯片产品进而开展业务运营,而SiPaaS模式并不囤货芯片,只是积累芯片定制技术和半导体IP技术,然后卖技术,也不参与产品的终端销售。

很明显,SiPaaS模式的市场风险和库存风险小了很多,同时也让芯原的业务应用范围更广、规模化优势更强,企业的竞争壁垒进一步提高!

最后一点,双重身份!

它是中国最早一批加入UCle产业联盟的公司,像Arm、三星、台积电等多个国际半导体大佬都是这个联盟的成员。

这一点上,芯原就比寒武纪、华为等被拉入“实体清单”的公司圆滑得多,有了这层身份,芯原受到的外在阻碍就少了很多,培养自身技术也更顺畅!

预计公司未来成长空间巨大,主要有以下三个关键点:

第一,产品下游需求空间巨大。

芯原股份下游应用市场非常广泛,包括消费电子、汽车电子、物联网等,主要客户包括芯片设计公司等。

而2024年消费电子板块好消息不断,苹果AI PC预计出货量4800万台、可折叠智能手机面板出货量创新高、Reboot的VR产品升级在即等让消费电子市场的规模进一步扩大,预计2028年市场规模将达到11700亿美元。

汽车电子方面,芯原已经为某知名新能源汽车厂商(未披露具体名称)提供了5nm车规工艺制程的自动驾驶芯片定制服务,性能全球领先,未来公司在汽车领域还有较大的市场空间。

在客户方面就更不用担心了,因为我国芯片设计公司数量增长很快,2015年仅为736家,2023年就快速增长到了3451家,公司的潜在客户还有很多。

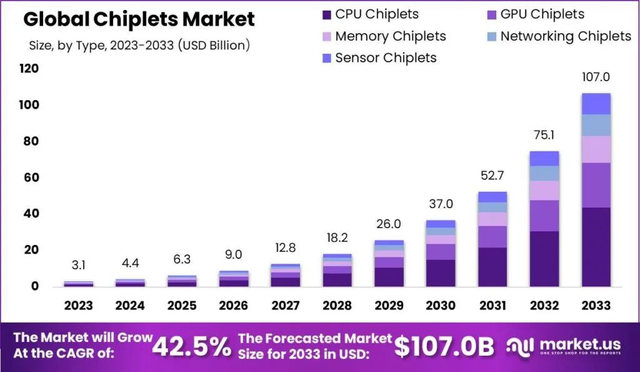

第二,持续加码前沿科技Chiplet。

后摩尔时代,Chiplet(芯粒)技术能够突破传统技术的物理极限,提高芯片良率、降低芯片成本,逐渐成为市场主流。Chiplet市场预计在未来十年内都以42.5%的复合增长率增长,到2033年市场容量达到1070亿美元。

值得一提的是,芯原股份从2019年就开始布局chiplet产业;2020年开始5nm chiplet的项目合作;2022年推出基于chiplet架构的12nm SoC版本高端处理器平台。

2023年继续加大在Chiplet上的投入,这一点从公司的研发投入上就可以看出来。芯原近五年研发费用率基本保持在30%以上,2023年研发费用率甚至飙升到40.51%。

要知道,全球排名前十的芯片设计公司研发费用率才20%左右。

第三,股东背景强大。

我们发现国家集成电路产业投资基金股份有限公司常年居芯原第三大股东,这个基金相信大家非常熟悉!

它专攻半导体产业链的“卡脖子”环节,一期和二期已经对封测、制造和半导体设备及材料板块进行了资金扶持,三期虽然还没有确定最终方向,但如果投资方向确定在IP核领域,芯原股份“近水楼台先得月”的概率更大。

最后,总结一下。

芯原股份拥有技术和管理模式两大护城河,虽然业绩上反转还不够明显,但是近三季度公司新签订单合计7.56亿元,较2023年前三季度大幅增长超400%,未来在市场规模扩大以及技术支持下,发展潜力巨大!

关注小象说财,立即领取最有价值的《成长20:2024年最具有成长潜力的20家公司》投资报告!