又是见证历史的一天,

A股超3600只个股下跌,涨跌幅中位数-0.74%。

成交额缩量至4959亿,创下近2020年5月25日以来新低。

超5000只个股,不足5000亿成交量。在这种情况下,任何逻辑也会失效。

毕竟逻辑再好,有人听才行。

当前的情况是,

GJD收手了,几只沪深300ETF这几天都没放量。

内资主力依旧在百亿疯狂大甩卖,今天又卖了195亿。

外资依旧是坚定流出,头也不回,今天卖了7.7亿。

基民和散户,要么装死,要么割肉。

A股真的成万人唾弃的“过街老鼠”了……

市场之所以搞成现在这个样子,

归根结底,是基本面低迷+信任危机带来的流动性危机。

基本面就不用说了,道人几乎每周都和大家聊。

至于信任问题,也不是一朝一夕就能解决的。

在这两者明显改善之前,A股大概率会经历一个难熬的磨底期。

过去A股不行,还能顾左右言其他,找找外部原因。

经过各种“一周年打脸”后,大家都看明白了,也都学聪明了。

这不,继去年8月4日“让投资者通过基金股票赚钱”后,

眼瞅又即将迎来一个新的“一周年打脸日”。

01

01被所有散户忽视的“致命点”!

上周五和大家聊了巴菲特。

有条留言问的很有意思:

为啥巴菲特这么牛逼?

道人当时也回答了,但回答的非常匆忙且笼统,对普通投资者没啥参考价值。

这两天,道人也一直在思考这个问题,

这个问题看起来白的不能再白,

但不夸张得讲,如果真正想透了,并坚定执行了,价值至少在百万以上。

很多人一提巴菲特,本能上就把其成功归咎于以下几点:

(1)丰富的投资经验,极高的投资天赋,超强的选股能力

(2)背靠美国国运,身处美股这个全球最优秀的资本市场

(3)坚持价值投资理念,不断学习进步,始终保持理性

这些都没错,

但是同样身处美股市场,同样有很多投资经验丰富,终身学习的价投大佬。

为啥只有巴菲特能80多年始终屹立不倒,立于投资之巅?

根源在于老巴的另一项“超能力”——资产配置能力!

所谓资产配置,说白了就是在任何时候都能够保证自己有充足的现金流和兜底资本,不被市场波动和黑天鹅淘汰。

具体来看,主要有两个核心点:

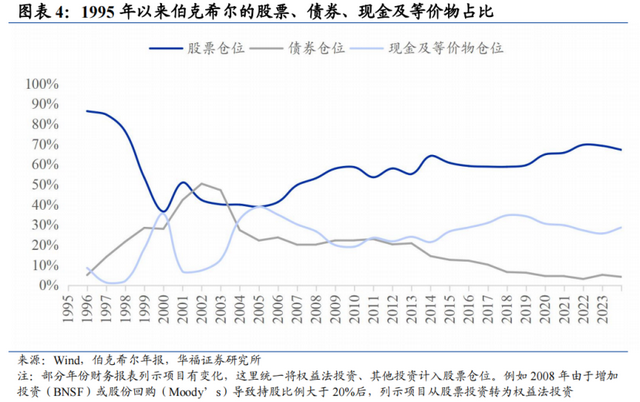

(1)对仓位的极致控制,极少满仓,坚持低买高卖

熟悉老巴的朋友应该都知道,巴菲特几乎从不满仓,时刻保留充足的现金流。

尤其是在市场明显高估时,会主动大幅降低股票仓位,等市场跌倒历史低位再“抄底”。

比如2000年互联网泡沫破灭前夕,现金+债券仓位高达近60%

07年金融危机爆发之前,现金+债券仓位同样高达近60%。

还有今年Q2,现金+债券仓位已经占了总仓位的近一半。

(2)对兜底工作的极致把控,时刻有增量现金流和应急资金打底。

首先有200亿美金应急现金雷打不动,用来防范极端黑天鹅,始终保持主动权。

其次伯克希尔本身的业务每年都能够为老巴带来370—400亿经营现金流。

这能确保老巴熬过每一次大熊市。

以当前的美股为例,

老巴2800亿持仓即便明年腰斩,变成1400亿美元。

依旧有2770亿现金+近400亿经营现金=3170亿美元现金,是股票市值的一倍有余。

如果又过了一年腰斩之后再腰斩,变成了700亿,老巴抄底把钱都补完了,依然有每年近400亿现金流+200亿应急资金。

这就好比你斗地主,其他人都好牌出尽了,你还有四个二。

即便四个二出去已经无敌了,你还有大小王来做最后的兜底工作。

那只要你一直在牌桌上,长期来看,你大概率是赚钱的那一个。

看到这里有没有一种熟悉的感觉?

道人的仓位分配本质上就是老巴资产配置的“简陋版”。

这种极致的仓位控制+风控和兜底工作,

不仅能够确保老巴熬过每一轮超级大熊市,而且几乎每次都能买到足够多的优质便宜筹码。

一轮轮牛熊熬下来,就会累计越来越多的复利,财富增值越来越快。

为啥道人每隔一段时间就要强调一遍资产配置、仓位控制?

为啥道人始终强调先求不败,而后求胜?

现在很多人应该明白了吧。

02聊聊半导体

最近半导体再次跌到低位,很多朋友问道人:

半导体现在怎么样,可以加仓吗?

道人的回答:

如果仓位不高,可以逢低慢慢加。

早在7月11日道人就说过,

当前的半导体就一句话:

去库存临近尾声+消费电子有复苏迹象+部分头部厂商业绩有改善迹象

而前不久两大半导体龙头股超预期的二季度业绩,更是进一步证明了这一点。

首先是中芯国际,

营收19.0亿美元,同比增长21.8%,环比增长8.6%,超过市场预估18.4亿美元;

净利润1.65亿美元,虽然同比下降59%,但远超市场预期的7630万美元。

除了业绩超预期,产能利用率也明显提升,

8英寸晶圆的产能利用率从第一季度的80.8%上升至二季度的85.2%。

其次是华虹半导体,

营收4.79亿美元,虽然同比下跌24.2%,不过环比上升4.0%,符合指引(4.7-5.0亿美元)。

毛利率为10.5%,虽然同比下跌17.2%,不过环比上升4.1%,超过指引(6%-10%)。

总体产能利用率更是已经飙升到97.9%,已接近全方位满产。

这两家公司业绩复苏的底层核心支撑都是消费电子回暖。

接下来的9月将会迎来新一轮新机潮,

随着消费电子持续回暖,半导体有望近入新一轮上行周期。

看好半导体的朋友,可以同时布局芯片ETF(159995)和消费电子ETF(159732)两个方向。

当然,周期临近反转不代表不会继续下跌,更不代表会立刻会上涨。

所以想要布局的朋友,一定要控制好仓位,分批买入。

最后,分享一下今日操作:

1、投资组合操作

(1)发车美债组合——金道人美债组合

总共300份资金,这次发车买入5份,累计买入135份。

这里顺便提一嘴,

经过一周多的腾挪调仓,各种审批后,

我们的美债组合今天终于调仓成功,单日限额从之前的3.3万上升到7万左右,增加一倍有余。

也就是说,只要单次跟车金额不超过7万,基本能全部买入美债基金(95%)。

之前一直有朋友问道人,什么时候才能多买一点?

从今天起就可以了!

资金量大的朋友,可以适当加快投资节奏。

在降息大潮下,越早上车,买入成本就越低,长期收益就越高。