唉,周日晚上刚跟大家说了要注意身体,

之前倒下的小伙伴就又传来不幸消息了:咳嗽太严重,凌晨四点咳血跑去挂急诊了……

这次新冠症状真的因人而异,大家最近一定一定要多注意防护啊!

好了,说回正事儿。

和最近3.0%的产品下架有关系。

问就是每次临近大下架,妖魔鬼怪就又出来忽悠人了。

这几天有个用户拿了个产品宣传资料来咨询,说业务员跟他演示的产品收益特别高,几乎能跟去年3.5%的产品比。

我仔细研究了一下计划书,发现没用什么花里胡哨的计算方式,就是硬忽悠。

说实话,

虽然有时候线下业务员推荐的产品,也有自己的特色,

但是部分人卖保险的方式,实在太恶心了。

01

话不多说,直接讲问题。

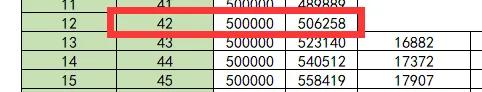

大家看这份增额终身寿,我们以30岁女性,年交10万,连续交5年来举例。

这份保单的计算“坑”点在哪呢?

直接看最后两列。

这张保单的算法,算出来的是现金价值的增长率。

比如投保第15年3.58%的收益率,

是直接用第15年现金价值-第14年现金价值=558419-540512=17907元,

再用这个数字,直接去除以本金50万,得到3.58%的增长率。

以此类推,越往后,收益率越高,

甚至能达到6%+的收益率,让你觉得这产品简直太牛了!

但是,这样算下来的收益率,和真实情况一点关系都没有。

因为这种计算方式根本没有考虑到时间的价值。

用个比较容易思考的路径来跟大家解释:

50万存银行1年利息1.7万,和存银行15年利息1.7万,那能一样吗?

如果觉得这样算不直观,那假设我们把这笔钱用同样的利率存进银行。

第一年存10万块,到第15年时本息和=100000×3.58%×15+100000=153700;

第二年存10万块,第15年时本息和=100000×3.58%×14+100000=150120;

后面三年以此类推分别得到本息和146540、142960、139380,

换句话说,15年下来,本息和应该能拿到732700。

可此时我们看现金价值,其实只有558419元,差了几乎20万。

大家都知道储蓄险产品是长期投资。

所以一直以来,考虑进时间价值之后计算的产品收益率,才更贴合实际情况。

一般我们管这个叫做内部收益率,也就是IRR。

在保险产品里,IRR的计算和现金价值息息相关,

同样30岁投保的情况下,60岁时现金价值更高的产品,收益率自然就会更好。

现金价值一般在投保时,就白纸黑字写清楚了,不会变动。

比如我们买了这份保险,投入了50万,想知道什么时候回本,

直接看到现金价值,第12年超过50万。

从这之后,这份保险就真正开始赚钱了。

所以财子又按照真正的收益率计算了一下,发现这产品是真不咋地。

第30年的现金价值是897973元,IRR为2.11%;

第40年的现金价值是1203519元,IRR为2.34%;

就算把时间拉长到80岁,现金价值也就1528931,IRR也就2.35%,

经常看我做增额寿产品测评的朋友都知道,这点收益在目前的市场上,真的连中档都算不上。

就拿常说的鑫玺越来举例,同样是年缴10万,缴5年,

第30年现金价值1108400,第40年现价1489500,第50年现价2001800,

几乎每个阶段都要比这产品多出几十万的收益,完全不是同一个量级的。

所以把,你说这产品有多大毛病吧,谈不上。

顶多也就是收益表现不太好。

但这个卖产品的方式,太恶心了,

专挑啥也不懂的普通人坑,这事做得可太不厚道了!

02

为了避免大家再踩这种坑,今天财子直接从根源上解决问题,教一下大家保险的收益率怎么算。

其实保险的真实收益率非常简单,

就是常跟大家说的irr,也叫内部收益率。

专业定义是,指现金流入总额与现金流出总额相等时(净现值等于0)的折现率。

计算公式为:IRR=a+[NPVa/(NPVa-NPVb)]*(b-a)

看起来好像有点过于复杂,大家只需要记住一点就行:

它是通过资金流入和流出,叠加时间成本之后计算出的结果,就是用来衡量产品真实收益情况的。

比如我投资一笔钱,5年的回报有多少,10年的回报有多少,irr就相当于一个参考指标,类似银行利率。

当然这东西不止是买保险能用。

比如你手里有10万块的闲钱,打算拿来存银行,5年期的利率是1.8%,但这时你朋友也想找你借这10万块钱,约定5年后返还11万。

打开表格一算,原来借给朋友的收益率是1.92%,

要高于银行5年期利率,所以借朋友利率就更高。

那么正常情况下irr应该怎么算?

计算irr只需要三个数值,现金流出、现金流入、时间成本。

因为公式太复杂,通常需要借助excel表格公式来做。

只需要两列数据,一个是资金年度,一个现金流。

举个例子:

30岁那年,老王买了份保险,每年交10万,连续交3年,总共交保费30万,45岁返还了42万,算出irr是2.43%。

具体的流程是什么样的呢?

第一步:计算清楚资金年度,

比如2008年开始连续投入3年,2023年拿到回报资金,总共15年。

第二步:填写现金流,

连续3年都存入10万,为现金流出,所以在前3年的现金流位置填的是-100000,没有现金流的地方填0,2023年拿回42万,最后输入的是420000。

第三步:输入现金流公式,即:=IRR(

到这里,应该是这样的:

最后,输入所有现金流的所处位置(红框位置),点回车键就会自动生成irr值,数值再保留两位小数点就可以了。

计算方法就是这么简单,放在保险上也是一样的。

但这里有个问题需要大家多注意一下,就是“第X个保单年度日和保单第X年”是有区别的,搞混了就非常容易算错。

比如第六个保单年度日,实际上指的是第六年结束,应该算保单第七年,因为这六年过去了,才能说是第六个保单年度日。

而保单第六年领取,其实指的是第5个保单年度日过完后。

这两个说法相差1年,

计算irr时一定要注意。

比如交10万,第六个保单年度领和保单第六年领,算出的irr就不一样。

注意到这些点,大家就可以自己计算irr,也可以自己验证储蓄险的收益了。

比如增额终身寿,5年交,85岁取,直接拉表格到你想要的位置,填入现金价值就能算出来。

像文章开头说的那种忽悠方法,一眼就能识破。

03

当然了,财子也知道,

大家买储蓄险其实最关心的就是收益率。

所以目前市面上表现还不错的增额寿产品,财子也在这儿跟大家聊聊。

就算不买这些产品,照着这个收益率去找产品,也总是没问题的。

产品一共4款,分别是鑫玺越、康乾6号·瑞祥人生、悦享传家和平型关。

这四款基本是目前增额寿产品的第一梯队了。

按照收益表现来排序的话,鑫玺越的收益最为亮眼,长城平型关略逊一筹,

然后才是康乾6号·瑞祥人生和悦享传家。

从减保要求上来看,

平型关减保规则是,不超过基本保额的20%,最快五年能取出,也是市面上最宽松的减保方式。

鑫玺越的减保要求则是比较严格了。

所以如果更加看重收益的话,鑫玺越是绝对的第一优选,

但如果还想兼顾减保灵活性,那平型关也可以优先考虑。

写在最后:

买储蓄险,收益计算一直都是困扰大家的问题。

毕竟业务员说的再漂亮,大家也总会担心有坑在,

像文章开头说的用两年之间现价差值计算收益率的方法,

如果不懂,还真是挺忽悠人的。

但大家现在了解了irr和计算方法,所有问题都迎刃而解了。

IRR计算简单,如果你们能学会当然更好,买保险也会少踩很多坑,即使不相信业务员,那还不相信自己吗?

实在学不会的,问题也不大,

大不了就麻烦一点,同类产品之间多对比对比,挑拿回的钱更多的,也基本错不了。

或者干脆直接来找财子(sidacaizi0303),让财子帮你算,都没问题。