4月14日彭博社文章:为什么中国还没有将手中7600亿美元的美国国债武器化?

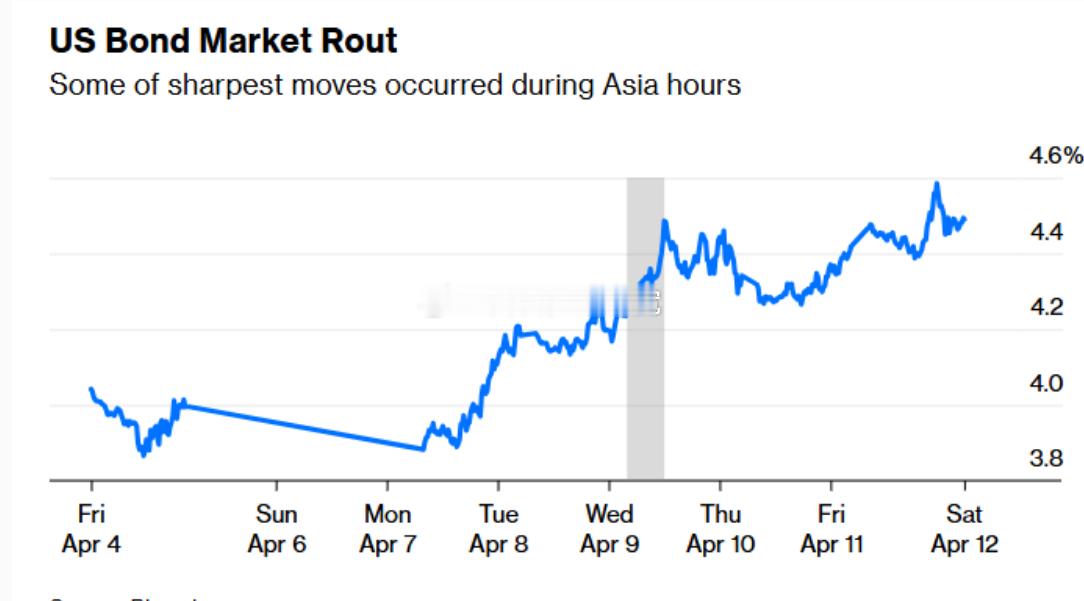

文章认为,中国甚至无需大量抛售美债,就足以制造持续的市场看跌情绪。逻辑很清楚:如果特朗普执意要用高关税墙把美国变成经济孤岛,那外国自然没必要再大量持有美元。中国手中握有的一张王牌,7600亿美元的美国国债,是仅次于日本的美国第二大外国债权国。上周,10年期美国国债收益率跃升50个基点,达到4.49%,创下自2001年以来的最大单周涨幅。一些最剧烈的波动发生在亚洲交易时段,引发外界猜测中国可能正在市场中操作。

中国会不会将所持美债武器化并抛售?美国财政部长斯科特·贝森特对此不以为然。他在接受塔克·卡尔森采访时谈到,美国是全球最大借款国,如果你向银行贷款,银行掌握主动权,他们可以收回你用来抵押的资产。但如果你借的钱足够多,那你反过来就掌握了银行的主动权。虽然在债务危机情境中,这种说法有一定道理,但目前的情况并不适用。特朗普突然在关税政策上急转弯,暴露了白宫的阿喀琉斯之踵:他退缩了,暂停了对除中国以外所有国家的关税上调——因为他眼看着美国国债价格暴跌。毕竟,正在主导关税谈判的财长贝森特,需要一个稳定的债券市场来进行发债。今年,他的部门需要发行大约2万亿美元的新债券,并为大约8万亿美元的到期债券进行再融资。每上升一个基点的收益率,都会让政府多付大约1000亿美元的利息成本。

而白宫不希望爆发财政危机的这一弱点,正好给了中国一个机会。亚洲市场一开盘就抛售些美债,特朗普就会感受到压力。美元在国际贸易和金融中的主导地位已经出现下滑。根据国际货币基金组织的数据,美元在全球外汇储备中的占比,去年已经从20年前的70%以上下降至58%。除了贸易紧张局势之外,近年美债也未能提供稳定的总回报,因为美国联邦储备委员会在利率政策上的摇摆不定。

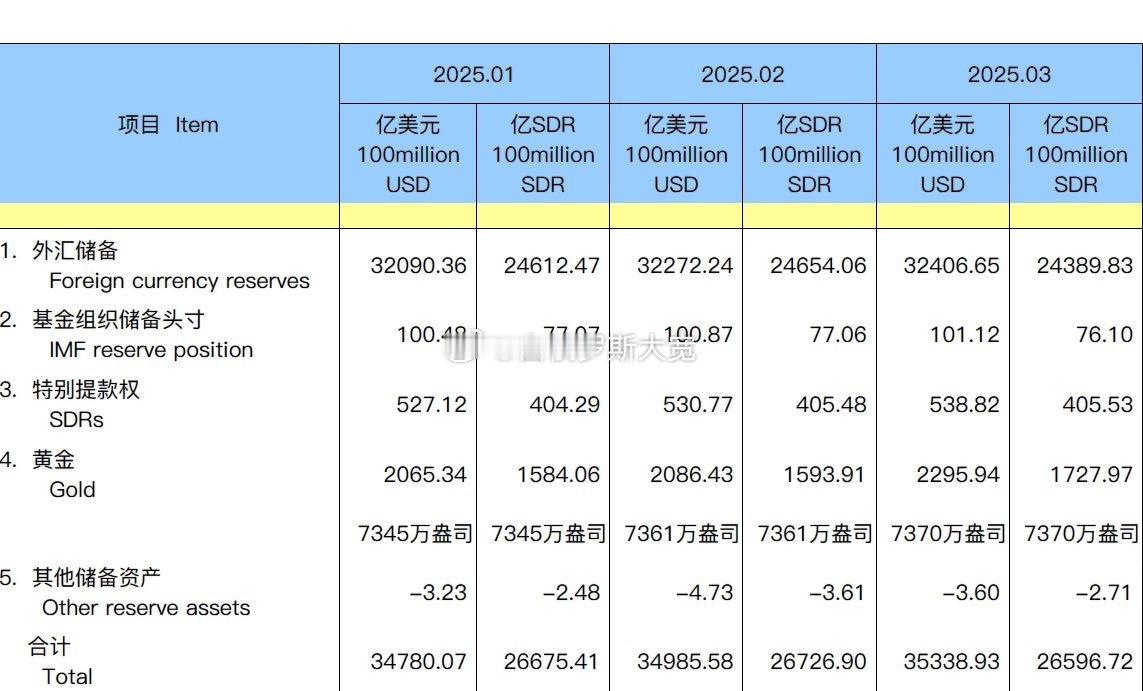

上周有消息称,中国人民银行连续第五个月增加黄金储备,2025年3月末黄金储备增加9万盎司至7370万盎司,以美元计增加209.51亿美元。这一消息引发了市场的抢购潮,更多投资者认为黄金比美元更具吸引力。换句话说,在反美、反霸凌情绪高涨的环境下,中国人民银行要打破美元和美国国债的避险地位,并不需要做太多。全球投资者乐于寻找其他选项。比如,加拿大最大的几家养老基金,就把欧洲视为资本流向的一个替代目的地人民币成全球第三大贸易融资货币