今天A股终于给力了一次,

两市近4500只个股上涨,涨跌幅中位数+1.44%。

除了银行、地产、基建等少数板块跌,其他板块全线上涨。

内资主力今天大发慈悲,只卖了22亿。

正如道人之前所言:

只要这货不百亿大甩卖,A股表现就不会差。

提到内资主力道人就来气,

还记得周三道人提到的那件事吗?

很多人说A股二季度之所以大跌,罪魁祸首是基民,因为基民在二季度赎回了2400亿。

道人周三就说了,

基民并非A股大跌的罪魁祸首,内资主力才是。

因为二季度内资主力累计净卖出10740亿,远超基民2400亿的赎回量。

原以为这种片面的谣传会适可而止,没想到这两天越传越疯。

上到知名投资大V,下到普通小散,甚至路边买菜的大爷,全都在声讨基民。

普通散户和路人不懂,跟着喊喊也就罢了,

很多所谓的专业投资大V也都在瞎J8喊。

有的时候真心感觉A股就是个猴市,

很多所谓的财经自媒体和投资大V,没有一点独立思考和理性判断能力,天天听风就是雨。

这些人又恰恰是掌握网络话语权和流量端的那批人,是很多散户最主要的信息来源。

源头乱的一塌糊涂,所以随便一个小作文,一则谣言,就能把市场耍的团团转。

01爆炸性政策背后,是愈发严峻的内外形势

今天上午,GZW突然发布了一项爆炸性重磅政策:

未来5年要让央企投资3万亿用于设备更新。

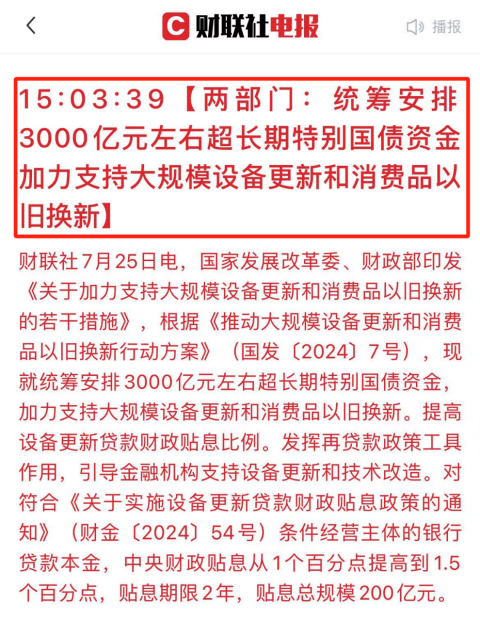

就在昨天下午,上面刚刚安排了3000亿资金用于支持设备更新和消费品以旧换新。

没想到今天就超级加倍,来了个更重磅的。

(PS:A股今天上涨,很大程度上和这个消息有关)

政策出来后,有朋友问道人:

这波重磅政策意味着什么,会是基本面反转的信号吗?

道人的回答,

没那么简单,先让子弹飞一会儿。

其实不论是3000亿还是3万亿,核心目的就一个:

刺激消费,拉动内需!

本质上是为了消化国内过剩的产能,刺激经济进入正向循环。

当前我们是什么情况?

国内产能非常充足,全国企业开足马力干,能够供应全球近35%的商品需求(包括我们自己)。

而如今不论是内部需求和外部需求都遇到了问题,导致需求下降。

企业业绩越来越差,也就不敢招人扩产,进而影响到就业和居民收入。

(1)看内部,消费内需日益低迷。

6月社零同比增速只有2.0%,创下近一年新低。

长三角经济的火车头上海,6月社零总额只有1513亿,

明显低于5月的1591亿,和去年同期的1670亿相比,更是断崖式暴跌。

珠三角经济火车头深圳1-6月社零增速只有1.0%,

作为对比,前两个月、前三个月、前四个月、前五个月、前六个月的累计同比增速分别是5.6%、4.3%、2.3%、1.8%,每况愈下。

(2)看外部,未来出口可能面临不确定性

如果特朗普当选美国总统,继续搞他那一套对外加税政策

我们的出口难免会受到影响,毕竟老美是我们的第三大出口国,占了我国出口份额的近14%。

当下最怕的,就是内需起不来+老美搞事情,万一这两大BUFF叠加,就真的难办了。

所以当务之急,

一方面要竭尽全力把内需刺激起来,消化过剩的产能。

降息、发消费券、以旧换新,以后这些力度大概率会越来越大。

另一方面要不断巩固扩张一带一路,增加东盟出口占比,以应对未来可能出现的老美加税,尽可能保住出口。

除了以上这两点,“两头工作”也要做好。

一头是地产,要尽可能托住,防止地产暴跌引发的的金融危机和信用危机;

另一头是卡脖子的高科技产业,要尽可能突破,为经济转型增强国际竞争力做足准备。

这个过程,注定不会太轻松。

当然了,站在投资角度,肯定会出现不少结构性的投资机会。

02美股崩盘会带崩美债吗?

最近美股回调,尤其是纳斯达克,周三周四短短两天已经跌了近5%。

这两天越来越多的朋友问道人:

投美债就是投美国,如果老美经济低迷了,美股崩了,美债还能好?

说实话,看到这个问题道人很震惊!

经济好看股市,经济差看债市,这不是投资最基本的常识吗?

内在逻辑也很简单,

经济好的时候,企业业绩增速很快,大家收入涨得快,风险偏好更高,就更愿意把钱投入股市,推动股市持续上涨。

经济差的时候,企业业绩增速下滑,大家收入下降,风险偏好更低,就更愿意把钱投入股市,推动债市持续上涨。

除了这层逻辑,还有另一层逻辑:

债券价格和市场利率呈反比,市场利率升,债券价格跌,市场利率降,债券价格升。

经济好的时候,为了防止经济过热导致恶性通胀,央行往往会加息,债券价格会跌。

经济差的时候,为了刺激经济防止经济陷入衰退,央行往往会降息,债券价格会涨。

在以上这两层逻辑的支撑下,债券的投资周期就非常清晰了:

经济过热,市场加息,债市往往会走熊;

经济衰退,市场降息,债市往往会走牛。

最典型的就是过去两年的我们,

经济萎靡不振,股市跌跌不休,但债市却一路长虹。

从2022年7月至今,短短两年,十年国债ETF大涨10%以上。

同期上证指数跌了11.59%,沪深300大跌近20%,创业板指更是暴跌近40%。

所以老美经济热度下降,美股下跌,不仅不会带崩美债,反而有利于把股市里的钱引到债市,推动美债上涨。

而且一旦老美开启降息周期,又会持续推高美债价格,从而推动美债彻底走牛。

03聊聊投资美债组合常见的问题

昨晚美债又涨了,十年美债ETF大涨0.3%。

最近道人疯狂发车美债组合,跟投的朋友也越来越多。

从后台留言来看,大家问的最多的两个问题:

1、为啥买入美债组合后,货币基金仓位占比较高,和组合设定的5%差别很大?

主要有两个原因:

(1)恰逢美国休市,导致货币基金仓位较高

老美的开市日期和我们并不完全同步。

比如7月4日是老美独立日,他们休市,我们开市。

如果当天你买了美债组合,就无法买入美债,组合会先买成货币基金。这就会导致货币基金仓位较高。

等后面老美开市后,组合会自动会卖出货币基金换成美债基金,配置比例也会恢复正常。

(2)买超了,限购导致组合里部分美债基金份额确认会晚几天

因为最近抢购美债基金的太多了,很多美债基金最近都在加速限购。

包括道人组合里的美债基金,目前大部分限购额度都是单日限购1万。组合里一共10只美债基金,有个别比较好的配置比例是15%。

也就是说,单次买入额度超过6.6万,就会达到一些基金的单日买入上限。

超过上限的部分会先买成货币基金,一周后会继续买成美债基金。

所以如果单次买入额度较大,在买入前期货币基金的仓位占比会高一些。

后面慢慢换成美债基金后,货币基金和美债基金的仓位都会恢复正常(货币基金占比5%左右,美债基金占比95%左右)

2、现在买美债组合将来会不会有汇率风险?

因为我们买美债基金,是要先把人民币换成美元。

等未来赎回的时候,再把美元换成人民。

在这期间,万一美元贬值(人民币升值)过多,到时候岂不是赚不了多少?

关于这一点,大家其实不用担心:

一方面,道人美债组合里的所有美债基金都有锁汇。

锁汇,顾名思义就是锁定汇率,基金经理会持有一定数量的外汇期权(或者远期),用来对冲汇率风险。

如果不是发生超级黑天鹅,一般不会有太大影响。

另一方面,我们当下的经济情况不允许人民币升值太多。

拉动经济的三驾马车:投资(地产)、消费、出口

投资萎了、消费每况愈下,唯一能打的就是出口。

所以想要实现经济增长目标,出口是无论如何都要保的。

想要出口给力,人民币就不能升值太多,甚至要适度贬值。

而且我们的经济大环境,降息也是势在必行,大概率是要跟着老美一起降。

最后,分享一下今日操作:

1、场内长线ETF操作

(1)加仓0.5份芯片产业

其他操作,暂无。