建设银行营收和利润一先一后落入了同比下滑区间。

继2023年估值乘着“中特估”的东风上台阶后,六家国有大行凭借优秀的分红和扎实的业绩,行情在2024年继续起舞。

虽然普遍飘红,但是相比来看,仍能分出高低。

没想到暂时排在竞争末尾的,是建设银行( 601939.SH )。

截至2024年5月7日收盘,农行、交行的年内涨幅亮眼;建设银行的涨幅不足10%,相对黯淡。从估值倍数来看,建设银行5.38倍的滚动市盈率也并不算高,排在六家大行的倒数第二。

市值近2万亿元的建设银行,暂时失去了市场的宠爱吗?

营收、利润先后失速

营收、利润先后失速3月29日和4月30日,建设银行公布了2023年年报和2024年一季报。两份财报体现出,公司营收和利润一先一后落入了同比下滑区间。

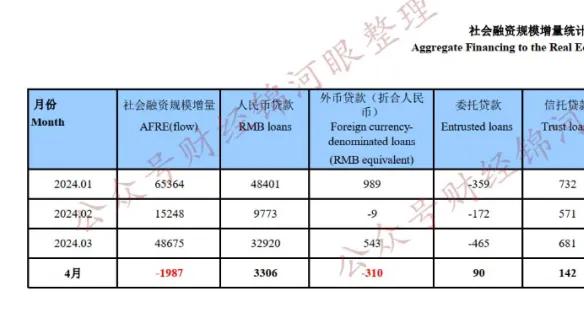

先是营收下滑——2023年年报显示,建设银行2023年实现营收7697.36亿元,同比下滑1.79%,且下滑速度较前三季度加大0.52个百分点;归母净利润录得3326.53亿元,同比增长2.44%,不过增速也较前三季度下滑了0.67个百分点。国联证券3月31日的研报分析认为,虽然从信贷投放来看,贷款余额全年增加了12.59%,但是贷款收益率为3.82%,较2023年上半年又下滑了12个基点。最终,量增难抵价降。

随后又利润缩减——2024年第一季度,建设银行营收2009.28亿元,同比下降2.97%,且降幅较2023年年报继续加大;归母净利润录得868.17亿元,同比下降2.17%。

放在行业里看,一季度业绩受挫也是六大行遇到的普遍问题。尤其是工、农、中、建四家的营收和净利润均“双降”,息差的降幅也都在20个基点以上。

细看资产和负债端,能够看见更多经营细节。

2023年,建设银行资产同比增长10.76%,负债同比增长10.81%。这样总负债增速高于总资产增速的情况,说明负债仍有能力支持资产扩张。

细化到存、贷两端,二者的增速快慢却又反了过来。2023年建设银行贷款同比增长12.6%,其中对公贷款的增速显著高于个人贷款的增速,二者分别同比增长18.4%和5.3%。存款的同比增速保持在12.3%的较高水平,但与贷款增速结构不同的是,个人存款贡献度上升,且反映出居民储蓄意愿增强、定期化提升的行业共性趋势。

紧追不舍、如影随形的压力,还有净息差。值得肯定的优势是,近些年建设银行是中、农、工、建四大行里净息差最“坚挺”的,但是也已经接连跌到了2023年年报的1.70%和2024年一季报的1.57,盈利能力被侵蚀的形势严峻。

建设银行也意识到了,低息差的挑战将会是一场马拉松。4月2日,在建设银行京、港两地同步召开的业绩发布会上,董事长张金良表示该行未来将优化资产结构,做到“有增有减,有取有舍”,通过持续压缩低效资产占比的方法,来力争净息差保持同业领先水平。

房贷大行应对提前还贷在国有大行里,建设银行有一个显著的特点——个人住房贷款余额较高。因此,它的这一指标变化即直接影响着该行业绩,也是市场观测消费者房贷意愿的重要窗口。

2023年末,建设银行“个人住房贷款”余额为6.39万亿元,略高于工商银行的6.29万亿元,远高于农业银行和中国银行的5.17万亿元和4.79万亿元。

这对于建设银行来说是一个显著的加分项。因为中国的个人住房贷款资产质量普遍非常好,不良率长期维持在只有0.3%的低水平。《证券之星》报道也指出,历史经验表明,中国个人房贷质量与就业、收入等关系密切,受房价波动影响小。

不过从2023年中起,建设银行的个人住房贷款就开始收缩。2023年6.39万亿元的余额较2022年同期已经下滑了约1.44%。但好在从变化比例来看,-1.44%的同比降幅是工、农、中、建四大行里最小的一个。

在建设银行的业绩发布会上,有记者提问建设银行当前的房贷需求和提前还贷情况有何变化。对此,副行长李运透露,2024年一季度,建设银行房贷提前还款的规模环比已经有所下降。李运分析表示,2023年存量房贷利率降低,令客户房贷支出下降,有助于缓解提前还房意愿。

在资产质量方面值得关注的重点还有另外两个。

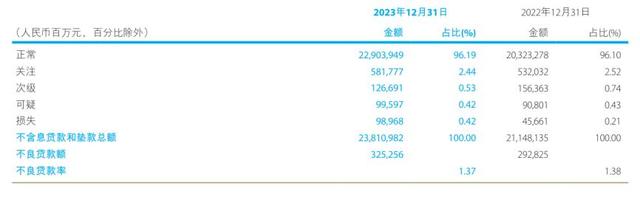

第一,在四大国有银行里,建设银行的不良贷款率最高。2023年底建设银行不良贷款率维持在1.37%,高于工行、农行和中行的1.36%、1.33%和1.27%。2024年一季度,建设银行不良贷款率微降至1.36%,但仍和工商银行一样并列国有大行最高。

细看五级分类,2023年“损失”类贷款占比翻倍,“可疑”“关注”类基本持平,“次级”类下降。

第二,是在拨备方面,建设银行是四大国有银行里2023年拨备覆盖率唯一下降的一家。2023年建设银行拨备覆盖率为239.85%,较上年减少1.68个百分点。拨贷比录得3.28%,环比三季报的3.33%下降了5个基点。

财信证券发表于4月22日的研报认为,建设银行的风险抵补能力保持在了同业前列。2023年减值损失同比减少了177.8亿元,主要是金融投资和表外资产回冲。另外贷款减值的损失也表现出,建设银行保持着审慎严格的减值计提政策。

国联证券发表于3月31日的研报,有略微不同的观点。该份报告指出建设银行2023年的关注率、逾期率分别为2.44%、1.12%,较年中下降了6个和2个基点。客观上,对公信贷投向客户资质更好的头部企业;主观上,建设银行不良认定边际略有放松。截至2023年末,该行逾期90天以上不良贷款偏离度为56.03%,较年中增加了5.50个百分点。

市场普遍认为,虽然拨备覆盖率和拨贷比同比下降,但仍然保持在银行业里的良好水平,建设银行贷款质量整体可控。

理财、消金等业务承压在中收表现上,建设银行理财业务的表现拖累。2023年全年,建设银行手续费及佣金净收入同比下滑0.29%,这样的增速表现较前三季度下滑了0.33个百分点。理财业务的手续费收入为106.80亿元。国联证券财报分析指出,从大环境来看,2023年资本市场表现偏弱,导致了建设银行理财产品规模出现下降。

数据有直观的体现。2023年末,建设银行理财产品规模为1.58万亿元,和2022年的2.01万亿元相比,同比大幅下降超20%。

《中新经纬》对比了2023年银行理财子公司的整体业绩表现后发现,纳入统计的21家理财子公司净利润同比下降24%;而建信理财等五家理财子公司的净利润出现“腰斩”,降幅显著大于同业。

银行理财子公司如何应对未来,前路依旧漫漫。除了打破“刚兑”、资本市场的波动撩拨着客户敏感的神经以外,随着金融市场的进步和开放,银行理财还面临着来自基金公司等其他金融机构的挑战。

建设银行的其他非息表现有可圈可点之处。财信证券发表于4月18日的研报指出,2023年建设银行其他非息收入录得367.57亿元,较上年增加了127.51亿元,增幅高达53.12%。

起拉动作用的是投资收益,为168.87亿元,较2022年增加了22.44亿元。在外汇市场波动的影响下,汇兑收益录得32.47亿元,也较上年显著增加了27.52亿元;公允价值变动明显收窄,损失36.15亿元,较上年减少88.07亿元。

上述国联证券研报还看到了建设银行私行AUM(资产管理规模)的突破。截至2023年末,建设银行个人AUM和私行AUM分别达到了18.50万亿元和2.52万亿元,同比增速达到8.82%和12.00%,代表着高净值客户维持两位数的较高速增长。

消费金融业务虽然对业绩的绝对贡献量并不算高,但鉴于它仍是建设银行深耕的国计民生重点领域之一,所以仍值得关注。

天眼查数据显示,建信消费金融有限责任公司成立于2023年,注册资本72亿元,由建设银行、北京国资和王府井集团股份有限公司持股,经营个人小额消费贷款业务。财报显示,截至2023年末,成立首年的建信消金资产总额达到73.08亿元,全年净亏损0.65亿元。

在公司治理方面,2024年以来建设银行收到罚单的消息不断,引发市场对其公司治理、合规性的关注,也是常响在耳边的警钟之声。据财联社等多家媒体报道,2024年4月30日,国家金融监管总局官网披露罚单,时任建设银行城西支行的行长因为“放松信贷管理,导致信贷资金损失”,被禁业5年。这一案例也成为了又一起支行行长滥用放贷权力的典型。

据“发现网”盘点,2023年全年,建设银行是国有大行里被罚金额较大的一家。据媒体盘点,2024年第一季度,建设银行或者其分支机构的罚单共有16张,罚没金额合计873.45万元,处罚原因包括对苏州分行的“抵押快贷业务管理不到位”,对安阳分行的“虚增存贷款规模”等。

红利风格和高质量发展可期综合分析考量之下,市场对建设银行仍颇具信心。

不难看出,无论是资产端波动、息差承压还是理财业务面临的挑战,大多都是整个银行业面临的共性难题。

譬如在理财子公司业务上,横向比较来看,浦银、华夏、平安等股份行的表现整体好于建行等国有大行。挖掘背后原因,普益标准研究员何雨芮曾对媒体分析,国有大行的理财销售更多依赖于自身渠道和客户资源,且客群以风险偏好更低的中老年客群为主。

对此,建设银行在理财业务上可以尝试在母行代销为主上,继续发展跨行代销与直销等销售结构作为辅助,并深化客户服务的覆盖和了解,以重拾该业务的增速,应对股份行等同业对手的竞争,也能在与更多金融机构的比拼里获取优势。

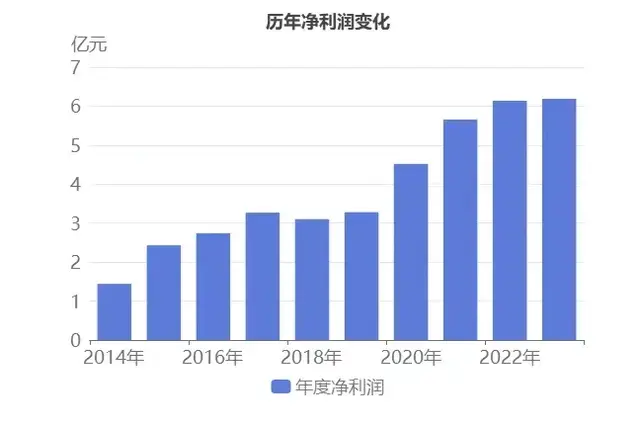

作为国有大行之一,建设银行突出的红利风格正在用真金白银吸引投资者前来。2023年,建设银行和工商银行年度分红金额双双高达千亿元。其中工行以分红1092.03亿元问鼎“分红王”,建设银行分红1000.04亿元,紧随其后位居第二。

在政策新规鼓励上市公司分红的背景下,建设银行还在带头进一步增强投资者获得感。人民网等多家媒体报道,建设银行在内的五家国有大行最近相继发布公告,将实施2024年中期分红,继续擦亮它们的红利风格属性。建设银行首席财务官生柳荣也在业绩发布会上透露,该行正在研究多次分红方案,将综合考虑股东意愿、资本情况、监管要求、公司发展等多方面因素后稳妥推进。

一些机构发声认为,在目前的环境下,市场应当关注建设银行的综合质量发展。星展在研究报告里指出目前建设银行关注增长质量,而非仅仅追求规模扩张。该机构重申了建设银行的“买入”评级,还预测建设银行今年股息率约9%为四大行中最高。

国联证券最新发布于5月9日的研报指出,2024年一季报显示,建设银行资产质量保持稳健,不良率、拨贷比、拨备覆盖率等核心指标显示出其拨备计提与整体风险抵补能力都比较充足。核心一级资本充足率为14.11%,较2023年末增长了0.96个百分点,为后续扩表提供了充足的资本支撑,进而继续看好建设银行的后续发展。

作 者 | Han

过度的过快的城镇化,扯了蛋[呲牙笑]

不管银行设置多少阻碍,也阻止不了老百姓提前还贷的决心!关闭手机银行App提前还款通道!线下提几个月预约!支使老百姓跑到异地银行办理!

最起码没有保一的压力

都是粉饰的业绩,资产多是好事吗

降低存量房贷利率能解决问题,可惜银行不干

老百姓还款很正常,咋就有这么多问题。

只会玩高利贷的垃圾太多了。

最好关门整顿 彻底整顿一个良好的银行,给百姓一个安全的空间

钱行降息是让你买房的,不是让你还贷的。老百姓太聪明了,反其道而行之,让银行怎么过?

哈哈哈哈看了一期直播然后就没有然后了。。。。。