当中周期、短周期出现拐点时,商品价格会迎来剧烈的波动,对于商品期货的投资者来说是翻身的机会。

主流的经济周期有3个:长达60年的康波周期、约10年的产能周期(朱格拉周期)、约3年的库存周期(基钦周期)。“人生发财靠康波”绝对是一句大实话,我是已经尝到甜头了,但如果你把这个康波理解为60年长周期的话就完蛋了,因为这个周期太长,长到覆盖了一个人的一生,以至于太多人感受不到,而且没必要去时时关注它——只要你这辈子大方向不走错就行了。

如果做投资的话,把握10年的中周期,并从中把握3年的短周期,就够了。

这就是周金涛先生在《涛动周期录》里的观点,而本文是周金涛《涛动周期论》、《涛动周期录》读书笔记第五篇(往期的笔记放在文末)。

参考资料:《》

1,两个周期的嵌套在以往的文章《》中,我们提到三大周期的嵌套:如果一个长的康波是60年,那么里面大概包含了6个产能周期;而一个产能周期又包含了大约3个库存周期。

抛开60年的宏大叙事不谈,1个产能周期里的3个库存周期如何运作,里面又蕴含着什么样的投资机会,才是我们应该关注的。毕竟60年的趋势,我们看不明白;10年的愿景,还是可以畅想的;3年的机会,则是可以把握的。

一个10年的中周期里,我们会遇到3个短周期(库存周期),库存周期的逐波调整,推动了中周期的进程,在此期间,3个短周期的特征不一样。

第一库存周期:因为叠加了产能周期的上行,所以此时的库存周期是以价格投机推动的经济增长,经济复苏也往往伴随着大量的货币释放,是一个盈利快速增长的库存周期,大部分企业会经历一波繁荣,利润和现金流也很足。

第二库存周期:此时叠加了产能周期从高到底的回落,所以这时候的成本和资金价格都无法回到可以投机的地步,不过之前累积的家底还可以维持生存,此时企业的重点在于提高效率、改进管理,在该阶段,机械、化工、TMT、汽车机会较大。

第三库存周期:从中周期看,产能周期触底,可能此时因为政府逆周期调节(放水、通胀),此时的消费信贷和货币乘数扩张比第二库存周期更充足,因为产能周期处于低谷,所以这阶段的经济增长主要依赖消费而非投资,CPI和大宗价格涨幅也远超过第一、第二库存周期。

2,如何判断产能周期?有人说10年的周期对他来说依然太长,非也!

一个中周期里面有3个短周期,而这3个短周期的特征不同,你在里面能赚到的钱也不同。判断中周期的拐点,就能找到最大的赚钱机会。

为什么产能周期会形成?本质上是供需错配。需求是一切的源动力,因为有了需求,所以工厂开始购买原材料、设备,投入生产,但产能的形成需要几年时间,当下的需求需要未来产能释放才能形成供给,而当产能释放的时候社会可能已经没有那么旺盛的总需求了,所以出现了产能周期。

而衡量产能周期,最直接的指标就是产能利用率。从美国的历史看,周期低点分别为1991、2001、2009、2020年,差不多10年一个周期。从1975年算起,美国产能周期平均8.75年,其中上升期3.75年,下降期4.75年。中国才能赚钱的平均持续时间是10.5年,上升期5.5年,下降期5年。

从上图可以看出,美国的产能周期曲线有“向下”的趋势,四次周期低点越来越低,下降期比上升期更长,因为美国属于成熟经济,产能利用率越来越差,表示投资的边际回报率在递减;而中国是发展中国家,表现和美国正相反。

另外,在产能周期的顶部,并不只有一个高点,多出现在中后期。

值得注意的是,周金涛在《涛动周期录》中,对中周期(朱格拉周期)、产能周期的定义是不一样的。中周期用设备投资在GDP中的占比来衡量,而产能周期用产能利用率来衡量。前者通俗来说就是花钱买设备,但设备的安装、调试需要时间,然后才能开工生产,所以产能周期相对中周期来说会有3个季度左右的滞后。

但是我们不是要当经济学家,而是为了指导投资,在本文里,就不做那么严格的区分了,当我说中周期、朱格拉周期的时候,也是在说产能周期。

为了防止某些杠精,这一点是需要说明的。

3,如何判断库存周期?往期资料:《》

库存周期即商品因为供需错配,出现的量价变化过程,一般价为量先。库存周期的4个阶段如下:

被动去库存(复苏期):需求复苏,但企业尚未及时反应,生产不足,表现为库存减少,但工业企业的营收同比在提高。因为需求大于供给,产能跟不上,所以价先回升,量继续跌。

主动补库存(繁荣期):企业反应到了,开始加快生产,补充存货,同时生意也很好,表现为库存、存货同比提高。此时对应繁荣期的通胀,以及为未来的产能过剩做铺垫,表现为量价齐升。

被动补库存(衰退期):需求疲软或供过于求,周期下行,但企业还没有意识到,导致库存挤压,此时库存依然同比上升,但营收同比开始下降。因为需求疲软导致通缩,价格已经下来了,但老板们还是觉得前景美好,继续上产能搞内卷,所以价先下跌,量继续升。

主动去库存(萧条期):企业预见到经济的不景气,主动减少生产,带动库存下行,此时库存、营收同比下降。消费者不买账,老板们也不敢开工,量价齐跌。

那么,有什么指标可以提前预判库存周期?答案是产出缺口,也就是实际产出和潜在产出之间的差值。Wind软件上可以直接找到某些国家的产出缺口,而且OECD的产出缺口指标是预测性的。比如美国2025年的产出缺口是0.5068,较之2024年颇有下滑,因此可以做如下判断:美国明年的经济可能会从过热转向,但会不会转入衰退还言之尚早。如果产出缺口显示美国2025年的经济还是扩张的话,那么很可惜,美联储降息的可能性依然渺茫。

研究产能周期+库存周期有什么用呢?在两个周期的拐点叠加时期,商品价格会有大幅度的波动,做多或做空都有大的赢利机会。

由于Wind上可以取得OECD的美国产出缺口数据,所以观察美国库存周期传导的顺序是:产出缺口→PPI同比→制造业库存→CPI同比→零售业库存。但是从2000年的数据来看,美国产出缺口数据实际上是滞后的。

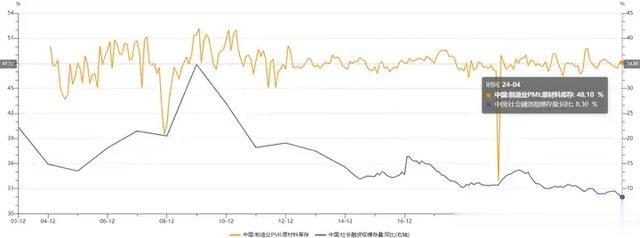

如果观察中国的库存周期,幸运的是,有一个领先指标,比产出缺口还领先1个季度左右,就是社会融资规模存量同比(M5525763),社融传导至产出缺口后,再过1~2个季度又传导至PPI。所以中国的库存周期传导顺序是:社融增速→产出缺口→PMI原材料库存→工业企业利润→PPI→PMI产成品→产成品库存。从这个逻辑看,目前社融下行,PMI原材料库存也不在扩张区间,那么至少可以认为,今年我们等不来库存周期的机会。

以上讲的是一个经济体整体的库存周期预判过程,接下来会写一写不同行业的判断,包括:钢铁、化工、煤炭、非金属等。

4,往期《涛动周期论》及《涛动周期录》笔记《》

《》

《》

《》