文 | 付一夫

人人都想买到一只上涨潜力大的牛股,最好是买入就能大涨的。可是如何才能选到这样的大牛股,却不是谁都能给出答案。

事实上,纵观全球投资史,几乎所有的历史牛股在暴涨之前都会呈现出一些共同的特征。而对于投资者来说,想要买到大牛股,最有效的办法便是在股价飙升之前,及时锁定具备这些特征的目标并大胆买入,等待股价一飞冲天即可。

基于这一思路,今天我们就来给大家介绍一种选股策略,那就是著名的“CANSLIM法则”,由华尔街最富盛名的投资大师威廉·欧奈尔所提出。该策略主要面向成长性股票,是欧奈尔基于全美数十年来500个股市大赢家投资数据的详细研究而提炼出来的,从选股、选择买卖点以及散户通过购买基金赚大钱,到如何在茫茫股海中抓黑马等投资策略,悉数覆盖。

介绍策略之前,有必要先来简单科普一下威廉·欧奈尔及其投资生涯。

他白手起家,21岁时购买了5股保洁公司的股票,正式涉足股市投资,随后加入一家股票经纪公司担任股票经纪人,并开始了对股票系统详实的研究工作,为自己后来形成一整套独特的投资交易体系奠定了基础;1962~1963年,他通过克莱斯勒、Syntex等几只股票的交易,把投入的原始本金500美元增加到了20万美元,也正是凭借这样的成就,正当而立之年的欧奈尔运用在股市中的收益为自己在纽约证券交易所购买了一个席位,并成立了一家以他名字命名的专门从事机构投资的股票经纪公司——欧奈尔公司,在市场上率先推出了跟踪股市走势的计算机数据库;1973年,欧奈尔创建了“欧奈尔数据系统公司”,建立了庞大的数据图表中心,为普通投资者服务。

值得一提的是,在上世纪70-80年代间,欧奈尔在股票投资方面的年均收益率超过了40%,放眼整个投资界都难逢敌手。能够做到这一成绩,很大程度上要归功于“CANSLIM法则”。

具体而言,“CANSLIM”的7个字母分别代表7个衡量维度:

(1)C=Current Quarterly Earnings PerShare,当季每股盈余

欧奈尔研究后发现,表现优秀的股票在股价飙涨之前,其当季每股盈余通常要比前一年同期的水准增加20%以上,越高越好,具体可以结合营收增速、ROE等辅助指标来加以判断。

(2)A=Annual Earning Increases,当年收益增长率

选股过程中,一定要选择年度收益增长率高于前一年水准的股票,而那些过去三年利润正增长、且增速处于25%~50%的股票,都是值得关注的。

(3)N=New Products, New Management, New Highs,创新

根据欧奈尔的统计,1880~2008年期间表现为出众成长性的股票当中,约有95%的股票大幅上涨原因要归结于以下因素中的一个或几个:公司能提供新的产品或服务、管理层的改变带来新的管理经营模式、新的行业发展趋势、市场供需的新变化、价格增长或者具有革命性的科技进步等等。

(4)S=Supply and Demand,供需

股票价格的涨跌,最终还是由需求和供给来决定的,如果一家公司的基本面非常优秀,同时流通股数量又非常稀少,在需求的推动下股价自然会有上涨的动力,最典型的例子就是伯克希尔哈撒韦公司。所以在欧奈尔的选股标准中,非常看重股票流通盘的供给量。通常情况下,当其他条件相同时,小盘股的股价表现总会优于大盘股。

此外欧奈尔还认为,过度的分红和配股相当于是侧面增加了流通股的供应量,这实际上不利于股价上涨。

(5)L=Leader or Laggard,领涨股还是滞后股

欧奈尔对领涨股的定义是:该公司并非是规模上在行业内最大或者品牌最有知名度,而是在同行业内有同期最好的营业利润和销售收入的同比增长率,最高的利润率和最强的股价表现。类似的公司一般都有独特的或者非常优异的产品或者服务,能从那些疏于创新的竞争对手中攫取市场份额。股市中强者恒强、弱者恒弱是永恒的规律,一旦大盘跌势结束,最先反弹回升创新高的股票,几乎肯定是领涨股,因此不买则已,要买就买领涨股。

这一点同利弗莫尔的理念不谋而合:“如果你在最强的股票上赚不到钱,那么你在其他股上也别想赚到钱。”

(6)I=Institutional Sponsorship,机构投资者

从交易的角度来看,股票仍属于商品范畴,大量的需求自然会推升其价格,而市场上的最大需求来源便是机构投资者,如共同基金、养老基金、对冲基金、保险公司等等。按照欧奈尔的统计,在美国股市上70%的交易量都是由机构投资者的交易形成的,机构投资者对股票未来走势起主导作用。

正因如此,欧奈尔对于机构投资者极为看重。他认为,一定要选那些机构认同度高的股票——毕竟,机构掌握的资源、信息、人才要远远超过普通投资者,他们之所以认可某只股票,必定是做了大量的调研功课。一般来说,持有单个股票的机构投资者不能低于20家。

(7)M=Market Direction,市场趋势

在股市里,必须要学会顺势而为。欧奈尔的统计表明,即便是准确把握了前6条选股标准,但若是在熊市里投资股票,也有至少3/4的股票会引发投资亏损,且这种亏损是难以度量的。因此一定要把握大势,并选择和大势走向一致的股票。

总结起来,倘若某只股票能够同时满足上述7个维度的特征,那么后续有很大概率走出大行情。

有意思的是,美国个人投资者协会用了5年的时间(1998~2002年),对各种选股系统的业绩表现进行了大范围的比较分析,包括彼得•林奇和巴菲特的投资系统,得出的结论是:无论在牛市还是熊市,欧奈尔总结的“CANSLIM法则”都是最稳定、表现最好的系统之一,经得起市场的考验。

到这里,相信你已经掌握了“CANSLIM法则”的精髓,想必也有些跃跃欲试了。

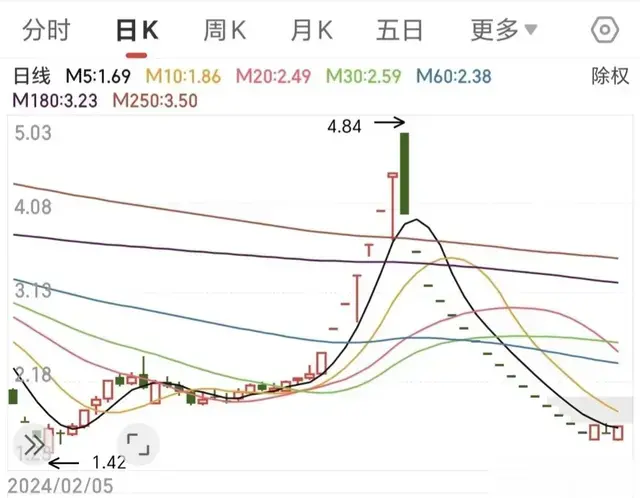

对于我们的A股市场来说,近期利好可谓接踵而至,无论是新“国九条”、北向资金的大幅买入,还是经济数据的向好以及外资机构的唱多,都预示了后市行情的乐观。考虑到A股最艰难的4月份已经过去,该排的雷也都已排完,节后有望迎来一波不错的震荡上涨行情,感兴趣的朋友们不妨按照“CANSLIM法则”去寻找一下符合该策略的个股,或许会有意想不到的收获。