2024年4月25日兴业银行发布了2024年一季度财报,下面将从营收、资产、不良以及核充率等几个方面分析,重点关注净息差、规模增速、不良率,新增不良等指标。具体内容如下:

1、资产分析

1.1 总览

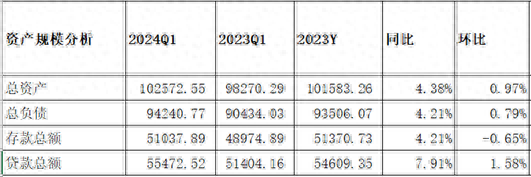

分析:如上图所示,资产同比增长4.38%,环比增长0.97%;负债总额同比增长4.21%,环比增长0.79%;存款总额同比增长了4.21%,环比下降0.65%;贷款总额同比增长7.91%,环比增长1.58%。

由上可以看出,总负债同比增速基本可以匹配总资产增速,是可以支持总资产扩张的;存款同比增速等于负债增速,说明负债主要是由存款增长拉动的;存款增速低于贷款增速,说明揽储压力增大;贷款增速高于总资产增速,说明加大了贷款投放力度。关于资产负债结构具体变化情况,接下来做详细分析。

因财报没有披露生息资产和计息负债相关信息,故根据资产负债表模拟计算相关数据,详细如下。

1.2 资产结构分析

分析:如上图所示,模拟生息资产同比增长5.93%;其中贷款同比增长7.82%,占比59.38%,同比提升1.04%;投资同比下降1.92%,占比24.88%,同比下降1.99%;存放央行同比下降9.02%,占比3.92%,同比下降0.64%;同业资产同比增长24.27%,占比10.58%,同比提升1.56%;其他资产占比太少,忽略不计。

由上可以看出,生息资产同比增长主要是贷款和同业资产增长拉动的。其次,压降了存放央行款项和投资增速和规模,相比存放央行款项因收益率低,减少配置这是可以理解的;而减少投资配置,这与平安银行有所不同,相比同业资产,收益率更高一些。因财报没有披露,待后续中报跟踪分析了。

接下来进一步分析贷款明细,参考如下:

分析:如上图所示,贷款总额同比增长7.91%,其中对公贷款同比增长17.96%,占比提升5.19%;票据贴现同比下降30.58%,占比下降2.19%;零售贷款同比下降0.60%,占比下降3.00%。

由上可以看出,贷款主要是公司贷款增长拉动的。根据财报披露,零售贷款同比下降主要受受个人住房及消费信贷需求放缓影响。

根据财报披露,加大实体经济支持力度,对公贷款(不含票据)较上年末增加 2,171.45 亿元,新投放贷款平均利率 4.10%,增量和价格继续保持股份制商业银行较好水平。根据央行最近披露的LPR利率,一年期是3.45%,五年期以上是3.95%。而兴业银行新投放贷款利率是高于市场LPR水平的,当前经济虽然有所复苏,但并不强劲。虽然财报说加大了科技金融贷款、绿色金融贷款、普惠金融等,但这是大部分银行争夺焦点,想要高于市场利率投放,似乎不太合乎常理。所以,个人对贷款投放行业和企业是有所担忧的。

1.3 负债结构分析

分析:如上图所示,模拟计息负债同比增长4.18%;其中存款同比增长4.80%,占比56.31%,同比提升0.33%;应付债券同比下降9.00%,占比11.76%,同比下降1.70%;同业负债同比增长9.29%,占比29.54%,同比提升1.38%;向央行借款同比增长3.69%,占比2.38%,同比下降0.01%。

由上可以看出,负债同比增长主要是由存款和同业负债增长拉动的,与此同时压降了高成本率的应付债券等。相比应付债券,同业负债成本率更低,这有利优化负债结构。

接下来进一步分析存款明细,参考如下:

分析:如上图所示,活期存款同比增长3.4%,同比下降0.30%;定期存款同比增长0.86%,同比下降1.77%。

由上可以看出,活期存款同比增速高于定期存款,有可能是对公贷款增长派生出来的,但相比对公贷款增速,推测贷款派生的存款并不多,这进一步让人关注贷款投放方向;其次,定期存款同比微增,说明存款定期化趋势可能有改善。未来持续跟踪和观察存款变化情况。

2、经营分析

Q1分析:营业收入577.51亿元,同比增长4.22%,环比增长16.59%。其中净利息收入372.42亿元,同比增长5.09%,环比下降0.74%;非净利息净收入205.09亿元,同比增长2.69%,环比增长70.68%。业务及管理费同比下降3.73%,环比下降24.80%;信用减值损失同比增长46.03%,环比下降16.63%;税前利润275.31亿元,同比下降7.12%,环比增长142.86%;最终实现归母净利润243.36亿元,同比下降了3.10%,环比增长100.28%。

由上可以看出,营业收入同比增长主要是由净利息收入和非净利息收入增长共同拉动的,尤其净利息收入同比增速高于营收增速,表现不错;其次,利润增长主要是通过营收增长和压降运营费用共同来实现的,而并没有减少信用减值损失计提力度。至于为什么没有降低减值损失,个人推测原因:一是结合年报来看,不良生成率、关注率以及正常贷款迁移率同比都是提升的,说明贷款质量风险是上升的,需要计提更多拨备;二是结合前面贷款利率分析,有可能是基于高风险收益,需要准备更多的拨备覆盖未来的风险;三是当前拨备并不厚实,需要计提更多拨备来处理历史不良等等。因财报披露信息有限,待中报披露后再来跟踪分析。后续将详细展开分析。

1.1 净利息收入分析

1.1.1 净息差同比

分析:如上图所示,模拟资产收益率同比下降20个基点;模拟负债成本率同比提升5个基点;最终推算出净息差同比下降10个基点。

由上可以看出,净息差同比下降主要是资产收益率同比下降以及负债成本同比提升共同影响的。相比平安银行,净息差同比下降幅度明显更低。

特别说明:以上净息差是根据模拟资产和计息负债推算出来的,主要用于分析资产收益率、成本负债了以及净息差大致变化情况。这可能与实际存在较大偏差,仅供参考,切莫作为投资建议。

1.1.2 净息差环比

分析:如上图所示,相比前面去年四季度,净息差环比有所收窄,说明净息差环比可能逐季开始好转。未来是否可能逐季改善,让我们持续跟踪和关注吧!

1.2 非净利息收入

因财报披露信息有限,故不做详细分析。

3、不良贷款分析

3.1 资产质量

分析:如上图所示,相比去年同期,不良率同比略有下降;拨备覆盖率和拨贷比同比都上升了。另外,贷款损失准备余额增量余额高于不良贷款余额增量,可以覆盖风险。

由上可以看出,因财报披露信息有限,无法估算出新生成不良率,通过上面的数据,初步推测资产质量无显著变化,整体风险可控。

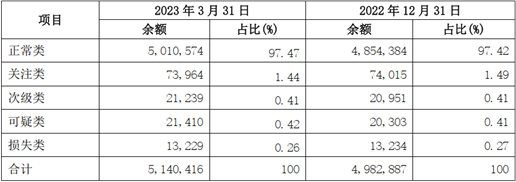

3.2 五级分类贷款分布分析

分析:由上图看出,关注类贷款相比去年同期以及较年初都是上升的,说明资产质量未来潜在风险是上升的,未来需持续跟踪和观察。

4、资本充足率分析

分析:如上图所示,相比去年同期,核心一级资本充足率同比下降了0.14个百分点,未实现内生性增长。

由上可以看出,主要受利润同比下降以及风险加权资产增长共同影响的。

5、客群分析

分析:如上图所示,相比年初,各类客户都增长不错,说明客户经营表现不错。

综上所述,通过以上分析,兴业银行2024年一季度业绩整体表现一般。首先,营收同比实现了增长,扭转了之前同比下降走势,尤其是净利息收入同比增长不错。其次,公司压降了运营费用,严控成本费用是有成效的;再有,净息差环比跌幅有所收窄,有好转迹象。但与此同时,我们也看到从多个指标来看,资产质量并没有改善;其次,透过数据分析,对未来资产质量存有担忧,且拨备并不充足。最后,就是核充率同比仍然是下降的,并没有实现内生性增长。因一季度财报信息有限,很多细节信息没有,无法更详细分析关键指标,比如生息资产和计息负债结构变化,净息差变化,贷款新生成不良等,无法比较全面和完整评估。本次根据财报披露做了大致分析,更详细更客观分析留在中报来点评了。

针对以上分析,接下来总结表现好的方面和不好的方面。我们先看表现好的方面,具体现在以下几个方面:一是营收同比实现了增长,尤其是净利息收入同比增长不错;二是风险抵补能力同比有提升;三是客户增长不错。

但与此同时,也要看到表现不好的方面:一是净息差同比下降明显;二是核充率同比下降,未实现内生性增长;三是存款增长不佳,揽储压力增大。

以上只是个人观点和看法,切莫作为投资建议。特别提醒:你的投资你做主,我的投资我做主!