冬去春来,雪落花开,在浩渺的宇宙轮回中,世间万物都有其各自的运行规律,无一不体现出周期的魅力。

屈原在《离骚》中写道:日月忽其不淹兮,春与秋其代序,诉说日月交替、四季更迭的自然规律。经济的脉络,同样在“周期”的轮回中流淌不息,繁荣与萧条的交替,演绎着经济社会的兴衰起伏。

太阳底下没有新鲜事,以史鉴今,今天就让我们一起来聊聊周期。

01

认识周期——周期无处不在

万事万物都逃不过周期二字,历史不会简单的重演,但总会踏着相似的韵脚。

什么是周期?周期是:

● 物理学中物体的周期性运动

● 农业中播种与收获的季节变换

● 历史上文明兴衰朝代更迭的往日回响

● 经济学中市场扩张和收缩的反复循环

周期多种多样,在资本市场中,经济有周期,比如著名的基钦周期、朱格拉周期,股市也有周期,比如我们熟知的牛市与熊市的周期。理解周期、善于利用周期性规律的投资者,能够更好地把握投资时机,有效分散风险,实现资产的长期稳健增值。

那么,究竟该如何使用这些周期来指导投资呢?

02

理解周期——周而复始,波动前行

经济有周期

宏观经济学将经济周期定义为:经济活动沿着经济发展的总体趋势所经历的有规律的扩张和收缩。

简单来说,就如下面这张图所展示的,随着时间的推移,市场在不断经历着“繁荣-衰退-萧条-复苏”的循环,过程中不仅有明显的波谷交替,而且长期来看是螺旋上升的。

(仅作示意)

根据经济周期运转背后的不同动力和时间长短,主要有以下几种理论:

(仅作示意)

聊到经济周期,那就不得不提到美林时钟。上面这些周期听上去可能离我们“挺远”,但是下面介绍的根据周期而运行的美林时钟,就和我们投资者近得多了。

美林时钟提供了一种更为简约的经济周期分析框架,通过经济增长率(GDP)和通货膨胀率(CPI)两个宏观指标的高低,将经济周期划分为了四个周期,并且还将每个周期与我们投资中常见的品种如股票、债券、现金、商品进行了“强弱划分”。

(仅作示意)

如果用一年四季的春、夏、秋、冬和经济周期不同阶段进行类比,我们会发现其中的共通之处,且所处周期不同,资产间的配置比例也有所差别。

A股有周期

牛熊周期

经济发展是一个螺旋式上升的过程,无论经济承压的阶段或长或短,挺过阵痛期,就必然是新一轮的复苏与繁荣。

股市也是如此,市场总是反复无常,但是有触底就有反弹,有谷底就有山峰。作为经济的晴雨表,在经济周期的不同阶段,股市也会呈现出明显的牛熊周期轮回。

统计来看,自2005年以来,A股一般也会在每隔3-4年的时候出现一次大级别的底部,而每一次挺过经济衰退后期的低谷之后,都会再度迎来复苏和繁荣。

数据来源:Wind,数据截止时间:2005.01.01-2022.12.08,指数历史走势不预示未来表现

那么,在每一次的牛熊轮回当中,有什么大体的规律可循呢?不妨从每一轮行情的领涨、抗跌行业入手看看。

领涨行业

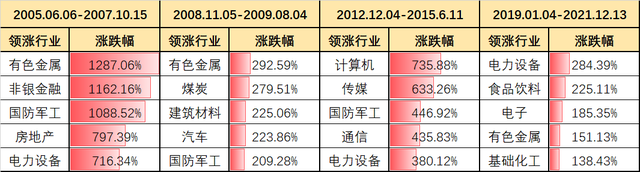

牛市周期下的领涨行业

数据来源:wind,数据截止时间:2005.06.06-2021.12.13,行业为申万一级行业,不作为指数推荐,过往收益不代表未来表现

熊市周期下的抗跌行业

数据来源:wind,数据统计时间:2007.10.16-2019.01.03,行业为申万一级行业,不作为指数推荐,过往收益不代表未来表现

统计上证指数在不同牛熊周期下的行业表现,不难看出:

● 行业轮动特征明显。不同周期、不同时间里,领涨和抗跌的行业有所差别

● 顺周期、成长行业在牛市下表现相对占优。受益于经济扩张,市场需求旺盛,顺周期和高景气行业表现较好,比如有色金属、煤炭、建筑材料这类与经济周期同步发展的行业,往往会收获更高的涨幅;此外,像电力设备、TMT(通信、电子、计算机)、传媒等偏成长的行业,在牛市时也常有上佳表现

● 消费、红利行业在熊市下相对抗跌。消费行业如食品饮料、医药生物、农林牧渔、社会服务,以及银行这样的高股息的红利行业在熊市时表现出较好的抗跌能力

03

穿越周期——顺势而为,多元配置

当我们认识了周期、理解了周期之后,着眼当下,又该如何穿越周期?我们首先要明确的是,当前处于经济周期的哪个阶段。

整体来看,我们正处美林时钟的弱恢复期,且复苏的进程较为缓慢。

自去年12月中央经济工作会议后,考虑到实际的政策出台及传导需要时间,政策效果也有待显现,因此预计未来一段时间内,国内经济可能仍会处于弱复苏的状态。(来源:光大证券)

那么在当前弱复苏的经济背景下,如何才能平稳穿越周期、取得一个较好的收益呢?

战略上,顺势而为

● 短期看,价值风格如红利行业在市场的不断波动中获得显著超额回报,占据优势;

● 然而如果市场切换至成长风格,比如受AI产业和新能源消息利好影响的TMT及制造业相关周期板块,也同样值得关注。

总的来说,对于当前市场,既要顺势而为,也要提前准备,可考虑关注如下行业:

红利:煤炭、银行、白电

成长:新能源车、AI

周期:航空、工业金属、油运

战术上,多元配置

首先要注重资产配置。根据前面分析的美林时钟所具有的特征,经济复苏期的到来意味着春天的来临,万物复苏。而当市场也在慢慢转向复苏时,应该逐步提高权益类资产的比重,提前做好布局,留意市场风格的切换。

其次要坚持长期投资。相信市场周期往复的基本规律,涨多必跌、跌多必涨,历史经验表明,耐心持有优质资产,往往能够在周期的长跑中获得稳定的回报。

最后要做好情绪管理。熬过周期不仅需要行动上分散配置,还需要心理上保持冷静,尽量避免被非理性情绪操控,左右横跳,股市中没有永恒的王者,更没有永远的输家,以平常心看待周期波动,因为我们相信:虽然市场有周期,但均值回归是市场运行不变的规律。

风险提示:

1.数据来源:Wind,上文提到指数及基金信息不构成投资建议。本资料中全部内容均为截止发布日的信息,如有变更,请以最新信息为准。产品过往业绩不代表未来表现。

2.基金管理人不保证盈利,也不保证最低收益。

3.投资者在投资本基金之前,请仔细阅读本基金的《基金合同》、《招募说明书》和《产品资料概要》等基金法律文件,充分认识本基金的风险收益特征和产品特性,并根据自身的投资目的、投资期限、投资经验、资产状况等因素充分考虑自身的风险承受能力,在了解产品情况及销售适当性意见的基础上,理性判断并谨慎做出投资决策,独立承担投资风险。

4.指数的过往业绩并不预示其未来业绩表现,基金管理人管理的其他基金的业绩并不构成对本基金业绩表现的保证。

5.基金管理人提醒投资者基金投资的“买者自负”原则,在投资者做出投资决策后,基金运营状况、基金份额上市交易价格波动与基金净值变化引致的投资风险,由投资者自行负责。

6.中国证监会对本基金的注册,并不表明其对本基金的投资价值、市场前景和收益作出实质性判断或保证,也不表明投资于本基金没有风险。

7.本资料不作为任何法律文件,资料中的所有信息或所表达意见不构成投资、法律、会计或税务的最终操作建议,我公司不就资料中的内容对最终操作建议做出任何担保。在任何情况下,本公司不对任何人因使用本资料中的任何内容所引致的任何损失负任何责任。我国基金运作时间较短,不能反映股市发展的所有阶段。市场有风险,投资需谨慎。