如题,今天聊一个海外QDII基金里的大坑,如果稍不注意的话,又要被偷走不少血汗钱了...

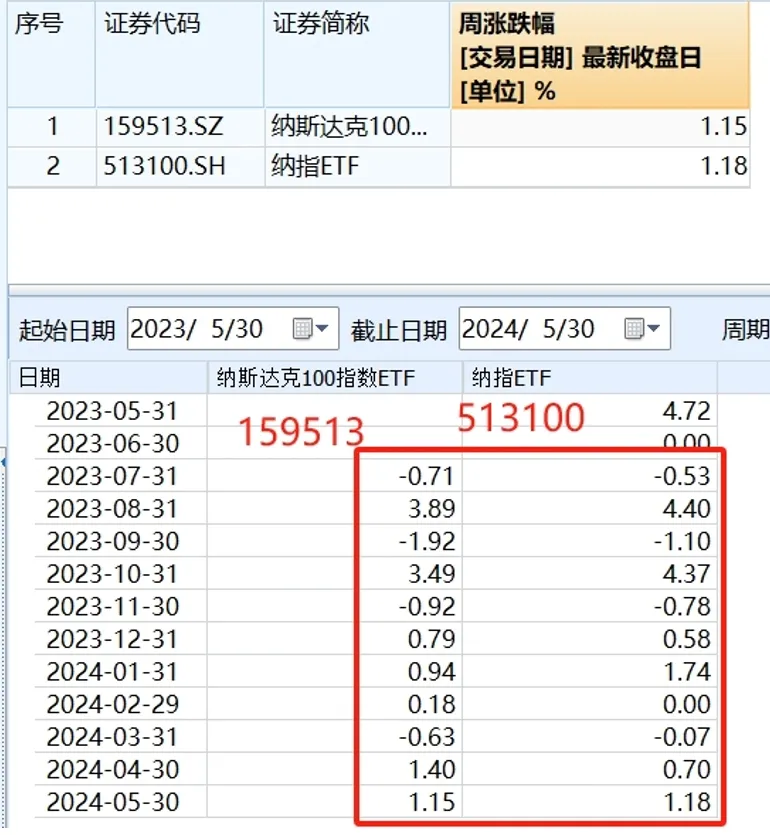

比如跟踪纳斯达克100指数的:大成纳斯达克100ETF,半年多比别家同行低了整整6.5%,这差别已大到不合常理了。

同理,为什么过去一年短期美元债SHV今年已经涨5.3%了,我们的美元债却还都是趴着一动不动甚至负收益呢?

明明基金投向,久期,都差不多啊

在仔细分析之后,我发现了猫腻的源头,也就是→汇率计价的BUG

以159513大成纳斯达克为例,它是按照人民币汇率中间价计算估值。

而513300华夏纳斯达克,它是按照人民币汇率实际价计算估值。

看下面这张图:

要知道汇率中间价只是一个央妈发布的参考指标,不是实际成交价,

它比汇率实际成交价一直要低2%左右,

所以基金用人民币汇率中间价估值,存在致命的bug,

好比你花了7.1万元申购了价值1万美元的基金;基金公司拿到7.1万元,却无法实际买到1万美元,

因为实际要7.2万元才能买1万美元,

所以钱不够怎么办呢?由基金资产出,也就是所有老持有人一起来平摊,

也即亏损净值!

在基金规模不断扩大的过程中,最先持有的人是最吃亏的,

因为每一次新来人,你都得贴钱补这个汇率中间价的损耗,

而且如果规模扩张的很快,就会出现损失越来越大的情况!

159513的历史规模,半年多从不到5个亿扩张到45亿,扩张8倍。

再看同样采用外汇中间价的513100国泰纳斯达克

期间规模从85亿增加到115亿,增加30%。

这俩对比一下,不管是上涨行情还是下跌行情,159513跑输幅度都是非常的稳定,几乎是每一个月都跑输513100一点,累计跑输6%+…

那人民币汇率中间价估值,是不是全是缺点,没有优点呢?

也不尽然,如果基金规模期间出现缩水,净值反而会反向上升。

比如每次你赎回7.2万人民币资产等值1万美金,基金公司只需要用更少的9800美金就可以。

那么存留下来的投资人又额外获益了。

............

如果还是没搞明白,我解释一下净值的算法过程,或许就懂了。

Z(n)=∑(X1+X2…X(n))*(7.1/7.25)÷∑(X1/Z1+X2/Z2…X(n)/Z(n))

Z代表净值,X代表不同期间净申购金额,

7.1是外汇中间价,7.25是外汇实际价,

案例:

假设初始净值为1。

张三100万申购一个基金A,基金以7.25汇率,买了13.8万美金的资产,份额100万份,

净值2=总资产*中间价汇率/总份额=13.8万美金*7.1/100万份=0.98

接着,李四申购10万的基金A,折1.38万美金,净值0.98,10.2万份,

净值3=(13.8+1.38)万美金*7.1/(100+10.2万份)=0.978

紧接着,王五申购1000万的基金A,折138万美金,净值0.978,1022.5万份,

净值4=(138+13.8+1.38)*7.1/1132.7万份=0.96

李六申购了10个亿的基金A,折1.38亿美金,净值0.96,10.417亿份,

净值5=(13800+138+13.8+1.38)*7.1/(104170+1132)万份=0.94

大家会发现,每次大额申购,比如【净值2】【净值4】【净值5】,

也即当超过基金资产几倍以上,对基金净值都会产生损耗,最多一次可能达到2%。

如果是小额申购,比如【净值3】这种,净申购只有基金资产的10%,影响也就相对较小,仅0.2%,如果申购更少,就几乎可以忽略不计了。

接着我们看赎回的情况。

胡七赎回了5个亿的基金A,净值0.94,折6897万美金,5.32亿份,

净值6=(13800+138+13.8+1.38-6897)*7.1/(104170+1132-53200)万份=0.962

会发现这次基金出现大额赎回,净值反而增加了2%!!

………

小结:

根据以上数据得出结论。

由于外汇中间价汇率往往比实际成交价低一些,

所以外汇中间价计价的QDII基金,净值往往会随着规模的快速上升而减少,

比如开头提到的159513大成纳斯达克100,

基金初始规模不到5个亿,后来被申购到45亿,导致业绩大幅跑输同期其他的纳斯达克100基金。

这个问题,不仅是QDII类指数基金,也存在其他多数海外投资型QDII基金中。

比如华宝油气、标普500、纳斯达克、恒生QDII、中概互联QDII等…

也包括美元债基,主动QD股票基,房地产reits基金等...

正是由于这两年因为海外QDII基金关注度激增,规模增加,

大多都出现了不同程度的收益损耗!!

反之,当基金规模出现大规模赎回,需要卖出美元的时候,因为能换回的人民币更多,净值反而是会增加的。

但我们都知道,现在QDII基金的整个趋势都是在增加。

所以我们接下来选择QDII基金时务必要谨慎一点了。

由于目前绝大多数QDII基金都是按照人民币汇率中间价来计算估值的方式

所以选的时候,尽可能的选择规模超过50亿的QD,持有或场内买入暂停申购的QD基金,会更好一些。

这种基金可以有效避开规模增长,甚至规模下降了,还可以因此获利薅羊毛。

当然,最简单直接的,就是直接开个海外银行卡做美元相关投资,避开中间商,不存在什么损耗。在我的同名gzh: 思哲与创富,之前也写过挺多相关话题了,你们可以去看看。

………

那又有人要说了,既然人民币中间价计价有BUG,难道没有其他解决办法吗?

答案当然是有!就是找选取实际汇率计价的QDII基金,

或者等采用中间价的QDII修改规则.......

其实除了H夏纳斯达克,像Z商纳斯达克100ETF,也曾经在3月规模激增时,修改了汇率计算方法,

从原先的估值计算以“外汇中间价”改为更多考察维度的“汇率公允价”。

但对于绝大多数QDII产品,还没有及时的调整过来,

甚至还有部分的产品,已经修改了汇率计算方式,却没有发表过说明

ps:主要是之前招募说明书里汇率参考部分就写的模棱两可

至于怎么确认呢?

我们可以在官网-基金募集说明书里搜索“汇率公允价”这个关键字眼,

一般有提到的话,说明大概率不是参考“中间价”的QDII基金。

最后说一句,

由于现在QDII国内投资者关注度很高,

如果规模太小,并被大额申购,

投资人持有中间价QD基金潜在风险是很大的!

所以在此我也呼吁一下所有的公募基金公司们,

火速取消外汇中间价的净值估值法!

只有维护好投资人利益,才能真正意义上做大做强,而绝不是睁一只眼闭一只眼,通过薅用户的收益来增长。

今天这篇文章,大家一定要转发起来,增加文章的影响力,

给基金公司,监管们施加压力!