你是否曾在考虑房贷时感到困惑:是选择短期还贷,还是长期分期才更划算?许多人都面临这个问题,却往往难以找到最佳答案。

银行职工透露,一个令人吃惊的真相:很多人由于未充分了解房贷的细节,实际上是在“白送钱”。是的,你没听错,那些你以为的“轻松还款”选择,可能正悄悄地吞噬你的资金。

那么,究竟是怎样的选择会让你不再为高额利息而烦恼?短期还款是否真的比长期划算,或者你可能忽略了什么关键因素?

房价飞涨,购房梦愈发遥远

在中国经济高速发展的二十多年里,房价的飞速上涨成为了一个不争的事实。从2000年到2023年,短短23年间,国内的平均房价涨幅惊人。2000年时,一平方米的房子售价仅为2000多元,而到了2023年,这个数字已经攀升到了惊人的1万6千元。

房价的八倍增长,远远超过了普通民众收入的增长速度,让许多人的购房梦想变得愈发遥不可及。在北京、上海等一线城市,房价的涨幅更是令人瞠目结舌。即便在近两年房地产市场趋于平稳的情况下,这些城市的房价依然高居不下。

截至2024年2月,全国平均房价仍在每平方米1万元左右徘徊,远远超出了普通工薪阶层的承受能力。房价的快速增长背后,是中国经济的蓬勃发展和城市化进程的加速。随着大量农村人口涌入城市寻找更好的工作和生活机会,对住房的需求也随之激增。

与此同时,人们收入的提高和购买力的增强,也推动了房价的持续上涨。这种现象引发了社会各界的广泛讨论和关注,毕竟住房问题关乎每个人的切身利益。

短期房贷:省钱还是压力山大?

面对高企的房价,许多人不得不求助于银行贷款来实现购房梦想。在众多的贷款选择中,短期房贷因其能够节省大量利息支出而备受关注。假设有一笔原本需要30年偿还的房贷,如果选择在20年内还清,虽然每月的还款金额会有所增加,但从长远来看,总利息支出可能会减少约25%。

这对于那些特别注重节省财务成本的人来说,无疑是一个极具吸引力的选择。选择短期房贷不仅能够节省利息支出,还能让购房者更快地成为名副其实的房屋所有者。这种感觉不仅能增加个人的财富感,还能带来更强的安全感和归属感。

正如一位银行职工所言,如果有能力快速还清贷款却选择长期还款,实际上就是在给银行白白送钱。然而,短期房贷并非没有缺点。由于还款期限较短,每月的还款金额会相对较高。

对于那些收入不高或者预期未来收入增长有限的人来说,这种高额的月供可能会带来巨大的经济压力。选择短期房贷的人通常需要有一份稳定且收入可观的工作,最好还有一定的积蓄作为后备。这样即使遇到突发情况需要额外支出,也不至于影响到按时还贷。

长期房贷:轻松还是背负重担?

相较于短期房贷,长期房贷的最大优势在于能够大幅降低每月的还款金额。对于那些收入不高或者经济状况不太宽裕的人来说,长期房贷无疑能够减轻不少经济压力。较低的月供意味着他们可以更从容地管理日常开支,不必因为高额的还款而感到喘不过气来。

特别是对于那些刚刚踏入社会的年轻人或者收入不高的群体,长期房贷能够让他们在实现购房梦想的同时,保持相对稳定的经济状况。这种安排使得他们能够更好地规划自己的财务,让生活变得更加从容不迫。

长期房贷还有一个不容忽视的优势,那就是能够帮助购房者对抗未来可能出现的通货膨胀。随着时间的推移,物价通常会呈现上涨趋势。

但如果选择了长期房贷,由于每月的还款金额是固定的,所以即使外界物价上涨,实际上还款的相对压力反而会逐渐减小。这也是为什么许多人认为长期房贷是一种相对保险的选择,尤其是对那些担心未来物价上涨的人来说。

然而,长期房贷也并非完美无缺。虽然每月的还款压力较小,但总的利息支出会大大增加。对于那些特别在意总支出的人来说,这无疑是一个需要慎重考虑的问题。

利率变动:左右房贷决策的关键因素

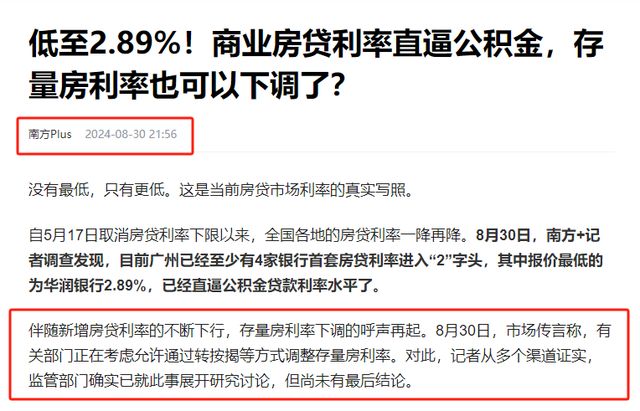

在讨论房贷期限的选择时,我们不能忽视一个至关重要的因素:利率。利率的高低直接影响着购房者的还款负担,甚至可能左右他们的购房决策。近年来,我国的房贷利率呈现出持续下降的趋势,这对于已经买房或者正打算买房的人来说无疑是个好消息。

从历史数据来看,5年以上期限的贷款市场报价利率(LPR)已从之前的4.2%降至3.95%。这看似微小的数字变化,实际上能为贷款购房者节省大量的利息支出。对于那些犹豫是否应该现在买房的人来说,这无疑是一个利好消息。因为利率的下降意味着每月的还款金额会相应减少,这无形中降低了购房的门槛。

对于已经买房并正在还贷的人来说,利率的下降也带来了机会。虽然具体是否能够享受到更低的利率要看合同的具体约定,但总的来说,当前的低利率环境为他们提供了一个潜在的降低还款压力的机会。

在一些城市,首套房的贷款利率甚至可以低至3.15%,有些地方还能更低。这种情况下,购房者每月的还款金额就会大幅减少,从而极大地缓解了经济压力,让购房变得更加轻松可行。

然而,我们也要认识到,利率是会波动的。如果未来利率开始上升,那么对于新申请房贷的人或者选择了可调整利率的购房者来说,情况就可能变得不那么乐观了。利率上升会导致每月的还款金额增加,这可能会给一些家庭带来额外的经济压力。

同时,利率的上升还可能影响整个房地产市场的走向。当利率较高时,购房成本就会相应增加,这可能会抑制一部分购房需求,进而影响房价的走势。虽然这可能会在一定程度上抑制房价泡沫的形成,但也可能对建筑业及相关行业造成不利影响。

因人而异:如何做出最佳房贷选择?

面对短期房贷和长期房贷的选择,实际上并没有一个放之四海而皆准的答案。每个人的经济状况、职业发展前景、生活规划都不尽相同,因此最佳的房贷选择也应该因人而异。

对于那些年轻有为、收入稳定且有较大增长空间的白领来说,短期房贷可能是一个更好的选择。他们可以通过较高的月供快速还清房贷,从而早日摆脱经济上的束缚,将更多的资金投入到个人发展或其他投资机会中去。

相反,对于那些年龄较大、收入趋于稳定或开始下降的群体来说,长期房贷可能更为合适。它能够确保每月的开支维持在一个相对稳定的水平,避免因为过高的月供而影响生活质量。对于这个群体来说,享受当下的生活质量可能比快速还清房贷更为重要。

对于那些经济状况一般、负债较重的家庭来说,长期贷款无疑是更明智的选择。面对房贷、车贷等多重经济压力,增加还款期限能够让他们在维持基本生活质量的同时,逐步实现购房梦想。

在某些情况下,混合型的贷款方案可能是一个不错的选择。例如,可以先采取短期贷款,等到经济实力增强后再转为长期贷款。

或者反过来,先选择长期贷款以缓解当前的经济压力,等到经济条件改善后再一次性还清剩余部分。这种灵活的方式能够最大限度地平衡短期和长期的经济压力,实现利益的最大化。

房贷期限的选择是一个复杂的问题,需要综合考虑个人经济状况、未来发展规划、市场利率走势等多方面因素。

短期贷款虽然能够节省总利息支出,但高额的月供可能会给生活带来压力。

长期贷款则能够减轻每月的还款负担,但总利息支出会相应增加。面对这个两难的选择,购房者需要根据自身实际情况做出明智的决定。

【免责声明】文章描述过程、图片都来源于网络,此文章旨在倡导社会正能量,无低俗等不良引导。如涉及版权或者人物侵权问题,请及时联系我们,我们将第一时间删除内容!如有事件存疑部分,联系后即刻删除或作出更改。