文:燕翔、朱成成

核心结论

综合来看,我们认为5月份股票市场流动性边际有所改善。具体来看,虽然两市成交热度有所降温,产业资本中大股东减持环比小幅增加。但另一方面,我们看到一级市场中IPO募资规模环比下降,二级市场上两融余额震荡回升,同时基金股票仓位环比提高,北上资金依然在持续净流入。

从北上资金具体持仓看,5月份家用电器、电气设备、食品饮料、有色金属、汽车行业陆股通持股市值占行业A股总市值的比例依然处于前列。在一级行业配置上,5月份外资依然偏好于配置食品饮料、电气设备和银行行业。从持仓占比的变化角度看,5月份外资加仓银行、公用事业、采掘等行业,减仓食品饮料、家用电器、医药生物等行业。

展望后市,我们认为股市流动性环境有望进一步改善。海外方面,美联储5月议息会议维持基准利率不变,符合市场预期。虽然目前市场对于美国经济存在二次通胀担忧,美联储加息预期也一再推后,但从大方向上看,投资者对于美联储大概率已经结束加息周期基本没有太大分歧,分歧之处无非在于今年什么时候开始降息以及降几次息。而在这样的过渡阶段往往既没有持续加息政策收紧,也没有外部风险事件负面干扰,全球权益市场流动性环境实际上较为友善。国内方面,近期高频数据显示宏观积极因素增多,经济延续向好态势。海外资金不断加大对中国资产的配置,其中北上资金今年来持续净流入,截至5月底全年累计流入规模已超800亿元,远超去年全年400多亿元的流入规模。往后看,我们认为北上资金全年流入依然有较大空间。

风险提示:一是地缘政治风险超预期;二是宏观经济不及预期;三是海外市场大幅波动等。

报告正文

1 一级市场:IPO募资规模环比下降

2024年5月一级市场股票市场募集资金总额72亿元(包括IPO、增发和配股),环比下降64.4%。从结构上看,5月IPO规模共募集9亿元,环比下降68.2%,占当月总募集资金的比重为11.9%;增发募集资金总额64亿元,环比下降63.8%,占当月总募集资金的比重为88.1%;当月配股募集资金总额0亿元。总体来看,一级市场募资总额在5月份比上月有所下降。

2 产业资本:大股东减持额小幅增加重要股东减持:2024年5月份重要股东净减持金额环比小幅增加。2024年5月重要股东二级市场增持46亿元,减持84亿元,净减持38亿元,净减持额环比增加43亿元。分板块来看,主板净减持28亿元,创业板净减持8亿元,科创板净减持1亿元。

2 产业资本:大股东减持额小幅增加重要股东减持:2024年5月份重要股东净减持金额环比小幅增加。2024年5月重要股东二级市场增持46亿元,减持84亿元,净减持38亿元,净减持额环比增加43亿元。分板块来看,主板净减持28亿元,创业板净减持8亿元,科创板净减持1亿元。

3 二级市场:基金股票仓位环比提高全部A股交易:5月份市场成交热度有所降低。5月份全部A股成交额为11.8万亿元,环比减少9.24%,日均成交额为5894亿元,环比下降9.24%。从变化趋势来看,今年A股日均成交热度在去年3月份达到高点后开始震荡回落,今年5月两市单日成交规模打破去年9月份5991亿元的低点,两市成交热度有所降低。

3 二级市场:基金股票仓位环比提高全部A股交易:5月份市场成交热度有所降低。5月份全部A股成交额为11.8万亿元,环比减少9.24%,日均成交额为5894亿元,环比下降9.24%。从变化趋势来看,今年A股日均成交热度在去年3月份达到高点后开始震荡回落,今年5月两市单日成交规模打破去年9月份5991亿元的低点,两市成交热度有所降低。 新发基金规模:5月份偏股型基金发行规模小幅下降。5月新发基金(股票型+混合型)规模为66亿元,环比下降123亿元。从变化趋势来看,偏股型基金新发规模在去年2月份达到464亿份阶段性高点后开始震荡下滑。分解来看,今年5月份混合型基金发行13亿元,股票型基金发行52亿元,当前新发基金(股票型+混合型)规模处于近2年来历史低位。

新发基金规模:5月份偏股型基金发行规模小幅下降。5月新发基金(股票型+混合型)规模为66亿元,环比下降123亿元。从变化趋势来看,偏股型基金新发规模在去年2月份达到464亿份阶段性高点后开始震荡下滑。分解来看,今年5月份混合型基金发行13亿元,股票型基金发行52亿元,当前新发基金(股票型+混合型)规模处于近2年来历史低位。 基金股票仓位:5月份基金股票仓位小幅上升。截至5月31日,开放式基金股票类投资比例为66.07%,4月底为64.02%。从趋势上看,去年4月份随着市场回调,基金股票仓位自高位震荡回落,在去年6月初达到阶段性低点后开始震荡回升。当前来看,基金股票仓位处于近2年来历史中枢水平之上。

基金股票仓位:5月份基金股票仓位小幅上升。截至5月31日,开放式基金股票类投资比例为66.07%,4月底为64.02%。从趋势上看,去年4月份随着市场回调,基金股票仓位自高位震荡回落,在去年6月初达到阶段性低点后开始震荡回升。当前来看,基金股票仓位处于近2年来历史中枢水平之上。 融资融券余额:5月份两融余额小幅上升。截至5月30日,融资融券余额为15296亿元,相比上月末增加176亿元。两融余额一定程度上可以反映市场情绪,从变化趋势看,两融余额在2月初达到低点后开始震荡回升。

融资融券余额:5月份两融余额小幅上升。截至5月30日,融资融券余额为15296亿元,相比上月末增加176亿元。两融余额一定程度上可以反映市场情绪,从变化趋势看,两融余额在2月初达到低点后开始震荡回升。 4 北上资金:北上资金持续净流入5月份北上资金持续流入。5月份北上资金净流入88亿元,相比上月流入增加28亿元。分解来看,5月份沪股通净流入159亿元,深股通净流出71亿元。从变化趋势看,去年1月份北上资金大幅净流入1413亿元,达到阶段性高点,此后北上资金流入放缓,并在去年8月份开始持续流出,但今年2月份北上资金大幅流入,且单月流入规模已超去年全年整体流入规模。

4 北上资金:北上资金持续净流入5月份北上资金持续流入。5月份北上资金净流入88亿元,相比上月流入增加28亿元。分解来看,5月份沪股通净流入159亿元,深股通净流出71亿元。从变化趋势看,去年1月份北上资金大幅净流入1413亿元,达到阶段性高点,此后北上资金流入放缓,并在去年8月份开始持续流出,但今年2月份北上资金大幅流入,且单月流入规模已超去年全年整体流入规模。 从陆股通持股市值(一级行业)占A股行业市值比来看,5月份家用电器、电气设备、食品饮料、有色金属、汽车行业陆股通持股市值占行业A股总市值的比例依然处于前列。截至5月31日,陆股通一级行业持股市值占行业A股市值比例排名前5的行业依次为家用电器、电气设备、食品饮料、有色金属、汽车,占比分别为11.4%、7.0%、5.3%、3.8%和3.7%。

从陆股通持股市值(一级行业)占A股行业市值比来看,5月份家用电器、电气设备、食品饮料、有色金属、汽车行业陆股通持股市值占行业A股总市值的比例依然处于前列。截至5月31日,陆股通一级行业持股市值占行业A股市值比例排名前5的行业依次为家用电器、电气设备、食品饮料、有色金属、汽车,占比分别为11.4%、7.0%、5.3%、3.8%和3.7%。 在一级行业配置上,5月份外资依然偏好于配置食品饮料、电气设备和银行行业。相较于上月,食品饮料、电气设备行业持续为外资重点投资的领域。陆股通持股市值最高的前五大行业是食品饮料(12.7%)、电气设备(11.9%)、银行(8.8%)、家用电器(7.9%)、医药生物(7.6%)。外资的行业配置相对集中,前五大重仓行业合计占比48.9%,与4月份相比小幅下降。商业贸易和纺织服装行业持股比例均为0.3%,综合行业持股比例仅为0.2%,在所有行业中配置比例相对靠后。

在一级行业配置上,5月份外资依然偏好于配置食品饮料、电气设备和银行行业。相较于上月,食品饮料、电气设备行业持续为外资重点投资的领域。陆股通持股市值最高的前五大行业是食品饮料(12.7%)、电气设备(11.9%)、银行(8.8%)、家用电器(7.9%)、医药生物(7.6%)。外资的行业配置相对集中,前五大重仓行业合计占比48.9%,与4月份相比小幅下降。商业贸易和纺织服装行业持股比例均为0.3%,综合行业持股比例仅为0.2%,在所有行业中配置比例相对靠后。 从持仓占比的变化角度看,5月份外资加仓银行、公用事业、采掘等行业,减仓食品饮料、家用电器、医药生物等行业。具体来看,5月份外资对银行、公用事业、采掘、交通运输、有色金属等行业进行了加仓,分别增加0.54、0.42、0.22、0.18和0.14个百分点;对于食品饮料、家用电器、医药生物、汽车、传媒等行业进行了减仓,分别减少0.38、0.37、0.34、0.32和0.20个百分点。

从持仓占比的变化角度看,5月份外资加仓银行、公用事业、采掘等行业,减仓食品饮料、家用电器、医药生物等行业。具体来看,5月份外资对银行、公用事业、采掘、交通运输、有色金属等行业进行了加仓,分别增加0.54、0.42、0.22、0.18和0.14个百分点;对于食品饮料、家用电器、医药生物、汽车、传媒等行业进行了减仓,分别减少0.38、0.37、0.34、0.32和0.20个百分点。 行业集中度方面,与上月相比,5月份陆股通持仓行业CR3小幅上升,CR10和CR6小幅下降。具体来看,截至5月31日,陆股通持仓行业CR3、CR6和CR10分别为33.5%、55.5%和74.8%,较上月分别变化+0.2个、-0.5个、-0.7个百分点。

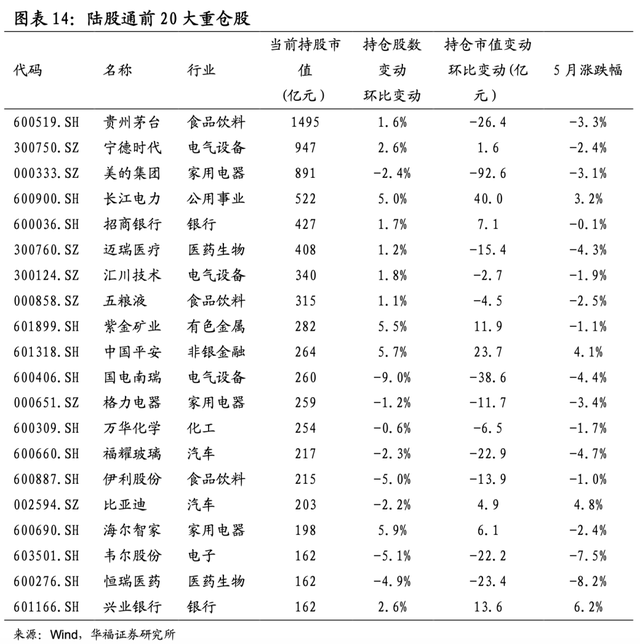

行业集中度方面,与上月相比,5月份陆股通持仓行业CR3小幅上升,CR10和CR6小幅下降。具体来看,截至5月31日,陆股通持仓行业CR3、CR6和CR10分别为33.5%、55.5%和74.8%,较上月分别变化+0.2个、-0.5个、-0.7个百分点。 个股方面,5月份陆股通前二十大重仓股中持仓市值减少居多,其中贵州茅台持仓市值依然稳居首位。从市场表现看,陆股通前二十重仓股5月份表现一般,仅4家月度收益为正,其中兴业银行、比亚迪、中国平安、长江电力等个股涨幅居前。

个股方面,5月份陆股通前二十大重仓股中持仓市值减少居多,其中贵州茅台持仓市值依然稳居首位。从市场表现看,陆股通前二十重仓股5月份表现一般,仅4家月度收益为正,其中兴业银行、比亚迪、中国平安、长江电力等个股涨幅居前。 个股集中度方面,5月份陆股通持仓前五、前十和前二十集中度均小幅下降。具体来看,5月份陆股通持仓个股中CR5、CR10、CR20和CR50分别为21.2%、29.2%、39.5%、54.8%,较上月分别下降0.1个百分点、0.1个百分点、0.3个百分点和0.3个百分点。

个股集中度方面,5月份陆股通持仓前五、前十和前二十集中度均小幅下降。具体来看,5月份陆股通持仓个股中CR5、CR10、CR20和CR50分别为21.2%、29.2%、39.5%、54.8%,较上月分别下降0.1个百分点、0.1个百分点、0.3个百分点和0.3个百分点。 展望后市,我们认为股市流动性环境有望进一步改善。海外方面,美联储5月议息会议维持基准利率不变,符合市场预期。虽然目前市场对于美国经济存在二次通胀担忧,美联储加息预期也一再推后,但从大方向上看,投资者对于美联储大概率已经结束加息周期基本没有太大分歧,分歧之处无非在于今年什么时候开始降息以及降几次息。而在这样的过渡阶段往往既没有持续加息政策收紧,也没有外部风险事件负面干扰,全球权益市场流动性环境实际上较为友善。国内方面,近期高频数据显示宏观积极因素增多,经济延续向好态势。海外资金不断加大对中国资产的配置,其中北上资金今年来持续净流入,截至5月底全年累计流入规模已超800亿元,远超去年全年400多亿元的流入规模。往后看,我们认为北上资金全年流入依然有较大空间。5 风险提示一是地缘政治风险超预期;二是宏观经济不及预期;三是海外市场大幅波动等。本文来自华福证券研究所于2024年6月5日发布的报告《股市流动性月报:北上资金持续流入,基金仓位环比提高》。分析师:燕翔, S0210523050003朱成成, S0210523060003新书推荐 |《追寻价值之路:1990~2023年中国股市行情复盘》本书系统回顾了自中国股市成立以来 1990~2023年A股的行情走势,并且在方法上更加注重使用量化的经验证据去解释行情变化。笔者尝试构建一个“四位一体”的分析框架进行复盘,即宏观经济、企业盈利、利率水平、资产比价。每一年的行情复盘分三部分内容展开:第一部分大事回顾,对影响资本市场的重点事件进行叙事性描述;第二部分经济形势,分析宏观经济形势及上市公司盈利和估值变化;第三部分行情特征,剖析并解释当年股市行情的结构性特征。全书最后两章对A股市场投资框架方法论和焦点问题进行概况总结。为了更好地做好复盘研究,新版《追寻价值之路》做了不小修订,具体包括:一是续写了2021至2023年最近三年的A行情复盘;二是将每年的策略专题进行重构,其中具有普遍意义的方法论部分,归纳到全书最后两章进行框架总结,以便读者更好地了解A股运行基本逻辑;三是大量增加专栏板块,对很多专题小问题进行思考探讨;四是增加归纳性表格和数据总结,突出本书的工具书属性;五是原有各章节内容均有幅度不小增补修订。总体来看,新版更新增补修订内容或不少于40%。在当前我国加快建设金融强国、全面注册制时代开启、资本市场引发全社会广泛关注之际,我们衷心希望新版的《追寻价值之路》能够帮助读者更好地了解A股过去的历史细节,从而理性科学地判断未来市场的短期和中长期走势。

展望后市,我们认为股市流动性环境有望进一步改善。海外方面,美联储5月议息会议维持基准利率不变,符合市场预期。虽然目前市场对于美国经济存在二次通胀担忧,美联储加息预期也一再推后,但从大方向上看,投资者对于美联储大概率已经结束加息周期基本没有太大分歧,分歧之处无非在于今年什么时候开始降息以及降几次息。而在这样的过渡阶段往往既没有持续加息政策收紧,也没有外部风险事件负面干扰,全球权益市场流动性环境实际上较为友善。国内方面,近期高频数据显示宏观积极因素增多,经济延续向好态势。海外资金不断加大对中国资产的配置,其中北上资金今年来持续净流入,截至5月底全年累计流入规模已超800亿元,远超去年全年400多亿元的流入规模。往后看,我们认为北上资金全年流入依然有较大空间。5 风险提示一是地缘政治风险超预期;二是宏观经济不及预期;三是海外市场大幅波动等。本文来自华福证券研究所于2024年6月5日发布的报告《股市流动性月报:北上资金持续流入,基金仓位环比提高》。分析师:燕翔, S0210523050003朱成成, S0210523060003新书推荐 |《追寻价值之路:1990~2023年中国股市行情复盘》本书系统回顾了自中国股市成立以来 1990~2023年A股的行情走势,并且在方法上更加注重使用量化的经验证据去解释行情变化。笔者尝试构建一个“四位一体”的分析框架进行复盘,即宏观经济、企业盈利、利率水平、资产比价。每一年的行情复盘分三部分内容展开:第一部分大事回顾,对影响资本市场的重点事件进行叙事性描述;第二部分经济形势,分析宏观经济形势及上市公司盈利和估值变化;第三部分行情特征,剖析并解释当年股市行情的结构性特征。全书最后两章对A股市场投资框架方法论和焦点问题进行概况总结。为了更好地做好复盘研究,新版《追寻价值之路》做了不小修订,具体包括:一是续写了2021至2023年最近三年的A行情复盘;二是将每年的策略专题进行重构,其中具有普遍意义的方法论部分,归纳到全书最后两章进行框架总结,以便读者更好地了解A股运行基本逻辑;三是大量增加专栏板块,对很多专题小问题进行思考探讨;四是增加归纳性表格和数据总结,突出本书的工具书属性;五是原有各章节内容均有幅度不小增补修订。总体来看,新版更新增补修订内容或不少于40%。在当前我国加快建设金融强国、全面注册制时代开启、资本市场引发全社会广泛关注之际,我们衷心希望新版的《追寻价值之路》能够帮助读者更好地了解A股过去的历史细节,从而理性科学地判断未来市场的短期和中长期走势。

分析师声明

本人具有中国证券业协会授予的证券投资咨询执业资格并注册为证券分析师,以勤勉的职业态度,独立、客观地出具本报告。本报告清晰准确地反映了本人的研究观点。本人不曾因,不因,也将不会因本报告中的具体推荐意见或观点而直接或间接收到任何形式的补偿。

一般声明

华福证券有限责任公司(以下简称“本公司”)具有中国证监会许可的证券投资咨询业务资格。本报告仅供本公司的客户使用。本公司不会因接收人收到本报告而视其为客户。在任何情况下,本公司不对任何人因使用本报告中的任何内容所引致的任何损失负任何责任。

本报告的信息均来源于本公司认为可信的公开资料,该等公开资料的准确性及完整性由其发布者负责,本公司及其研究人员对该等信息不作任何保证。本报告中的资料、意见及预测仅反映本公司于发布本报告当日的判断,之后可能会随情况的变化而调整。在不同时期,本公司可发出与本报告所载资料、意见及推测不一致的报告。本公司不保证本报告所含信息及资料保持在最新状态,对本报告所含信息可在不发出通知的情形下做出修改,投资者应当自行关注相应的更新或修改。

在任何情况下,本报告所载的信息或所做出的任何建议、意见及推测并不构成所述证券买卖的出价或询价,也不构成对所述金融产品、产品发行或管理人作出任何形式的保证。在任何情况下,本公司仅承诺以勤勉的职业态度,独立、客观地出具本报告以供投资者参考,但不就本报告中的任何内容对任何投资做出任何形式的承诺或担保。投资者应自行决策,自担投资风险。

本报告版权归“华福证券有限责任公司”所有。本公司对本报告保留一切权利。除非另有书面显示,否则本报告中的所有材料的版权均属本公司。未经本公司事先书面授权,本报告的任何部分均不得以任何方式制作任何形式的拷贝、复印件或复制品,或再次分发给任何其他人,或以任何侵犯本公司版权的其他方式使用。未经授权的转载,本公司不承担任何转载责任。

特别声明

投资者应注意,在法律许可的情况下,本公司及其本公司的关联机构可能会持有本报告中涉及的公司所发行的证券并进行交易,也可能为这些公司正在提供或争取提供投资银行、财务顾问和金融产品等各种金融服务。投资者请勿将本报告视为投资或其他决定的唯一参考依据。