存量房贷利率普遍下调,但却不是每个家庭都能享受到3.3%的利率。这背后到底藏着怎样的原因?让我们一探究竟!

最近,大家一定听说了存量房贷利率下调的好消息,很多朋友都在欢呼自己的房贷终于可以享受更低的利率了。不过,奇怪的是,有些小伙伴发现,自己的房贷利率并没有降到3.3%,甚至仍然维持在更高的水平。那么,这究竟是怎么回事呢?

首先,我们先来弄清楚为何会出现这种情况。其实,房贷利率的调整并不是全国统一的,对不同的人、不同的银行以及不同的贷款合同,调整的幅度和结果都可能存在差异。

贷款类型的影响

不同的贷款类型对利率的影响是非常大的。比如,公积金贷款与商业贷款就有显著区别。公积金贷款的利率通常较低,适合那些按照政策规定条件申请的家庭。而商业贷款往往会因为银行的信贷政策和市场环境变化而有所波动。

如果你的贷款是商业贷款,那么在利率下调的背景下,可能还是会有一些银行选择不降或是降幅有限。这就是为什么大家的房贷利率差别那么大的原因之一。

贷款合同的条款

另一个重要因素就是贷款合同的具体条款。很多朋友在申请房贷的时候,可能选择了固定利率或者其他形式的利率协议。一旦签署了这样的条款,即使市场利率有所下降,你的利率也不会随之调整。这也是很多人感慨“我家的房贷为啥没降到3.3%”的原因。

在当前的情况下,如果你的房贷合同上写明了某个固定利率,那就只能继续按照这个利率还款,想要享受更低的利率,可能就需要重新申请贷款或进行合同的重新谈判。

银行的政策差异

此外,不同银行的政策和调整幅度也是导致房贷利率不一样的重要原因。比如,有的银行可能会主动下调利率,以吸引更多客户,而另一些银行则可能出于自身风险控制的考虑,选择按兵不动。

因此,即使是在相似的市场环境下,不同银行对于利率下调的反应也可能有所不同。建议大家平时多关注各大银行的动态,借此获得更优惠的贷款条件。

个人信用状况的影响

不得不提的是,个人的信用状况也会直接影响到房贷利率。有些朋友可能因为过往的信用表现不佳,导致自己的房贷利率依旧高企。银行在审核贷款申请时,会认真评估借款人的信用风险,信用分数低的借款人自然就无法获得更低的贷款利率。

所以,如果你发现自己的房贷没有下降到3.3%,也可以考虑检查一下自己的信用记录,了解是否有改进的空间,从而未来能够享受到更优惠的利率。

如何应对高房贷利率?

如果你正面临这样的困扰,接下来我们分享一些可以尝试的解决方案:

1. 主动联系银行:如果你的房贷利率没有降到预期的新标准,可以主动联系银行客服,询问是否有可能进行利率的调整。根据你的还款状况,银行可能会提供一定的灵活性。

2. 考虑转贷:许多人选择将房贷转到利率更低的银行。如果你的贷款情况比较复杂,建议找专业的贷款顾问咨询,看看是否值得转贷。

3. 重新评估财务状况: 定期审视自己的财务状况,包括收入、支出和信用情况,确保自己在贷款市场中的竞争力。改善信用记录,将来可以帮助你获得更好的利率。

4. 利用金融工具:*在一些情况下,通过理财产品或金融工具进行配置,可能会缓解房贷压力。同时,把钱用于增值,达到资产增值的同时,也减少了房贷的经济负担。

总的来说,虽然存量房贷利率普遍下调,但并不是每个家庭都能享受到3.3%的利率。影响因素多种多样,从贷款类型、合同条款、银行政策,到个人信用状况等等,都会在不同程度上造成差异。

希望以上分析能够帮助到你们,理解房贷利率的变动以及如何应对高利率的问题。如果还有疑问或者想讨论更多关于贷款的事情,欢迎在评论区留言,咱们一起探讨!

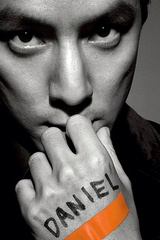

想蹭银行福利不难么