LPR利率到底是选按年调整还是选年初调整,二者之间有什么区别,该怎么选才更科学合理呢?

银行贷款利率的调整周期分为:按年调整(次月生效)和年初调整(次年生效)。

LPR利率不论是选择按年调整还是选择年初调整,均各有优劣,并没有绝对的好与坏之分。

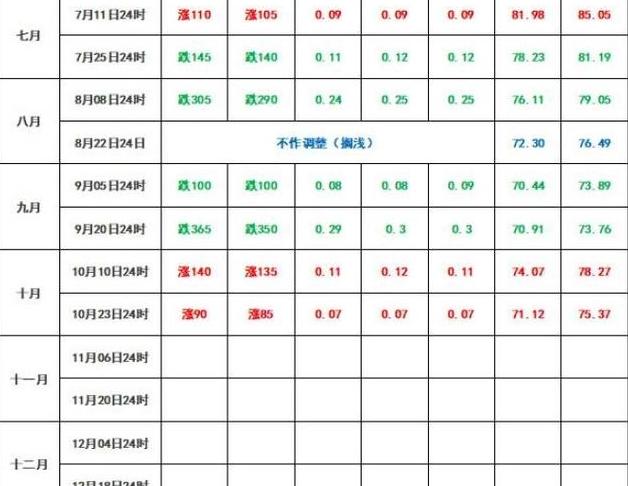

目前国内的住房和购房需求逐渐趋于饱和,因此房价也开始逐年降低。为了减少刚需购房者首套房的还款压力,国内的房贷利率也开始随之逐年地下调。

近期,中国人民银行发布公告〔2024〕第11号,调整商业性个人住房贷款利率定价机制。根据《倡议》,2024年10月31日批量调整后,存量房贷利率将降至LPR(3.85%)-30BP,即3.55%。

2024年10月25日早上9点多,邮政银行给发来了短信告知我:【邮储银行】尊敬的客户,我行积极响应国家关于降低存量住房贷款利率的相关要求,自2024年10月25日起您的贷款执行利率4.9%将由LPR+105BP调整至LPR-30BP,本次调整后执行利率为:3.55%。感谢您的支持!

我的首套住房贷款是在2015年6月2日,由邮政银行发放的,当年的贷款利率是5.65%,贷款利率算上已经非常高的了。

2019年央行给了一次可以把现行的住房贷款利率改为LPR浮动利率或者固定利率,当时我的住房贷款利率已经下调到了4.9%。

因为不确定未来的房贷利率还会不会再涨上去,并且极有可能上调。于是我就在2019年把我的住房贷款利率在邮政银行的APP上申请改成了固定利率。

从中国人民银行发布公告〔2024〕第11号,调整商业性个人住房贷款利率定价机制,我这一固定住房贷款利率4.9%就直接过去了5年之久。

邮政银行的工作人员在2024年10月12日给我打电话讲:我在2024年10月13日至2024年10月19日之间,可以再次申请把现在的固定房贷利率改为浮动利率。

到了2024年10月13日,我打开邮政银行的APP找到贷款的选项,找到我的住房贷款后发现在LPR利率的计算方式上,我可以选择按年调整和年初调整。

当时我也是一脸懵,压根不懂这两种房贷利率的计算方式到底是什么意思。于是我就在网上搜了半天,也没有发现有一个人能够简单的、彻底的把贷款利率的按年调整和年初调整讲透彻、讲明白。

然后我就在短视频平台上私信了自称是在银行工作了十几年的自媒体博主,我把我的住房贷款情况简单扼要的给她介绍了一下,问她我应该是选按年调整还是选年初调整合适,可是至今她压根就没有搭理我。

于是我奋发图强,自己在网上查了非常多的资料,最终彻底搞明白了房贷利率的按年调整和年初调整到底是什么意思,到底该怎么选。

一、LPR利率分为按年调整和年初调整。

1、按年调整,指的是调整频率,即LPR利率重定价周期为贷款发放日期到下一年的贷款发放日期;

2、年初调整,指的是具体调整日期,即次年1月1日到下一年的1月1日,调整时会参考上个年度12月公布的LPR。

温馨提示:不论是按年调整还是年初调整,都是一年调整一次房贷利率。

二、按年调整和年初调整各自的优点和缺点分析。

按年调整的优点:1还款较为稳定;2降低还款压力;3提前规划还款。

按年调整的缺点:1可能错过及时降息机会;2调整周期固定。

年初调整的优点:1利率调整及时;2早享受利率优惠;3利率调整灵活性。

年初调整的缺点:1利率调整不确定性;2增加银行操作成本。

三、按年调整和年初调整该如何选择以及选择的建议。

1.如果当前市场贷款利率处于低位、呈现出持续下滑的趋势,且预计未来贷款利率会上升,选择年初调整,这样可以锁定较低的利息成本,长期来看可能更为合适。

2.如果借款人对未来市场利率走势不确定或者希望在一定程度上稳定贷款成本,避免因利率频繁调整而影响生活和财务规划,那么按年调整可能是更好的选择。

3.如果贷款的发放日处于年初,那么则选择年初调整可能会尽早享受到利率下调的优惠;如果贷款的发放日在年中,那么则选择按年调整可能会更长时间地享受较低的利率。

4.个人的财务状况和资金流向情况也是一个重要的考虑因素。

①如果手头的现金流较紧张建议选择次年初调整;

②如果手头的现金流比较充裕可以选择按年调整。

我在彻底搞明白按年调整和年初调整的概念之后,鉴于我的首套住房贷款发放的日期是2015年6月2日,而银行是在2025年10月25日开始统一调整房贷利率,很明显已经过了我的住房贷款的发放日,于是我就选择了年初调整。

这样到了2025年1月1日,我的贷款利率还会在3.55%的基础上继续下调到最新的房贷利率。

至于大家的首套住房贷款的利率最终能够降到多少,这个还得看大家各自所在当地银行关于个人首套住房贷款的调整政策。

温馨提示:无论选择哪种调整方式,借款人都可在贷款合同中明确约定调整方式或在后续需要调整时及时与银行沟通协商确定最适合自己的调整方案。

有房贷的群体应该根据自身的实际情况和需求,综合考虑市场利率的走势、个人的财务状况以及风险承受能力等多重因素,选择最适合自己的调整方式。

感谢您的阅读!欢迎大家评论、点赞、收藏、关注、转发!