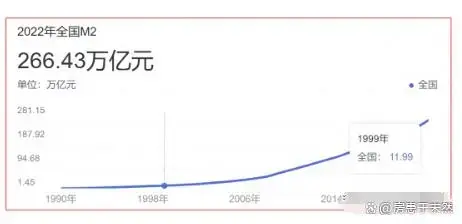

自1992年以来,我们经历了三次显著的“大通胀时期”。

所谓的“大通胀时期”指的是货币供应量M2的快速增长,导致货币严重超发,物价和房价迅速上升,货币购买力急剧下降的时期。

通常情况下,货币随着时间的推移会逐渐贬值,但这种贬值通常较为缓慢。

只有在少数特殊时期,我们才会见到货币贬值速度加快的“大通胀时期”。

在历史上,我们已经历经了三次这样的时期。

第一次是在1997年亚洲金融危机之后,政府注入了2万亿资金创建四大资产管理公司,以剥离商业银行的不良资产。

这种大规模的资金注入导致短时间内货币供应量M2翻倍。

这也是中国房价第一次经历大幅上涨。

实际上,中国的货币超发始于1998年,恰逢我们进行第一次房改。

货币超发与房改1.0的实施一起,推动了房价的飞速上升。

第二次是在2008年美国次贷危机之后,我们不得不启动4万亿的救市计划,导致短期内货币供应量M2再次翻倍。

当时的4万亿救市总投资额现在难以确切统计。

但从M2的增长量和速度来看,表现非常显著,短短三到四年内货币规模再次翻倍。

这导致了中国房价的第二次大幅上涨。

第三次是在2014年地方债务危机爆发之后,同时房地产库存量高企,金融系统风险迹象明显。

因此,从2015年开始,我们实施了“棚改去库存”政策,并且央行创造了PSL这一大规模的货币注入工具。

在“棚改去库存”政策的推动下,从2015年到2020年,我们的货币增量接近100万亿。

#中国人为何如此疲惫#这是中国房价的第三次大幅上涨,也是最为剧烈的一次。

总结中国过去三次“大通胀时代”的特点,我们可以发现:每当危机出现,必有货币超发,进而必然引起房价上涨。

经济危机、通货膨胀和房价上涨,这几乎是经济学上的“三胞胎”。

这背后的逻辑是:

每次经济危机来临时,政府会增加货币刺激,导致货币超发,引起通货膨胀。

在此过程中,为了对抗通货膨胀,普通民众纷纷购买房产作为投资避险,推动了房价上涨。

而中国的第四次“大通胀时代”可能已在不远处。

过去20个月内,尽管央行注入了近60万亿资金,但这些资金一直在商业银行内循环,未真正流入市场。

如何让大量货币从银行流入市场,从而推高通胀率呢?

或者说,暂时让银行里的资金不动,让央行额外印制货币,直接推向市场,快速提高通胀。

没错!央行已经采取了这样的措施。

根据1月4日官方媒体的报道,央行已经重新启用了PSL,月放量高达3500亿。

很多人可能不理解PSL是什么,以及为何PSL会导致通胀上升。

PSL实质上相当于央行印制了大量货币,然后通过政策性银行直接将这些资金提供给地方政府,用于大规模的拆迁活动。

这将必然增加市场中的货币供应量。

如果PSL的注资规模足够大,通胀无疑将上升。

此外,PSL还有第二个功能,即相当于央行直接向房地产市场“注水”,非常容易推高房价。

2015-2016年的“棚改去库存”就是利用PSL实现房价飙升的。

PSL的再次使用不仅预示着通胀的来临,同时也意味着房价可能会出现反转。

但这一次,我们为了救市,所采取的措施不仅仅是重新启用PSL。

1月5日,央行和金融监管部门还联合发布了一项文件:关于金融支持住房租赁市场发展的意见。

这一政策文件可以被称为“救市大招”。

政策中进行了三项重大“突破”:

第一项“突破”是取消了企业购买住宅的限制,并取消了之前限制企业贷款购买住宅的规定。

例如在北京,企业可购买住宅且不受限购影响,但必须全款购买。

现在,企业可以通过贷款购房:贷款期限最长可达30年,贷款额度最高为房价的80%。

这实际上已经发出了一个信号:既然个人不愿意购房,那就放开让企业来购买,不仅可以贷款,还不限套数。

这相当于将优质资产完全开放给“富人”。

政策指出,企业通过贷款购买的住宅只能用作出租用途,且在贷款期间内,不得改变其用途。

简而言之,这一次允许企业通过贷款购房,短期内禁止买卖,只能用于出租。

如果未来想要转让,必须先还清贷款。

贷款还清后,企业名下的这些房产就可以自由转让,自由买卖了。

第二项“突破”是,只要开发商承诺“不卖房”,就可以获得“住房租赁经营性贷款”。

目前楼市面临的一个主要问题是“新房库存量大”。

新房库存之所以这么大,是因为开发商现金流紧张,需要快速卖房回笼现金流。

现在的政策规定,只要开发商将“商品房”转为“租赁房”,就可以获得一笔贷款,以缓解现金流问题。

未来市场好转时,开发商可以将“租赁房”再转回“商品房”继续销售。

这相当于银行直接向开发商提供资金,同时告诉开发商先不要

急于卖房,可以先出租。

这样既减少了市场中商品房的供应量,也将大量银行资金直接注入市场中。

这确实是一种“超级救市大招”,非常值得称赞。

第三项“突破”终于是要试点房地产投资信托基金了。

这一次明确提到“优先支持雄安新区、海南、深圳及人口净流入大城市开展房地产投资信托基金试点”。

房地产投资信托基金的简要说明是:企业通过贷款购房进行出租运营,如果租金收入稳定,可以将这些房产打包成一个资产包。

接着,利用这个资产包发行基金上市,最终从基金投资者那里收回所有成本。

总的来说,无论是央行重启PSL,还是允许企业通过贷款购房,其本质都是为了减少商品房的供应量。

同时,由于在去库存过程中需要持续印制货币以支持这一过程,这将不可避免地引发一次“大通胀时代”。

中国即将迎来第四次“大通胀”。