半导体材料市场概述

01、半导体材料分类及生产流程中的应用

半导体材料主要分为晶圆制造材料和封装材料。其中,晶圆制造材料包括硅片、掩模版、电子气体、光刻胶、CMP抛光材料、湿电子化学品、靶材等;封装材料包括封装基板、引线框架、键合丝、包封材料、陶瓷基板、芯片粘结材料和其他封装材料。

半导体材料种类划分

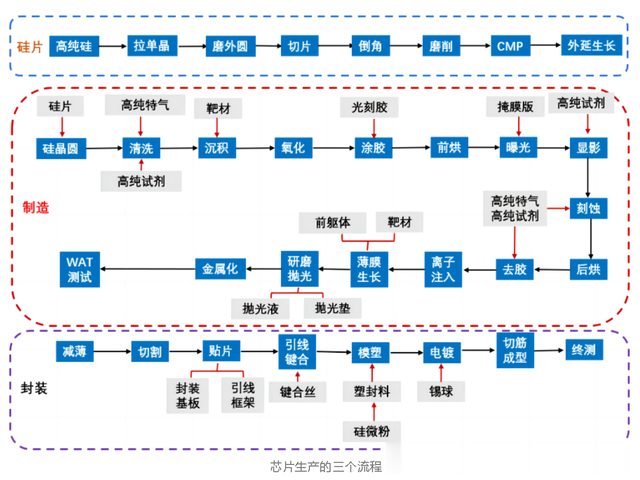

芯片生产流程:大体可分为硅片制造、芯片制造和封装测试三个流程。其中,硅片制造包括提纯、拉单晶、磨外圆、切片、倒角、磨削、CMP、外延生长等工艺,芯片制造包括清洗、沉积、氧化、光刻、刻蚀、掺杂、CMP、金属化等工艺,封装测试包括减薄、切割、贴片、引线键合、模塑、电镀、切筋成型、终测等工艺。整体而言,硅片制造和芯片制造两个环节技术壁垒极高。

芯片生产的三个流程

芯片制造过程中的材料应用:

硅晶圆环节会用到硅片;清洗环节会用到高纯特气和高纯试剂;沉积环节会用到靶材;涂胶环节会用到光刻胶;曝光环节会用到掩膜版;显影、刻蚀、去胶环节均会用到高纯试剂,刻蚀环节还会用到高纯特气;薄膜生长环节会用到前驱体和靶材;研磨抛光环节会用到抛光液和抛光垫。

在芯片封装过程中,贴片环节会用到封装基板和引线框架;引线键合环节会用到键合丝;模塑环节会用到硅微粉和塑封料;电镀环节会用到锡球。

02、半导体材料市场规模和市场格局

据WSTS最新报告,预计2024年全球半导体市场销售额为5760亿美元,在2023年出现10.3%的大幅下跌后,在2024年将以11.8%的增长幅度强劲复苏。值得一提的是,2022年全球半导体销售额创下5,735亿美元历史最高,其中,中国大陆2022年销售额为1,803亿美元,占比32.5%,中国作为最大的单一市场,下游旺盛的需求给国产化带来了广阔的空间。

据SEMI数据,2023年全球半导体材料市场销售额从2022年创下的727亿美元的市场纪录下降8.2%,至667亿美元。其中,中国大陆2023年半导体材料销售额为131亿美元,同比增长0.9%,增速高于全球平均水平。

大陆半导体材料板块在快速响应、生产成本方面具有一定优势,国产替代空间巨大。

单位:亿元人民币

2017—2023年中国半导体材料市场规模

从市场格局来看,硅片、抛光材料以北美厂商为主,硅片、光刻胶以日本、韩国厂商为主,欧洲国家则在电子气体占据领先地位。我国半导体产业起步相对较晚,目前国产化率较低。

国内半导体材料市场规模和国产化率

由于半导体材料成本占比低,但对芯片良率影响很大,晶圆制造流程较长,必须保证每个环节的良率。下游晶圆厂商的设备和材料均为进口,产品良率较高,为了保证生产,晶圆厂不会轻易更换供应商,导致国产替代速度较慢。

二、半导体材料功能和市场现状

半导体材料种类繁多,包括硅片、电子特气、掩模版、光刻胶、湿电子化学品、抛光液、抛光垫、靶材等。

据SEMI数据显示,硅片为半导体材料领域规模最大的品类,市场份额占比达32.9%;其次为气体,占比约14.1%;光掩模排名第三,占比为12.6%。此外,抛光液和抛光垫、光刻胶配套试剂、光刻胶、湿化学品、溅射靶材的占比分别为7.2%、6.9%、6.1、4%和3%。

半导体材料种类占比

01、硅片

1、单晶硅和外延片功能介绍

单晶硅可以根据晶胞排列是否有序、尺寸、加工工序和掺杂程度的不同等方式进行分类。根据晶胞排列方式的不同,硅片可分为单晶硅和多晶硅。硅片是硅单质材料的片状结构,有单晶和多晶之分。

单晶是具有固定晶向的结晶体材料,一般用作集成电路的衬底材料和制作太阳能电池片。多晶是没有固定晶向的晶体材料,一般用于光伏发电,或者用于拉制单晶硅的原材料。单晶硅用作半导体材料有极高的纯度要求,IC级别的纯度要求达9N以上(99.9999999%),区熔单晶硅片纯度要求在 11N(99.999999999%)以上。

衬底(substrate)是由半导体单晶材料制造而成的晶圆片,衬底可以直接进入晶圆制造环节生产半导体器件,也可以进行外延工艺加工生产外延片。

外延(epitaxy)是指在经过切、磨、抛等仔细加工的单晶衬底上生长一层新单晶的过程,新单晶可以与衬底为同一材料,也可以是不同材料(同质外延或者是异质外延)。由于新生单晶层按衬底晶相延伸生长,从而被称之为外延层(厚度通常为几微米,以硅为例:硅外延生长其意义是在具有一定晶向的硅单晶衬底上生长一层具有和衬底相同晶向的电阻率与厚度不同的晶格结构完整性好的晶体),而长了外延层的衬底称为外延片(外延片=外延层+衬底)。器件制作在外延层上展开。

对于传统的硅半导体产业链而言,在硅片上制作器件(特别是高频大功率)无法实现集电区高击穿电压,小串联电阻,小饱和压降要小的要求。而外延技术的发展则成功地解决了这一困难。解决方案:在电阻极低的硅衬底上生长一层高电阻率外延层,器件制作在外延层上,这样高电阻率的外延层保证了管子有高的击穿电压,而低电阻的衬底又降低了基片的电阻,从而降低了饱和压降,从而解决了二者的矛盾。

2、12寸单晶硅的技术难点Silicon wafer

技术

单晶硅需要的纯度极高,目前国内技术不具备提纯的技术和设备。

成本

硅片的尺寸决定了晶圆的成本,硅片的尺寸越大,将来在每块晶圆上能够切割出的芯片越多,单位芯片的成本越低。目前国内硅片尺寸大多为8寸,12寸晶圆良率和纯度达不到量产标准。国际厂商以12寸为主。所以在硅片领域,核心的竞争还是成本竞争。

02、光刻胶

1、光刻胶功能介绍Photoresist

光刻胶是一种通过特定光源照射下发生局部溶解度变化的光敏材料,主要作用于光刻环节,承担着将掩模上的图案转化到晶圆的重要功能。进行光刻时,硅片上的金属层涂抹光刻胶,掩膜上印有预先设计好的电路图案,光线透过掩膜照射光刻胶。如果曝光在紫外线下的光刻胶变为溶剂,清除后留下掩膜上的图案,此为正性胶,反之为负性胶。

2、光刻胶的分类

根据下游应用领域,可分为PCB光刻胶,面板(LCD)光刻胶、半导体光刻胶以及其它光刻胶。三种主要光刻胶中,PCB光刻胶最为低端,同时也是国产化率最高的领域,占PCB制造成本的3%~5%。可分为干膜光刻胶、湿膜光刻胶与光成像阻焊油墨.

光刻工艺也是液晶面板制造的核心工艺,因此LCD光刻胶,也就是面板光刻胶同样是产业核心耗材。彩色滤光片是液晶显示器实现彩色显示的关键器件,占面板成本的14%~16%,其生产成本直接影响到液晶显示器产品的售价和竞争力;彩色光刻胶和黑色光刻胶是制备彩色滤光片的核心材料,在彩色滤光片材料成本中,彩色光刻胶和黑色光刻胶在整体成本中占比约27%。

然而与半导体光刻胶类似,我国在面板光刻胶领域的国产化率同样不高,产能主要集中在相对低端的触摸屏光刻胶领域。附加值更高的彩色及黑色光刻胶,目前的市场被日韩厂商垄断。以需求最多的彩色光刻胶为例,东京应化、LG化学、东洋油墨、住友化学、三菱化学、奇美等日本、韩国和中国台湾企业占据了90%以上的市场份额。

3、光刻胶的市场规模和市场格局

我国本土光刻胶市场规模约在88亿人民币左右,从细分市场看,在全球光刻胶市场,LCD、PCB、半导体光刻胶各自占有27%、25%和24%的份额,市场分布比较平均。其中,半导体光刻胶占比最低。

在全球半导体光刻胶市场中,日本企业稳居垄断地位。2020年,日本企业在全球半导体光刻胶市场中占据的份额至少在60% 以上,其中东京应化以25.6%的市场份额占据龙头地位;美国杜邦位列第二,市场份额为17.6%。

4、光刻胶研发的技术难点

光刻胶需要光刻机验证,光刻机被卡脖子

在光刻胶的研发阶段,企业需要利用光刻机来验证产品以及配套化学试剂性能,是自主曝光检测必不可少的设备;在量产过程中,产线也需要通过光刻机作为检测设备,实现稳定的品控。目前光刻机已经被禁运,且光刻机设备价格太过昂贵,单个设备价格在10亿元左右。

产业链薄弱,核心材料依赖进口

整体产业链比较薄弱,供应链整合能力不强。树脂、单体等上游核心原材料的国产化率也并不高,现有工艺与国际先进水平有不小的差距,作为光刻胶核心原材料的专用化学品本身同样依赖进口。

客户定制化需求,研发成本高

另一方面是客户高度特化的需求,在技术发展以及加速升级的驱动下,当前光刻胶下游的终端应用产品,表现出了趋向定制化和多样化的特征:下游不同客户的需求差异明显,即使同一客户的不同应用需求也不一致。

市场规模小,投资回收期太长

光刻胶行业集市场整体规模小、行业高度垄断、上游产品为高度特化的专用产品,应用面狭窄、技术门槛极高、研发成本极高、失败风险高、投资回收周期长,投资与回报不成比例。

03、湿电子化学品

湿电子化学品贯穿整个芯片制造流程,是重要的晶圆制造材料。湿电子化学品又称工艺化学品,是指主体成分纯度大于99.99%,杂质离子和微粒数符合严格标准的化学试剂。在 IC 芯片制造中,湿电子化学品常用于清洗、光刻和蚀刻等工艺,可有效清除晶圆表面残留污染物、减少金属杂质含量,为下游产品质量提供保障。在半导体制造工艺中主要用于集成电路前端的晶圆制造及封装测试用量较少,但产品纯度要求高、价值量大。

04、电子特种气体

电子特种气体是电子气体的一个分支。电子特气下游应用广泛,是半导体、显示面板、太阳能电池等行业不可或缺的支撑性材料。在半导体领域,电子特气的纯度直接影响 IC 芯片的集成度、性能和良品率,在清洗、气相沉积成膜(CVD)、光刻、刻蚀、离子注入等半导体工艺环节中都扮演着重要的角色。

05、靶材

1、靶材功能介绍Target material

靶材是制作薄膜的主要材料。在溅射镀膜工艺中,靶材是在高速荷能粒子轰击的目标材料,可通过不同的离子光束和靶材相互作用得到不同的膜系(如超硬、耐磨、防腐的合金膜等),以实现导电和阻挡的功能。靶材主要是由靶坯、背板等部分组成,工作原理是利用离子源产生的离子,在真空中聚集并提速,用形成的高速离子束流来轰击靶材表面,发生动能交换,让靶材表面的原子沉积在基底。

2、靶材市场格局

高纯溅射靶材市场由美、日等海外巨头垄断,占据全球80%以上市场份额,国内市场靶材国产化率不足10%。全球靶材市场呈寡头竞争格局,日美在高端溅射靶材领域优势明显。目前,全球溅射靶材市场主要有四家企业,分别是JX日矿金属、霍尼韦尔、东曹和普莱克斯,市场份额分别为30%、20%、20%和10%,合计垄断了全球80%的市场份额。其中美国、日本跨国集团产业链完整,囊括金属提纯、靶材制造、溅射镀膜和终端应用各个环节,具备规模化生产能力,在掌握先进技术以后实施垄断和封锁,主导着技术革新和产业发展,在中高端半导体溅射靶材领域优势明显。相比起来,国内靶材企业市占率很低,且主要在低端领域。

3、靶材的技术难点

纯度是最重要的指标

通常半导体靶材纯度要求通常达99.9995%(5N5)甚至99.9999%(6N)以上,有些甚至达到9N以上。面板靶材和光伏靶材要求稍低,但纯度也在4N以上。

客户认证时间长

从新产品开发到实现大批量供货需要很长的时间周期,一般需要2-3年。同时,后续的新进入者需在技术水平、产品质量、后续服务和供应价格等方面显著超过原有供应商,才有获取业务合作机会的可能性。

06、掩膜版

1、掩膜版功能介绍Mask

掩模版是半导体制造工艺中的关键材料,用于半导体制造的光刻环节。半导体制造的光刻是指通过曝光工序,在晶圆表面的光刻胶上刻画出电路图形,然后通过显影、刻蚀等工艺流程,最终将电路图形转移到晶圆上的过程。

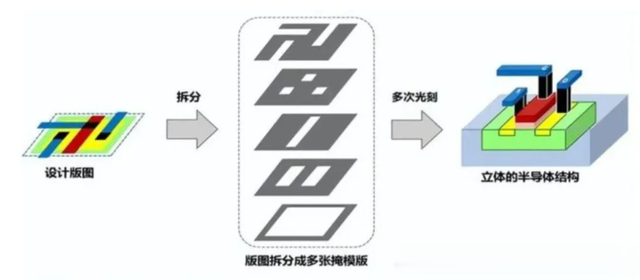

半导体器件和结构是通过生产工艺一层一层累计叠加形成的,芯片设计版图通常由十几层到数十层图案组成,芯片制造最关键的工序是将每层掩模版上的图案通过多次光刻工艺精准地转移到晶圆上。半导体光刻工艺需要一整套相互之间能准确套准的、具有特定图形的“光复印”掩模版,其功能类似于传统相机的“底片”。掩模版是半导体制造工艺中最关键的材料之一,其品质直接关系到最终产品的质量与良率。半导体生产工艺通常采用投影式光刻方法,在投影式光刻中,激光透过掩模版后,经过投影物镜成像到晶圆的光刻胶表面,通过掩模版对光线的遮挡或透过功能,实现掩模图案向晶圆线路图的图形转移。

半导体多层光刻原理

2、掩膜版市场格局

晶圆厂新建产能释放打开增量市场,国产半导体掩膜版迎来黄金发展期。当下游持续推出新工艺、新结构、新材料等新的芯片设计或者需要产线扩充时,晶圆代工厂需要使用新的掩模模具来进行规模生产,此时就会产生开版需求。

据Semi数据,全球2021-2023年新建84座大型芯片制造工厂,总投资额超5000亿美元,其中,中国大陆建设20座支持成熟工艺的大型芯片制造工厂。

据测算,中国大陆130nm-65nm成熟制程芯片制造所需的掩膜版市场将由22年的13亿元增长至35亿元,叠加供应链安全考量的国产替代需求,本土半导体掩膜版厂商迎来重要发展机遇。

国产化趋势推动掩模版行业发展。掩模版行业市场需求不断增长,但目前国产掩模版市场占有率较低,更多依赖海外进口。

2、掩膜版的技术难点

透光性难题

材料的透光性,要做到光罩100%不透光而且基板100%透光。

提纯技术要求

第二个是提纯技术,需要将石英提纯到电子级(最低纯度要求99.9999%)。

07、半导体前驱体材料

主要应用于半导体制造中的薄膜沉积工艺,是薄膜沉积工艺的核心材料,是晶圆制造工艺的“前驱体”;MO 源即高纯金属有机化合物,是利用先进的金属有机化学气相沉积(以下简称“MOCVD”)工艺的关键支撑 原材料,又被称为 MOCVD 的“前驱体”。因此,半导体前驱体和 MO源均属于电子制造中的先进前驱体材料。

薄膜沉积工艺是晶圆制造的三大核心工艺之一(另外两大工艺是光刻和刻蚀)。薄膜沉积工艺是指在硅片基底上沉积导体、绝缘体或者半导体等材料形成功能薄膜,使之具有光学、电学等方面的特殊性能。薄膜是芯片结构的功能材料层,在芯片完成制造、封测等工序后会留存在芯片中,薄膜的技术参数直接影响芯片性能。一颗芯片的制造过程中,涉及十余种不同材料的薄膜,其中每一个薄膜层均需经薄膜沉积工艺结合成形工艺(光刻、蚀刻)形成,从而在FEOL和BEOL 工序中实现各个薄膜层的堆叠组合,进而搭建起芯片的主要结构。

08、半导体封装材料

1、封装材料功能介绍Packaging materials

半导体封装是半导体制造工艺的后道工序,指将制作好的半导体器件放入具有支持、保护的塑料、陶瓷或金属外壳中,并与外界驱动电路及其他电子元器件相连的过程。

封装是实现芯片功能、保障器件系统正常运行的关键环节之一,主要起到保护芯片、电气连接、机械连接和标准规格化等作用。据 Gartner 的统计数据,封装环节的价值整个半导体封测部分的 80%~85%。

2、封装材料分类

半导体封装材料可以细分为封装基板、引线框架、键合丝、包封材料、陶瓷封装材料、芯片粘结材料和其他封装材料。

先进封装材料以封装基板和包封材料为主。先进封装一般不采用引线框架和引线键合的方式进行封装,因而对引线框架和键合丝的需求较小,以封装基板和包封材料为主。

其中,封装基板(即IC载板),是封装材料中价值量最大的材料。据SEMI统计,传统的引线键合类封装中,封装基板占总材料成本的40~50%,在先进封装中材料成本占比更高,以占据先进封装市场份额一半的FC封装为例,其封装基板成本占比在70~80%之间。

除封装基板和包封材料外,传统封装和先进封装过程中均需要用到的材料有:

芯片粘接材料(Die Attach):用于粘接芯片与基板的封装材料,在先进封装工艺 中主要在芯片堆叠、多芯片粘接和 FC 芯片粘接等工艺中,芯片堆叠工艺中导电胶使用较 多,20μm 以下的芯片厚度情况下,一般使用DA膜粘接。DAF膜根据解胶方式的不同又有Non-UV膜(通常称之为蓝膜)和UV膜之分。

电镀液:目前传统封装中,电镀是主流金属化工艺之一。在先进封装工艺中电镀主要用于 Bumping、RDL TSV工艺中。TSV 工艺可采用电镀和CVD两种填充方式,由于先进封装孔径一般在5μm以上,因此适合大直径孔径的电镀是主流的TSV填充工艺。TSV 工艺中采用的电镀材料主要是铜,Bumping过程中电镀材料主要是铜和锡银。

3、封装材料市场结构Packaging materials

据SEMI统计,传统的封装材料市场结构中封装基板占比最高为40%;其次为引线框架和键合线,占比均为15%;包封材料、陶瓷封装材料、芯片粘接材料和其他材料占比分别为13.0%、11.0%、4.0%和2.0%。

ABF载板供不应求,市场集中度高。据统计,2023年全球ABF载板平均月产能达到3.31亿颗,对应2019-2023年平均月产能CAGR为18.65%,高于平均月需求量增速,供给缺口减小为1400万颗,但仍然处于供不应求的状态。全球ABF载板供给市场主要被中国台湾、日本和韩国厂商所垄断。

3、ABF载板技术难点

关键原材料被垄断

ABF载板上游的关键原材料为ABF树脂,目前主要由日本味之素垄断,垄断局面预计短期内不会改善。

扩产节奏慢

据天和防务公司公告,预计味之素2021-2025年ABF树脂出货量的复合增速约为16.08%,低于ABF载板需求量增速16.86%。