把钱存银行,利率太低不甘心,拿去做投资,又怕亏本。不想冒大的风险,只想追求长期稳定,那买银行股,吃股息,靠谱吗?

现在大行存款降到3%以下,而银行股息率却有5-6个点,高出一倍,于是大部分人有一个想法,买入银行股,持有个十几二十年,坐等分红养老可还行?

只能说,理想很丰满,现实很骨感。

理论上可行,但实际操作却有难度。

一是很难克服人性。

有几个人能把一只票,拿手里10年稳住不动的,有都是凤毛麟角,买了拿不住的,是大多数。

普通人持有票,一般的做法是倾向于卖出盈利的票,而拿着亏钱的票。

盈利的票赚了点小钱,就着急着想走,而亏了点小钱的票,又着急着补仓,深度套牢后,就想去博高风险高收益扳回本,与当初稳拿着收票息的初衷背道而驰。

就拿银行股来说,本质上它是股票,也要承受股价波动。

银行股在2018年初经历了一波高峰后,就开始了近5年的回调,到2023年银行股才爆发了一波,如果当时高位站岗,要5年才能回本。

尽管在这期间吃了红利回血,但可能还不够高位入场亏的本金。买进去就先跌个两三成,之后再慢慢涨回本,有几个人能稳住的,要是中途拿不住放弃,前面就白折腾了。

收股息赚钱的前提是,分红完除权后,能成功填权,在这期间的不确定性,最考验的就是人性。真正打持久战的可能无所谓,但就怕短期拿不住,而这情况还是大多数。

别说玩股票了,就买标债资管平时波动大了点,都有人受不了,还好产品设计成封闭式,而股票作为开放性产品,就更考验理性了。

人能在大多数情况保持理性,但就怕哪天突然脑子一热,不理智站上了高地,导致操作失误。

永远啊都不要低估了人性的贪婪与恐惧。

二是价值可能被高估。

四大行包括大部分头部银行,今年一季度的业绩都是同比负增长的,主要原因就是受地产影响。

银行很多贷款都是投向地产和基建,基建流动性较差,但整体价值比较稳定。银行真正最大的风险点还是在于之前投向地产的贷款太多了,一些坏账,或者没有处理干净的资产,还没有完全释放出来。

银行的资产,也就是放出去的贷款,很多贷款的抵押物都是房产,当房价回撤后,银行的资产有不少是需要缩水,甚至是计提坏账准备的,这势必会影响银行业绩。

大行还好,对地产的依赖可能还不那么强,一些地方性小银行,跟地产的关系就比较紧密了。

但在地产调控,房企大面积违约的情况下,前几年银行业绩还是在正常增长,甚至股价还涨得厉害,报表是否存在修饰,这里是持怀疑态度的。

过去几十年间,银行资产和利润大幅增长,有很大一部分原因是地产的高速发展。但现在地产降下来后,一是风险点还没有释放完,二是新的利润增长点没找到,在这之前,去持有其股票的风险还是挺高的。

尤其是今年一季度四大行净利润是下降的,净利润的多少直接影响的是分红。

比如某行的票,业绩连涨7年,分红的钱也连涨7年。2013年其业绩达到顶峰,分红也最高,但后面业绩不行后,它的分红2014-2016年连续三年都降了。

其他票也是类似的情况,当业绩出现负增长,利润缩减,未来是否还能保持那么高的分红比例就是未知数了。

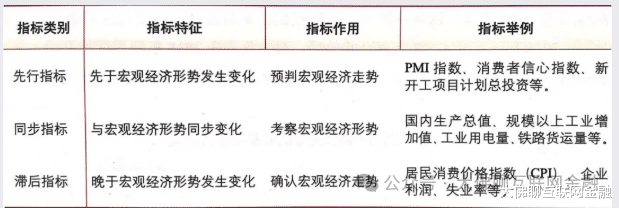

像银行贷款不良率,利润率这些指标,反映出来是相对滞后,不像先行指标PMI、利率,或者同步指标GDP这些反应迅速,体现出来要慢一拍。但究竟滞后到什么程度,还需要关注后面的业绩。

其实不管是大盘股、绩优股,还是红利股,本质都是股票,估值过高就会有回调的风险,另外公司基本面利润和分红比例,实际很难长期准确预测。理论和现实,终归是有差距的。

这里是“大佛聊互联网金融”,我们下期再接着聊!