近日,证监会近日发布Beverage (Holdings) Company Limited(华润饮料(控股)有限公司)赴港上市备案通知书。该公司拟发行不超过405,882,200股境外上市普通股并在香港联合交易所上市。

通知书称,华润饮料完成境外发行上市后15个工作日内,应通过中国证监会备案管理信息系统报告发行上市情况。华润饮料应当按承诺严格落实国家发展改革委、商务部等部门提出的整改要求,并在境外发行上市过程中严格遵守境内外有关法律、法规和规则。华润饮料自本备案通知书出具之日起12个月内未完成境外发行上市,拟继续推进的,应当更新备案材料。

根据港交所上市规则,企业要在聆讯审批日期至少4个营业日之前提交备案通知书,意味着华润饮料已取得进行香港上市聆讯的前置要求。

今年4月22日,华润饮料正式向港交所递交招股说明书,美银、中银国际、中信证券和瑞银集团担任联席保荐人。

华润饮料拥有“怡宝”、“至本清润”、“蜜水系列”、“假日系列”及“佐味茶事”等13个品牌,覆盖包装饮用水、茶饮料、果汁饮料、运动饮料、咖啡饮料,共计56个SKU。按2023年零售额计,其是中国第五大即饮软饮企业、第二大包装饮用水企业及最大的饮用纯净水企业。

根据最新披露的文件,截至2021年、2022年及2023年12月31日止年度,华润饮料的收入分别为人民币113.40亿元、126.23亿元及135.15亿元,呈现逐年增长的趋势。同期,净利润分别为人民币8.589亿元、9.89亿元及13.31亿元,净利润率从2021年的7.6%增长至2023年的9.9%。

目前,怡宝品牌所属的包装饮用水为华润饮料最大品类,此前三年收入占比均超过90%。截至2021年、2022年及2023年12月31日止年度,该公司的包装饮用水收入分别为108.18亿元、119.06亿元、124.47亿元,分别占总收入的95.4%、94.3%、92.1%。同期,该公司的饮料产品占比也在逐年上升,此前三年收入分别为5.22亿元、7.17亿元、10.68亿元,分别占总收入的4.6%、5.7%、7.9%。截至2023年12月31日,华润饮料在中国拥有12家已投产的自有工厂及34家合作生产伙伴,生产包装饮用水及饮料产品。销售网络方面,该公司在全国与超过1000家经销商合作,累计覆盖中国超过200万个零售网点。

过去几年,华润饮料曾进行多笔股权投资,包括2022年透过向子公司注资人民币7.539亿元收购华润怡宝饮料(宜兴)有限公司的70%权益;2023年透过向子公司注资人民币3.14亿元收购河源市碧优选饮用水有限公司的79%权益;2024年1月完成收购武汉华新达饮品技术有限公司(注:华润饮料前合作生产伙伴)70%的股权,此收购令华润饮料已投产自有工厂的包装饮用水产能增加了100万公吨。

除了对外投资,华润饮料也在大力扩建自有产能。文件显示,该公司目前有五家新建工厂和两家扩建工厂,这些项目的最主要生产品类为包装饮用水,并预计集中在今年投产。华润饮料表示,除以上项目,其计划于2026年及2027年继续扩大自有产能。

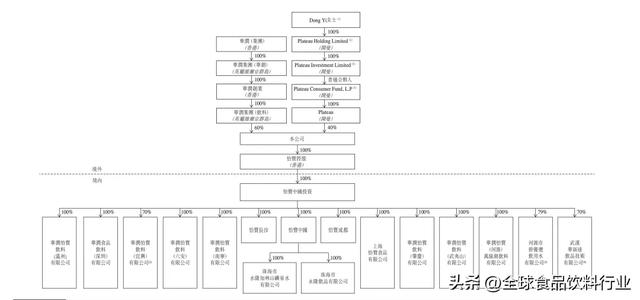

目前,华润饮料只有两大股东,华润集团(饮料)及Plateau分别拥有该公司60%及40%的权益。2022年8月5日,Plateau以10亿美元的对价收购麒麟持有华润饮料的全部400股股份。在麒麟出售持股后,华润饮料与“麒麟”品牌的IP合作(包括午后奶茶、火咖等)预期于2025年届满,或会再考虑IP合作的相关安排。

文件也显示,目前,华润饮料董事会主席、执行董事、总裁为张伟通,他最早在2000年4月加入该公司,2018年12月起担任总裁,2022年7月起担任董事会主席。此外,在冲击上市前夕,该公司还从华润方面引进了多位董事会成员,其中包括新任首席财务官。文件显示,吴霞自2024年4月起获委任为华润饮料董事、首席财务官,她曾在自1997年7月至2009年5月于华润江中制药集团有限责任公司的若干子公司任职,负责会计相关工作;2020年6月至2024年4月担任江中制药集团副总经理。本月,华润饮料还任命了三位非执行董事,包括曾任华润(集团)财务部副总经理的林国龙、曾任华润置地副总裁的孙永强、曾任华润化学副总经理的肖宁。

华润饮料表示,IPO募集所得资金净额将主要用于战略性扩张和优化产能,以提高整体供应链效率;加速销售渠道扩张并提升渠道效率;进行销售和营销活动;增强产品研发能力,以持续拓展新的产品品类和单品;数字化升级从而提高运营效率;适时参与潜在投资和并购机会;以及用作营运资金及作一般公司用途。