随着上市银行中报季落幕,各银行业绩“出炉”。

作为“城商行一哥”,北京银行上半年营收355亿,同比增长6%,净利润微增2%至146亿。从营收贡献度来看,非利息净收入得益于投资收益大增近30%等,占比上升。

北京银行在财报中提到,全行债券承销规模1800多亿,增幅46%,在银行间市场排名前十的主承销商中增速第一。但规模快速增长之际,记者注意到,北京银行曾“踩雷”15只违约债券,累计违约金额共140多亿。

多次“踩雷”,反映出北京银行的风控有待完善。此外,近期北京银行原行长被传“失联”,而就在半年前,同样曾被传“失联”的首任董事长下落揭晓,其已被“严肃查处”。

值得注意的是,北京银行近年消费投诉飙升,该行2023年办理客户投诉3.5万多件,接近2022年受理消费投诉的3倍。另据黑猫投诉,消费者在不知情的情况下被莫名授信是投诉“重灾区”。

债券承销大增,曾“踩雷”多只违约债券

作为“城商行一哥”,截至2024年上半年末,北京银行资产总额3.95万亿元,较年初增长5.25%,稳坐头把交椅。除了规模扩张,北京银行实现营收、净利双增。2024年上半年,北京银行营业收入355.44亿元,同比增长6.37%;归属于母公司股东的净利润145.79亿元,同比增长2.39%。

虽然净利润有所增长,但盈利能力方面,北京银行净利差1.48%,同比下降0.06 个百分点;净息差1.47%,下降0.07个百分点;成本收入比25.63%,上升0.74个百分点。

今年8月,联合资信发布的北京银行2024年无固定期限资本债券信用评级报告表示,近年来,受资产端收益水平下滑影响,北京银行净利差有所收窄,利息净收入和营业收入面临一定压力,整体盈利能力承压。

此外,从营收贡献度来看,北京银行最大收入来源利息净收入255.36亿元,同比增长3.84%,在营业收入中占比71.84%,同比下降1.75个百分点;非利息净收入则增长13.43%至100.08亿元,占比上升1.75个百分点至28.16%。

对于非息净收入增长,据北京银行所述,主要原因一是灵活调节债券、基金、资产管理产品等业务结构,主动开展市场交易等,带动投资收益和公允价值损益增长;二是在市场利率下行背景下,加大票据业务营销力度,加快资产流转,带动买卖价差收入增长。

据披露,报告期内北京银行投资收益69.71亿元,同比增长29.72%;票据业务交易量同比增长64.94%,票据买卖价差增幅达133.53%。

财报中提到,北京银行全行债券承销规模1853.83亿元,同比增加46.36%,在银行间市场排名前十的主承销商中增速第一,科创票据规模200.84亿元,同比增长81.81%,债券承销规模、科创票据规模均位居城商行第一、全市场前列。

另据披露,2023年北京银行债券承销规模2354.99亿元,同比增长88.44%,增量1105.25亿元位居全市场第一。由此可见,北京银行2024年上半年的债券承销规模已接近上年全年的80%。

债券承销规模快速增长的同时,北京银行的违约债券“踩雷”史不容忽视。Wind数据显示:截止到2024年9月24日,北京银行联合主承销的债券共有15只发生违约,涉及康得新、北大方正、信威通信、泛海控股等。累计违约金额总共142.12亿元,违约原因多为无法兑付,此外还涉及破产重组、技术性违约。

记者注意到,作为康得新复合材料集团股份有限公司相关债务融资工具的主承销商,北京银行由于在债务融资工具注册发行和后续管理期间,违反银行间市场相关自律管理规则,曾被交易商协会予以警告,并被暂停债务融资工具主承销相关业务6个月。

9月14日,就“18康得新SCP001”、“18康得新SCP002”违约后续进展,北京银行发布公告称,主承销商督促发行人做好信息披露工作、尽快落实历次持有人会议通过的决议、按照募集说明书等交易文件约定履行义务,暂无实质进展。后续将持续督导发行人稳妥拟定破产方案,保障投资者合法权益。

前高管再被传“失联” ,消费投诉飙升

北京银行成立于1996年,在原北京市90家城市信用合作社基础上组建而成,2007年在上海证券交易所挂牌上市,为我国系统重要性银行之一。

而在北京银行的关键历史节点扮演重要角色的原董事长却以“落马”收场。公开资料显示,1996年,时任工商银行北京分行总稽核的闫冰竹参与组建北京银行的前身——北京城市合作银行,并出任该行首任行长。2002年,闫冰竹晋升为北京银行首任董事长,直至2017年2月到龄退休。

在闫冰竹时期,北京银行完成了从信用社向商业银行转型、化解历史遗留不良资产、引入外资、发行上市等一系列战略突破。卸任多年后,闫冰竹再次回归公众视线却并不光彩。今年3月,北京市政府官网刊发纪委工作报告,其中在回顾2023年工作时提及,严肃查处徐和谊、闫冰竹、郑志勇、赵长山等市管正局级领导干部严重违纪违法案件。

而早在官方盖章闫冰竹被查前半年,2023年8月,市场就已传出其失联的消息。值得注意的是,近期北京银行又一前高管被传“失联”。据财新报道,北京银行原行长严晓燕“失联”。报道称,数位业内知情人士透露,严晓燕已被带走一段时间。据了解,严晓燕早期供职于工商银行,1996年1月赴任北京银行副行长,2002年1月起升任行长,直至2013年8月辞任,闫严二人可谓“老搭档”。

原“掌舵人”被查处后,旧部被带走传闻再起。就严晓燕被带走一事是否属实,以及与闫冰竹案是否有关等,记者致电北京银行并发去采访提纲,截至发稿未获回复。

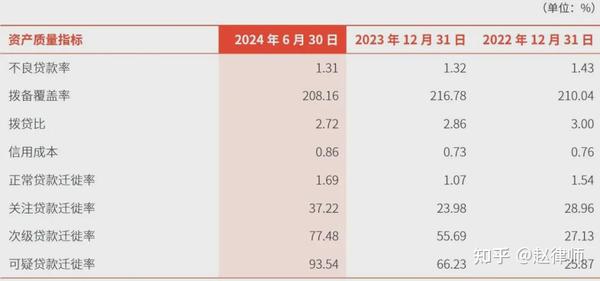

值得一提的是,北京银行的资产质量面临一定下行压力。从最新财报来看,截至2024年上半年末,北京银行不良贷款率1.31%,较年初下降0.01个百分点。但同期末,正常、关注、次级、可疑贷款迁徙率(本行口径)全线走高,分别由1.07%、23.98%、55.69%、66.23%,上升至1.69%、37.22%、77.48%、93.54%。

此外,北京银行消费投诉量大幅增加。财报显示,2022年,北京银行共受理消费投诉12,068件,其中,信用卡类投诉占比76.93%。2023年,北京银行办理客户投诉3.57万件,接近前一年的3倍,其中,个人贷款和信用卡业务投诉分别占比35.77%和32.25%。

不仅如此,在黑猫投诉平台检索,截止到目前,共有12000多条投诉中包含搜索词北京银行。而包括资产规模与北京银行相近的江苏银行、上海银行在内的其它A股城商行同业,数量最多的一家也仅4400多条。

具体到商家北京银行,投诉量累计378条,已回复和已完成均为61条,占比约16%。处理效率并不高。据梳理,消费者投诉主要集中于在不知情的情况下被莫名授信。诸如“本人未在北京银行办理任何业务,但个人征信记录里面有北京银行的个人消费贷款授信”等。另外,投诉还涉及提前还款收取违约金、存款变成基金等。(来源:消费日报)