文:向善财经

前阵子,北京银行发布了最新的年报,整体看下来,有些差强人意。

期内,北京银行营业收入667.1亿元,同比增长0.66%,归母净利润256.2亿元,同比增长3.49%。

乍一看,这个成长性表现是不是还不错?

但可惜却经不住市场比较。

除了现在北京银行的资产总额(约3.75万亿)还维持在“城商行一哥”的位置外,在市值方面,其早已被宁波银行和江苏银行所超越。

另外,比起同期宁波银行6.4%的营收增速10.66%的归母净利润增速,北京银行这个年报的业绩表现,更是要再黯淡不少……

净息差持续承压,资本充足率有待提高

众所周知,银行的营收基本都来源于利息净收入和非利息净收入两大板块。

2023年,北京银行实现利息净收入503.5亿元,同比下降2.15%;非利息净收入163.61亿元,同比增长10.41%,算是为整体表现“挽尊”不少。

不过具体来看,在非息收入中,北京银行的手续费及佣金净收入为37.52亿元,同比下降了46.9%,真正撑起大梁的其实是投资收益,同比增长34.4%,并超过了百亿规模。

可是,对“有钱”的银行来说,无论投资收益再高,其也不会增厚北京银行的股价估值,想要坐稳“城商行一哥”的宝座,其还是要回到经营层面,也就是利息净收入发力才行,

在这方面,北京银行将利息净收入的下滑归因为,受市场影响,净息差收窄。

老实说,在去年宏观经济增速下行和国内需求转弱,以及受贷款市场报价利率(LPR)下调等多方面因素影响,整个银行板块息差水平收窄的确是客观事实。

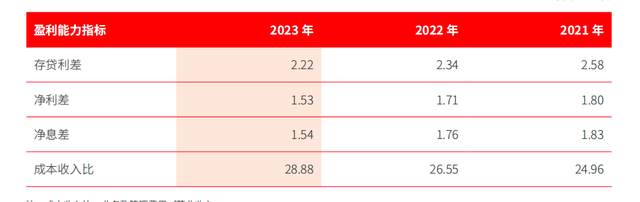

但问题是,2023年国内商业银行的净息差为1.69%,城商行净息差为1.57%,而北京银行的净息差却仅为1.54%,低于行业平均水平。

并且把时间线拉长来看,北京银行的净息差连续三年下滑,净息差、净利差持续承压。

相对应的,北京银行的成本收入比却在不断上升,为28.88%。这似乎表明北京银行的生息收入以及盈利能力面临的压力还是比较大的。

年报显示,2023年北京银行在资产端的“贷款及垫款”项目平均利率为4.19%,较2022年同期下滑了0.17%,但负债端的“客户存款”平均利率为1.97%,却仅下滑了0.05%。

在此背景下,同期,北京银行的生息资产平均收益率为3.68%,同比下降0.17%;计息负债平均成本率2.15%,同比上升0.01%;净利差1.53%,同比下降0.18个百分点,净息差1.54%,同比下降0.22个百分点。

对于这点,北京银行行长杨书剑也直言不讳,表示资产收益率下降幅度超过了负债成本下降的幅度,所以净息差进一步收窄。

净息差收窄,压力就来到了负债成本上。

不过客观来看,即便受市场竞争加剧影响,但银行的存款成本也在一定程度上保持着刚性,所以这才会出现不少银行为了降成本而暂停(高利率)大额存单销售。因此,北京银行可调整的负债成本空间或许并没有想象中的那么大。

至于在资产质量方面,北京银行的表现倒还算不错。虽然整体依旧比不上宁波银行、江苏银行们,但却也让市场看到了“城商行一哥”向好的趋势。

2023年,北京银行的不良贷款率为1.32%,同比下降了0.11%,不良贷款拨备覆盖率为216.78%,同比增长6.74%,均有所改善。

当然,对比同期的其他城商行,宁波银行的不良贷款率0.76%,拨备覆盖率461.04%,两者差距依然明显。

与此同时,再从银行的资产抗风险能力、安全性方面,观察北京银行的资本充足率。

报告期内,北京银行的核心一级资本充足率为9.21%、一级资本充足率为12.18%、资本充足率为13.37%,各级资本充足率均满足系统重要性银行监管要求。

虽然满足监管要求,但从历年变化来看,2021年到2023年,北京银行集团口径的核心一级资本充足率、以及资本充足率、以及资本充足率均出现了持续下降。

其中,核心一级资本充足率直接从2021年的9.86%,下滑至现在的9.21%,减少了0.65个百分点。

要知道,核心一级资本充足率越高的银行,其成长空间就越大,反之则越小,这一指标既关系到银行的安全,又关系到银行的成长空间和估值水平。

那么为什么出现这种情况呢?有两种原因可能:

一方面,息差下降导致利润增速远低于贷款资产规模的扩张,继而影响内源性资本的补充。

另一方面,受难以定增、可转债转股效果不佳、再融资监管趋严等因素影响,想要外源性渠道进行核心资本的补充也并不容易。

事实上,目前资本充足率下滑的并不只有北京银行。在已经披露年报的22家A股上市银行中,其中有9家出现了核心一级资本充足率下滑的表现。

不过无论怎样,银行的核心一级资本充足率下降,就说明其能扩张的风险资产就越小,而更少的风险资产只能带来更少的收入,甚至出现负增长。

所以接下来北京银行如何快速补充核心资本,或将成为其未来业绩复苏增长的一个关键前提……

发力大零售,北京银行在退潮中逐浪?

从此次年报来看,在经营层面上,北京银行对未来有着明确的转型方向。

最直接的就是,在2023年打赢数字化转型首个“三大战役”(统一数据底座、统一金融操作系统和统一风控平台)基础上,北京银行又顺势启动了以“大零售—大运营—大科技”为核心的数字化转型“新三大战役”。

重点来看大零售,天眼查APP显示,过去一年,北京银行实现零售营收243.9亿元,同比增长10.21%;全行贡献占比达到37.73%,较年初提升3.64个百分点;零售利息净收入同比增长14.1%,全行占比达到46.94%,同比提升6.82个百分点;

很明显,北京银行交出的这份零售成绩单还算不错。

其实也不难理解。毕竟从长远来看,零售金融本来就是一门“好生意”,既能赚利差,又可以增加中间收入,且利润丰厚。比如此前的零售信用卡年化收益率普遍都在10%以上,消费贷也有7%左右。

但与此同时,金融行业的特点就是高风险高收益,零售贷款的风险在于抵押物较少,很多贷款是以个人信用为筛选条件。而一旦该客户逾期不还,其实可变现的抵押物并不是很多,也就容易造成不良坏账。

而且除了风险外,宏观经济的走势对于零售业务的最终表现也有着巨大影响。

在这方面,从已披露的2023年上市银行年报来看,此前不少以零售战略为重点的标杆银行,现在对于零售金融业务的未来预期也都不再过分乐观,大零售的价值开始面临宏观经济的挑战。

有上海证券报统计,平安银行在2023年的零售金融营收负增长6.65%,而零售金融对净利润的贡献占比由2022年的43.6%大幅调整至2023年的11.9%;2021年启动“新零售”战略的中信银行,虽然在2023年零售银行营收占比已上升至42%,但业务税前利润为159.35亿元,较2022年下降了8%。

至于被称为“零售之王”招商银行也未能幸免,报告期内零售金融业务税前利润999.13亿元,同比增长了6.09%,占集团税前利润的56.57%,同比下降0.47个百分点。

对此,向善财经认为,银行发力大零售的长远方向肯定是有想象力的,但遗憾的是,当前中国银行业的零售金融正处在拐点上,前期随着宏观经济走强而快速增长,现在则是随着经济周期的波动,而进入了一个放缓调整期。

事实上,以零售为基本盘的招商银行就已经感知到了寒意。所以在去年,其提出了要实现综合价值最大化,需要零售金融与金融市场、财富管理等四大业务板块协同发展、相互促进。

那么从这个角度看,现在北京银行把转型重心放到“大零售”方面,似乎就有种在退潮中逐浪的既视感?或许其能收获到比其他银行更可观的收益,但同时要承担的风险和不确定性也更大。

也可能正因如此,才会有银行业内人士表示:现在零售可以做成特色,但只靠零售是无法穿越周期的……

不过无论怎样,既然北京银行已经选择了“大零售”,且2023年的表现还算不错,那么接下来,其可能将面临挑战的就是对风控把握了。

但尴尬的是,北京银行在这方面的表现有些不尽人意。

去年6月份,北京银行因向房地产类业务违规、内控管理不到位,以及不具有借款资质的借款人发放经营性贷款等14项违规行为,被监管罚款合计4830万元。同时,12位相关责任人被警告并罚款。

同年12月底,北京银行上海分行因虚增存贷款;以贷收费;质价不符;存贷挂钩;未按规定报送统计资料,被罚款合计260万元。

到了今年2月份,据国家金融监督管理总局北京监管局发布的行政处罚信息显示,北京银行因10项违法违规事实,被罚款330万元。其中包括EAST信贷业务数据漏报、EAST系统数据与客户风险系统数据不一致、总行与分行汇总期末余额数据不一致,以及对监管通报问题整改不到位等多项违规事实。

除了业务管理上的风控欠缺,在管理层人事上,近段时间的北京银行也让人有点信心动摇。

最直接的原因是,执掌北京银行超20年的原董事长闫冰竹,在此前被官方证实“严肃查处”。

在这种情况下,即便闫冰竹被查是发生在其从北京银行退休后,但不少投资者们还是担心会“拔出萝卜带出泥”,从而为北京银行的长期经营埋下不确定的隐患。

所以,如何恢复投资者信心,并带领北京银行打赢“大零售”新战役?无疑就成了现任的北京银行董事长霍学文、行长杨书剑所需要尽快回答的市场关键问题了……

免责声明:本文基于公司法定披露内容和已公开的资料信息,展开评论,但作者不保证该信息资料的完整性、及时性。另:股市有风险,入市需谨慎。文章不构成投资建议,投资与否须自行甄别。