从2021年初的牛市高点以来,A股的这轮大熊市,不仅跌幅巨大,持续时间也非常长,属于历史上非常少见的了。

也因此,权益类占比高的基金,跌幅普遍非常大。毕竟整个市场都是下跌的,手中的权益类基金也是好不到那去,会跟着一起跌。

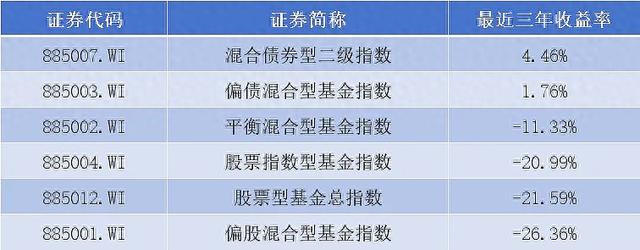

统计了一下数据。

截至到5月16日,最近三年以来,偏股混合型基金指数的跌幅超过了26%,股票型基金指数的跌幅超过了21%。

但是我也发现,权益占比较低的混合债券型基金二级指数,表现是比较好的,取得了一定的正收益,同期收益率为4.46%,相对偏股混合型基金指数的超额是很高的。(债券型基金的风险和预期收益均小于混合型基金和股票型基金。)

数据来源:wind,统计区间2021.5.16-2024.5.16。以上仅揭示相关品种特点,不作为投资建议。指数运作时间较短,不能反映市场发展的所有阶段。指数过往涨跌幅不预示未来表现,不属于对基金收益的保证。不同的指数在基日、成份券构成、筛选规则等方面存在差异。债券的预期收益和预期风险均低于股票。

混合债券型基金(二级)为何这么强?

这是由投资的底层资产决定。

混合债券型基金(二级),一般是以债券打底,大部分仓位都会投向债券,比如利率债、信用债等,然后少部分仓位投资股票、可转债等,来增加组合的投资收益。

大家都知道,在过去的3年,A股同时受到了国内外的双重压制,海外是美联储的持续加息,国内是经济弱复苏,所以跌幅巨大。

但是呢,上述情况反而对债市是大利好。因为央行为刺激经济增长,会持续的降低利率,而债券价格与利率是负相关的,所以债市的表现就比较好,连续牛市。

过去三年,股市和债市的差距非常大,可以说是天差地别了。

从下图可以发现,在过去的三年,沪深300基本是一路下跌,最大跌幅超过了40%,而中证全债(净价)指数却不断走高,涨幅超过了6%。

数据来源:choice,统计区间2021.2.18-2024.5.17。以上仅揭示相关品种特点,不作为投资建议。指数运作时间较短,不能反映市场发展的所有阶段。指数过往涨跌幅不预示未来表现,不属于对基金收益的保证。不同的指数在基日、成份券构成、筛选规则等方面存在差异。债券的预期收益和预期风险均低于股票。

很自然的,开头提出来的问题,现在也有了答案。

虽然说,由于投资了部分股票,“固收+”的表现也受到了一定的拖累,但是因为大部分资产投资于债券,赶上了过去三年债市的牛市,对冲了股市下跌的风险,所以拿到了还算不错的收益。

从更长的维度来看,通过“二八”比例的股债搭配,“固收+”有着不错的表现,部分阶段收益比纯债型基金指数更高,而波动却比股票型基金要小的多,夏普比率(指每承受一单位风险,投资组合理论上会产生多少的超额收益)很高,属于是风险收益适中的投资工具。

数据来源:Wind,统计区间2014.4.1.-2024.3.31。以上仅揭示相关品种特点,不作为投资建议。指数运作时间较短,不能反映市场发展的所有阶段。指数过往涨跌幅不预示未来表现,不属于对基金收益的保证。不同的指数在基日、成份券构成、筛选规则等方面存在差异。债券的预期收益和预期风险均低于股票。

这是因为,在大部分时间里,股票和债券的走势并不是同向的,反而呈现出一定的负相关。

也就是说,股市走牛时,债券很可能是熊市;当股市下跌时,债券很可能处于牛市中。

股票和债券这种负相关的走势,能够很好对冲风险,可以降低组合的波动,平衡风险和收益,这就是大类多元资产配置的魅力。

我个人一直都认为,大部分基民都不适合买纯权益类的基金,因为波动太大,其实是拿不住的。从过往数据展现的经验看,很多时候最后的收益并不理想,反而是这种低波动的混合债券型基金更能拿的住。

如何投资混合债券型基金(二级)?

不过,股债配置的投资难度并不低。因为同时涉及到股票和债券,要想做好的话,非常考验投资人的功力,既需要懂股票,又需要懂债券,哪方面出现短板,都容易出现翻车。

因此,找到一个优秀的“固收+”基金经理,是能够省去很多烦恼的。国投瑞银基金旗下的王侃,是一个优秀的股债大类配置专家,经验丰富,拥有11年证券从业经历,以及3年公募管理经验。

与权益投资不同,固收投资非常注重风险控制,需要做好风险识别、风险度量和风险定价。王侃是信用分析师出身,投资风格要稳扎稳打,专注做好长期的、更为稳健的投资,聚焦于风险控制,非常注重风险调整后的净值增长。

比如说,在2022年的四季度,当时债市已经涨很多了,但市场情绪还是很高,随后因为突发政策而出现了调整。不过,王侃很早就预判市场交易过于拥堵,并提前做了防御,将信用债转换为利率债,有效的降低了组合的波动。

Wind数据显示,在2022年四季度,由于受债券市场波动的影响,短期纯债型产品平均最大回撤为0.61%,但是同期国投瑞银恒誉90天最大回撤仅为0.41%,较好地控制了基金的下行风险。(同期国投瑞银恒誉90天业绩基准最大回撤为0.38%,国投瑞银恒誉90天的业绩基准为中债-综合财富(1-3年)指数收益率×45%+中债-综合财富(1年以下)指数收益率×45%+一年期定期存款利率(税后)×10%。)

当然,风险控制是一方面,投资毕竟是为实现资产增长,收益率也很关键。王侃在做好风险管理的同时,还会通过可转债和股票,去增加组合的弹性。

以王侃管理的国投瑞银稳定增利为例,截至2024年3月31日,国投瑞银稳定增利C成立以来回报145.71%,同期业绩比较基准仅51.32%,超额收益是非常明显的。

数据来源:王侃自2021年4月9日起管理国投瑞银稳定增利,基金阶段回报、基金走势图、业绩基准源于基金定期报告,业绩基准为中债综合指数收益率,数据截至2024年03月31日。“稳定增利”的名称不属于对产品投资收益或本金安全的保证。基金过往业绩并不预示其未来表现,基金管理人管理的其他基金的业绩也不构成本基金业绩表现的保证。

拟由王侃管理的国投瑞银和宜债券基金(A类020241,C类020247),目前正在发行当中,可以在天天基金、蚂蚁等平台申购。

国投瑞银和宜也是一只混合债券型(二级)基金,会同时投资于固收和权益资产,具有“攻守相宜”的特征。不过,投资与债券的比例不低于80%,作为基础的配置;同时,投向权益部分不高于20%,以增强组合的弹性。

在构建投资组合时,会稳妥推荐,以控制波动和回撤。债券部分的投资,考虑到当前收益率水平较低,会以信用债为主,然后辅以少部分的利率债。此外,权益部分的投资,会以绝对收益为导向,保持较低的仓位,并选择偏向价值和债性的个股。

正如上面所介绍的,相对于高波动的纯权益基金,配置了较多债券的“固收+”,波动比较低,很适合没什么经验的投资者,也适合作为底仓配置,当前正在发行中的国投瑞银和宜,值得大家重点关注。

注:本文内容具有时效性,相关观点可能随着市场的变化而更改,不属于投资建议,也不预示产品未来实际持仓。产品具体投资策略和投资范围详见法律文件。本文内容仅用于说明基金经理理念,不属于对产品投资收益或本金安全的保证。基金的过往业绩并不预示其未来表现,基金管理人管理的其它基金的业绩也不构成本产品业绩表现的保证。

国投稳定增利C于2008/01/11成立,2023/01/17新增A类份额,王侃2021/04/09任职管理,蔡玮菁任期为2015/03/03-2021/04/24,C类份额收益率(2019、2020、2021、2022、2023):8.60%、4.91%、6.83%、0.45%、3.59%,同期业绩比较基准:1.31%、-0.06%、2.10%、0.51%、2.06%,A类份额收益率(合同生效至2023/12/31):3.18%,同期业绩比较基准:2.09%。

基金经理在管其它产品:国投和泰6个月债于2017/11/24成立,王侃2021/02/27任职管理,蔡玮菁任期为2017/11/24-2021/03/06,宋璐任期为2019/07/13-2021/03/06,产品收益率(2019、2020、2021、2022、2023):3.93%、2.21%、3.94%、2.53%、2.88%,同期业绩比较基准:4.53%、2.62%、1.50%、-1.78%、0.71%。国投顺昌纯债A于2018/09/06成立,2024/03/13新增C类份额,王侃2020/11/07任职管理,李达夫任期为2018/09/06-2020/11/13,徐栋任期为2018/09/15-2020/11/14,A类份额收益率(2019、2020、2021、2022、2023):3.68%、2.20%、3.34%、1.93%、6.46%,同期业绩比较基准:1.31%、-0.06%、2.10%、0.51%、2.06%,C类份额因成立至统计截止日期未满半年,故不披露业绩。国投顺悦债券A于2019/12/31成立,2024/01/02新增D类份额,王侃2020/11/07任职管理,李鸥2024/03/27任职管理,徐栋任期为2019/12/31-2020/11/14,A类份额收益率(2020、2021、2022、2023):5.21%、3.06%、0.99%、4.60%,同期业绩比较基准:-0.06%、2.10%、0.51%、2.06%,D类份额因成立至统计截止日期未满半年,故不披露业绩。国投顺恒纯债债券于2020/08/24成立,王侃2020/10/22任职管理,徐栋任期为2020/08/24-2020/11/14,李鸥任期为2021/01/09-2022/01/28,产品收益率(2021、2022、2023):2.83%、1.47%、1.49%,同期业绩比较基准:2.10%、0.51%、2.06%。国投瑞银恒誉A/C于2022/01/12成立,王侃2022/01/12任职管理,A类份额收益率(2022、2023):2.65%、3.74%,同期C类份额收益率:2.44%、3.55%,同期业绩比较基准:2.28%、2.96%。国投恒源债券A/C于2023/11/22成立,王侃2023/11/22任职管理,因成立至统计截止日期未满半年,故不披露业绩。国投和景债券A/C于2024/01/26成立,王侃2024/01/26任职管理,因成立至统计截止日期未满半年,故不披露业绩。以上数据来自基金定期报告。

王侃,基金经理,中国籍,德国帕德博恩大学经济学硕士。11年证券从业经历,3年公募管理年限。2012年1月至2012年9月任德国帕德博恩大学统计与计量经济学小组助理研究员,2012年12月至2014年9月任东方金诚国际信用评估有限公司金融业务部信用分析师,2014年9月至2016年7月任中国人保资产管理有限公司信用评估部信用分析师,2016年8月加入国投瑞银基金管理有限公司固定收益部,2019年12月9日至2020年10月21日期间担任国投瑞银优化增强债券型证券投资基金的基金经理助理。2020年10月22日起担任国投瑞银顺恒纯债债券型证券投资基金基金经理,2020年11月7日起兼任国投瑞银顺昌纯债债券型证券投资基金及国投瑞银顺悦3个月定期开放债券型证券投资基金基金经理,2021年2月27日起兼任国投瑞银和泰6个月定期开放债券型发起式证券投资基金,2021年4月9日起兼任国投瑞稳定增利债券型证券投资基金基金经理,2022年1月12日起兼任国投瑞银恒誉90天持有期中短债债券型证券投资基金基金经理,2023年11月22日起兼任国投瑞银恒源30天持有期债券型证券投资基金基金经理,2024年1月26日起兼任国投瑞银和景180天持有期债券型证券投资基金基金经理。曾于2021年9月8日至2023年7月20日期间担任国投瑞银顺景一年定期开放债券型证券投资基金基金经理,2021年2月27日至2023年8月4日期间担任国投瑞银顺荣39个月定期开放债券型证券投资基金基金经理。

风险提示:国投瑞银和宜债券型证券投资基金的风险等级为中低风险(R2),基金份额在认购期、成立后的封闭运作期(开放时间以届时公告为准)内不能赎回或转换转出。投资有风险,请谨慎选择。基金过往业绩并不预示其未来表现,基金管理人管理的其他基金的业绩也不构成本基金业绩表现的保证。我国基金运作时间较短,不能反映资本市场发展所有阶段。请仔细阅读《基金合同》、《招募说明书》、《基金产品资料概要》及相关公告。请投资者做好风险测评,并根据您的风险承受能力选择与之相匹配的风险等级的基金产品。定期定额投资不等于零存整取的储蓄品种,有损失本金的风险,投资者应充分了解基金定期定额投资和零存整取等储蓄方式的区别。本基金由国投瑞银基金管理有限公司发行与管理,代销机构不承担产品的投资、兑付和风险管理责任。