征信可不是外来名词,征信一词源于《左传·昭公八年》中的“君子之言,信而有征,故怨远于其身”。其中,“信而有征”即为可验证其言为信实,或征求、验证信用。征信是依法收集、整理、保存、加工自然人、法人及其他组织的信用信息,并对外提供信用报告、信用评估、信用信息咨询等服务,帮助客户判断、控制信用风险,进行信用管理的活动。 征信就是专业化的、独立的第三方机构为个人或企业建立信用档案,依法采集、客观记录其信用信息,并依法对外提供信用信息服务的一种活动,它为专业化的授信机构提供了信用信息共享的平台。

个人征信报告里记录了个人的信用信息,主要包括个人基本信息,信贷信息(是否有银行贷款、是否有逾期、信用卡透支记录等)、非银行信息(水、电、燃气等公用事业费用的缴费信息、欠税情况、民事判决等)。这些信息将影响到个人在金融机构的借贷行为。比如办理个人房贷时,银行都需要看征信报告,如果信用状况好的可能得到优惠,而有过逾期记录的可能就要提价,甚至是无法获得贷款。可以说,个人征信报告是个人的经济身份证。

但是,在实际工作中发现很多人都不太懂怎么看个人征信报告,也不知道怎么判断自己的征信好不好。

工作原因,看了上千份征信,今天来详细解读下怎么看征信报告。

第一版块:个人基本信息(包括身份信息、居住信息、职业信息)人基本信息中列明婚姻状况,户籍地址,联系方式,以及就业信息(如有),这些第三方的信息能帮助银行更清楚地了解到申请人的情况。

上表的所有信息都是由不同的数据发生机构上报到央行征信中心,但是,上述信息并不是一成不变的,而是随着本人每次填报的不同信息而改变。

1)性别

包括男、女、未知(无法明确为男或女的其他性别)、未说明(性别信息无法获知)。

2)婚姻状况

包括未婚、已婚、离异/婚、丧偶、单身、未知。征信上常见的两种婚姻状况是“未婚”和“已婚”,其他婚姻状况比较少见。

3)就业状况

包括国家公务员、专业技术人员、职员、企业管理人员、工人、农民、学生、现役军人、自由职业者、个体经营者、无业人员、退(离)休人员、在职、其他、未知。

4)学历

包括研究生、本科大专、中专/职高/技校、高中、初中及以下、其他、未知。

在金融机构看来,学历是个人资质的一部分,高学历可以增加内部评分,比如申请信用卡,有些银行就“明目张胆”的表示,全日制大专/本科以上学历人士的办卡通过率比较高。

学历本科以上的人只占全国人口的4%,银行这个操作,没毛病。

填写什么学历,可以自己说了算,你填“高中”,征信就显示“高中”,你填“本科”,征信就显示“本科”,是不是感觉很爽?但是,银行可以通过学信网来鉴别学历的真伪。

5)学位

包括学士、硕士、博士、名誉博士、其他、未知、无(显示为“--”)。

在办理业务填写资料的时候,只有“学历”这一栏,而没有“学位”这一栏,如果金融机构通过学信网查询了学历和学位信息,那在征信上的“学位”信息就会跟学信网同步。

6)国籍

这个没啥好说的,当然是根正苗红的中国人才是最棒的。

7)电子邮箱

建议填写主流第三方公司提供的邮箱信息,如网易、扣扣、谷歌等邮箱,如果你在牛叉单位工作,也可填写单位的邮箱,提升个人资料的真实性。

8)通讯地址

金融机构能联系上你的地址,可以是单位地址,也可以是住宅地址。

9)户籍地址

户口本/身份证上的地址,或者是自己填写其他地址。

10)手机号码

征信报告上最多展示5个手机号码,机构上传的手机号码不一定都是对的,只要见到不同的手机号,机构都会把它上传到征信报告上。

2、配偶信息

这个板块是专门为已婚人士量身定制的,如果是未婚人士,征信上不显示“配偶信息”板块。

但是,即使是已婚人士,如果在金融机构办理业务的时候,没有填写配偶的信息或者只填写了部分信息,那么,在征信上的显示效果,总之,“配偶信息”板块的内容完全取决于你是否填写、填写了多少内容。

3、居住信息

征信上最多显示五条居住信息,根据最近五家金融机构上报的时间顺序,依次排列。

1)居住地址

一般情况下,如实填写即可,有的人经常换地方住,也有的人一直在一个地方住。建议大家保持“居住地址”长期不变,最好是“住在”当地的花园小区里面,让金融机构感觉你是个“住得起花园小区”的人。

2)住宅电话

这年头,住宅电话实属罕见,可以不填,可以用手机号代替,也可以瞎填一个座机号,比如选择吉利数字:0755-66666666。有条件的话,也可在家里安排一部座机,多做一点总没错。

3)居住状况

包括自置、按揭、亲属楼宇、集体宿舍、租房、共有住宅、其他、自有(无法区分自置、按揭和共有住宅等自有住宅的情况)、借住(无法区分借住类型)、未知。

我发现,很多人的居住信息都是错的,明明是“按揭”,却是“租房”,明明是“租房”,确实“亲属楼宇”,这块信息错了也很正常。

4、职业信息

征信报告上最多纪录五条职业信息,如果超过了五条,那么,最新上传的一条职业信息会替代掉第五条职业信息。

1)工作单位、单位地址、单位电话和进入本单位年份。

你填啥,征信上就是啥,你不填,就是“--”。

2)单位性质

包括机关、事业单位;国有企业;外资企业;个体/私营企业;其他(三资企业、民营企业、民间团体等);未知。

3)职业

包括国家机关、党群组织、企业、事业单位负责人;专业技术人员;办事人员和有关人员;商业、服务业人员;农、林、牧、副、渔、水利业生产人员;生产、运输设备操作人员和有关人员;军人;不便分类的其他从业人员;未知。

金融机构不会严格按照上述标准来划分客户的职业类别,而是根据目标客户群体的实际情况来制定客户的职业分类标准。

4)行业

包括农、林、牧、渔业;采矿业;制造业;电力、热力、燃气及水生产和供应业;建筑业;批发和零售业;交通运输、仓储和邮政业;住宿和餐饮业;信息传输、软件和信息技术服务业;金融业;房地产业;租赁和商务服务业;科学研究和技术服务业;水利、环境和公共设施管理业;居民服务、修理和其他服务业;教育;卫生和社会工作;文化、体育和娱乐业;公共管理、社会保障和社会组织;国际组织;未知。

5)职务

包括高级领导(行政级别局级及以上领导或大公司高级管理人员)、中级领导(行政级别处级或大公司中级管理人员)、一般员工、其他、未知。

6)职称

包括高级、中级、初级、未知、无。

第二板块:信息概要

(包括信用交易信息提示、信用交易违约信息汇总信用交易债权债务信息汇总、查询记录汇总)

信用交易信息提示

“个人房贷”:只能反映你曾经拥有一套房子×(全款购买,当前红皮书不包括在内)不代表你现在还拥有(比如已经卖了),或转移到别人的名字)“户数”:“户数”指的是你名下有多少信用卡账户多少房贷,还有多少其他贷款。

请注意,“帐户数量”与信用卡数量不同。一般双币种信用卡(包括人民币账户和美元账户),商业银行算2个账户,你的征信报告显示信用卡账户数是2

1)信用交易违约信息汇总

“非循环贷款账户”:是指不能随时借贷和偿还的贷款。通俗地说,它不是一个可以随时借贷、随时可以提取的账户。

“循环贷款账户”:指信用额度可随时借入、随时还款、还款后可随时支取的账户。

“信用卡账户”是指信用卡账

“逾期(透支)信息汇总”是指逾期的账户。

“月数”是指逾期的月数。例如,2月份有3个账户逾期,则“月数”栏将只计为“1”。

“单月最大逾期/透支金额”:表示这是征信单月最高逾期/透支金额。

“Maximum overdue/overdraft months”:如果是“1”,表示他逾期最长的月份是1个月,如果是“3”表示最长逾期月份是3个月,如果是“7”,表示他至少逾期了7个月,即使逾期10个月,征信上还是会显示“7”。信用评分7分代表“黑户”

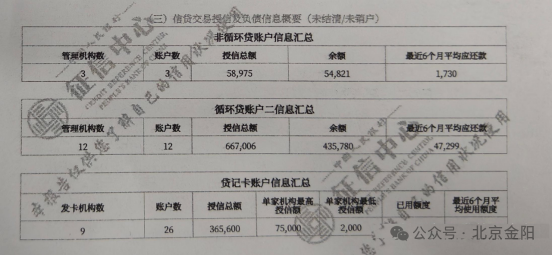

2)信用交易的信用和负债信息汇总(未结算/未关闭账户)

信息摘要中的“开/关户数”指的是什么?

答:“未注销账户数”是指您名下未注销的信用卡账户数(包括正在使用和未激活的)。“未偿还账户数”是指您名下的未偿还房屋贷款和其他贷款账户数。

“非循环账户信息汇总”:指非循环按揭贷款+信用贷款的合计金额。

“授信总额”:为授信总额。

“余额”:指当前欠款。

有些人的征信报告会有“循环贷款账户信息汇总”:指的是循环按揭金额+信用贷款总额。

“信用卡账户信息汇总”中的“已使用金额”:指信用卡当前已使用的总金额。

“信用卡账户信息汇总”中的“近6个月平均使用金额”:指信用卡的月平均使用金额。

如果“已用限额”与“最近6个月的平均已用限额”相同,则说明这在申请信用卡和进行信用贷款时尤为重要。

“相关还款责任信息汇总”:表示您为他人提供担保,所担保的责任将在本栏目体现,如为企业提供担保、为子女提供担保等。贷款时,担保责任也算作负债。

第三板块:信贷交易信息明细

(1)非循环贷款账户

非循环贷款是指贷款获批后,无论客户是否使用都将计算利息,并按规定还款,直至还清贷款本息为止。常见的有住房贷款、各种一次性消费贷款、按揭贷款等。

循环贷账户

(2)循环贷款账户1

指在一定期限内可以回收的贷款(授信额度)。每次提款后,可用额度将相应扣除。连续还款或结算后,授信额度将相应恢复;钱出来的时候会在征信上建立一个独立的账户,每一笔取出来的钱都需要退回每个独立的账户。

取款有多少,征信中就会产生多少个账户,但实际上这些账户属于同一个贷款(共享授信额度)。从金融机构的角度来看,金融机构与客户只是签订了个授信协议。

当一笔或多笔提款逾期时,虽然信用报告上不同提款账户会有逾期记录,但这些逾期记录会在同一个信用协议下计算。也就是说,多次取款产生的逾期记录,本质上是一笔贷款产生的逾期记录。

(3)循环贷款账户II

第二循环贷款账户是指可以循环取款的贷款,征信中只有一个账户。无论提现多少次,在还款时,只会还款一个账户。

循环贷款户2和循环贷款户1最大的区别是还款方式不同。归根结底,金融机构对贷款产品的设计不同。央行征信报告中为了区分两类贷款还款方式不同的贷款,在征信中专门设立了循环贷款账户2和循环贷款账户1。

(4)信用卡及准信用卡账户信息汇总

第四板块:公共信息明细

公共信息明细

“公共记录”包括什么?

“公共记录”包括您最近5年内的欠税记录、法院民事判决记录、执行记录、行政处罚记录、电信欠费记录。

该栏目主要显示住房公积金缴存记录。

公积金基数=月存款额(个人存款率+单位存款率)。公积金的基数可用于信用贷款,也是信用贷款中唯一可以先付息的贷款。

第五板块:查询记录

这是一个非常重要的部分。通过查询记录,你可以清楚地看到你贷款了哪些,通过了多少。

查询记录:分为单位查询记录明细和个人查询记录明细。

(1)上月查询机构数。反映了上个月有多少金融机构进行了征信查询,查询的目的是贷款审批和信用卡审批。

(2)最近一个月的查询次数。它反映了上个月的信用查询数量,包括贷款审批、信用卡审批和个人查询。

(3)最近两年的查询次数。反映近两年贷后管理、担保资质审核、特约商户实名审核等方面的查询次数

机构查询详情:一般来说,你贷款的时候都会查询一次征信报告,不管你点哪个贷款产品,也不管你有没有用过钱,都是上次查询的。您在银行APP或征信中心进行信用报告的次数不计入查询次数。

①贷款审批:是指你申请了“某机构”的贷款

②信用卡审批:是指你申请了“某机构”的信用卡

③法人资格担保审查:是指你名下企业申请了贷款,你为担保人。

④保前审查:一般是保险机构查询,你在保险机构申请了贷款或购买保险,或申请了保险机构兜底的业务。

⑤贷后管理:是指已经发放的贷款或信用卡机构不定期的查看您近期的征信情况

注意:只要在正规机构有申请,就会生成查询记录。通过查询记录,你所申请的机构可以确定你在历史上做过哪些机构,做过哪些业务申请。因此,建议在没有资金需求的时候不要轻易查询自己的信用。因为你最近查询的越多,证明近期资金缺口较大,所以银行或机构会严格审核。

查询次数:贷款审批+信用卡审批+资质审核,各家银行对查询次数的要求不同,计算方法也不同。

02、哪些情况将产生不良信用记录?

1、信用卡连续三次(或两年内累计六次)逾期还款。

2、房贷、车贷月供累计2至3个月逾期或不还款。

3、逾期借款利率上调,仍按原金额支付“月供”,产生欠息逾期。

4、信用卡透支消费、按揭贷款没有及时按期还款。

5、个人信用卡出现套现的行为。

6、睡眠信用卡激活后不使用也会有年费不缴纳可能产生负面信用记录。

7、为第三方提供担保时,第三方没有按时偿还贷款

8、欠账等经济纠纷。

9、水、电、燃气费不按时交款。

10、助学贷款拖欠不还款。

11、手机扣费与银行卡挂钩,手机停用后欠月租费形成逾期。

12、被冒用身份证产生信用卡欠费记录。

最后一点:征信报告中的字母、符号和数字具有特定的含义,以下是一些常见的表示

1——征信不同数字,代表的含义

●数字 1-7:表示逾期天数。

●其中,1 代表贷款逾期 1~30 天,贷记卡未还最低 1 次;

●2 代表贷款逾期 31~60 天,贷记卡未还最低 2 次;

●3 代表贷款逾期 61~90 天,贷记卡未还最低 3 次;

●4 代表贷款逾期 91~120 天,贷记卡未还最低 4 次;

●5 代表贷款逾期 121~150 天,贷记卡未还最低 5 次;

●6 代表贷款逾期 151~180 天,贷记卡未还最低 6 次;

●7 代表贷款逾期 180 天以上,贷记卡未还最低 7 次以上。数字越大,逾期情节越严重,对征信的影响也就越大。

2——不同字母表示的含义

1. 字母 N:表示用户的还款行为“正常”,例如贷款账户本月没有发生逾期,信用卡当月已还最低或已全部还清等。

2. 字母 D:担保人代还,表示借款人的该笔贷款已由担保人代还,包括担保人按期代还与担保人代还部分贷款。

3. 字母 Z:以资抵债,表示借款人的该笔贷款已通过以资抵债的方式进行还款,仅指以资抵债部分。

4. 字母 C:结清,指借款人的该笔贷款全部还清,贷款余额为 0,包括正常结清、提前结清、以资抵债结清、担保人代还结清等情况,同时也表示贷记卡和准贷记卡结清的销户。

5. 字母 G:表示结束,即贷款/贷记卡/准贷记卡除结清外的其他任何形态的终止账户。

6. 符号“/”:表示贷款/贷记卡/准贷记卡未开立账户。

7. 符号“#”:表示准贷记卡账户已开立。

8.符号“*”:表示本月没有还款历史,即贷款当月不需还款且账户状态为正常,或者贷记卡本月未使用额度且不需要还款;开户当月不需要还款的也用此符号表示。

欢迎交流讨论

我们优势一:行业10多年,跟北京大大小小50+银行保持紧密的合作关系,对所有银行房屋抵押经营贷及银行信贷产品研究十分透彻。

优势二:人脉广跟各个银行行长、审批部门、评估公司、担保公司保持着密切合作,北京各个区建委和北京各家公证处的人脉关系也广泛,且对他们的业务流程很熟悉。如果客户比较着急,那就联络关系,让客户最短1—3天里拿到资金。