来源 | 财经九号作者 | 胖虎

马上又到三季报披露的节点了,不过回顾半年报的业绩情况,个别股份行的情况并不乐观。

1

营收7连降,传统业务占比过高

其他收益波动大

作者观察到,自2022年年报以来的7个业绩披露节点,光大银行的营收已经同比7连降了,这在A股股份行中也是极其罕见的。

特别是2023年度业绩,不光营收规模同比减少了3.92%,归母净利润还大幅减少了8.96%,要知道去年全年业绩营收、净利润同比双双下滑的,9家A股股份行中也仅有3家。

到了今年半年报,光大银行的业绩表现依旧难言乐观。

数据显示,截至6月底,光大银行营收698.08亿元,同比下滑8.77%,净利润246.1亿元,同比微增1.61%,单从营收业绩上来说,光大银行的增速表现在9家股份行中排倒数第二,仅好于平安银行。

如果拆解一下光大银行的业绩结构,我们会发现698亿营收中中,利息净收入481.11 亿元,占了69%,是绝对的营收主力,但是同比下降 12.10%;手续费及佣金净收入 105.33 亿元,占总营收的15%,同比大幅下降21.66%;

上述两项银行传统业务占了光大银行总营收的84%,这也从侧面可以看出光大银行业务对传统路径的依赖,并没有很好地开辟出第二增长曲线,在息差收窄且利率持续下行的当下,对过度依赖传统业务的银行来说,未来的业绩走势几乎可以预见。

光大银行其他111.64亿的收入中,投资收益表现最好,同比大幅增长71.21%,达77.78亿元,公允价值变动25.45亿元,同比微增7.84%;

值得注意的是,光大银行的投资收益和公允价值变动收益极不稳定。

经过统计可以发现,去年一年光大银行的投资收益表现都很不理想,同比都是大幅减少,与此同时公允价值变动增幅也是在持续收窄。

时间先拉长一点来看,2020年至2023年公允价值变动收益分别为1.39亿、15.32亿、-16.56亿、11.35亿,基本上一年亏或微赚,一年大赚这种波动,而同期的投资收益分别为61.49亿、108.02亿、113.86亿、105.49亿,近三年的波动较小。

不过需要指出的是,今年上半年的第二季度,光大银行的投资收益暴增了近60亿,同期的公允价值变动收益则略降了一点,这种大起大落的收益风格,对于光大银行业绩的稳定性来说,并不是一件好事。

2

多项监管指标股份行倒数

重组贷款半年暴增百亿或掩盖真实不良

除了业绩表现不佳之外,光大银行的多项监管指标在A股股份行中也是倒数的表现。

半年报数据显示,今年上半年光大银行不良贷款规模487.7亿元,比上年末增加了12.93亿元;不良贷款率1.25%,与上年末持平;拨备覆盖率172.45%,比上年末下降 8.82 个百分点;拨贷比2.16%,比上年末下降0.11个百分点;生息资产收益率从上年末的4.07%下降至上半年的3.83%等等。

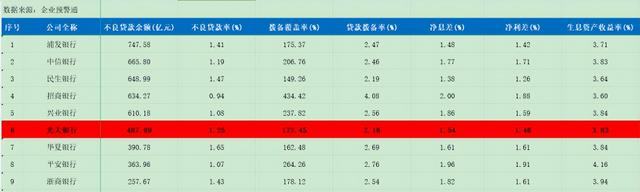

相比自身同比的指标恶化,在同行业中相比也比较拉胯的。根据企业预警通的数据统计,今年上半年,9家A股股份行中,光大银行1.25%的不良贷款率仅好于华夏银行、民生银行、浙商银行和浦发银行;拨备覆盖率排在倒数第3,仅好于民生银行和华夏银行,贷款拨备率则排倒数第1;1.54%的净息差也仅好于民生和浦发,排倒数第3等等。

值得注意的是,作者认为光大银行的真实不良率水平与财报数据反映的,或许有偏差,原因在于光大银行上半年暴增的重组贷款规模、以及逾期贷款规模。

半年报数据显示,光大银行今年上半年重组贷款规模高达180.3亿元,较去年底的65.51亿元暴增了近115亿元,增幅高达175%,短时间内突然增加如此大规模的重组贷款,相信业内人士都会知道怎么回事。

重组贷款的背后,是借款人财务恶化或者无力偿还,才对贷款条款做出调整,成为重组贷款。一般来说重组贷款表现为:贷款展期、借新还旧、减免利息、减免部分本金、调整还款方式、改善抵押品、改变担保条件等形式。

光大银行在短短半年内超过百亿元的贷款出现了问题、进行重组,背后的坏账风险呢?所以真实的不良率还是很值得推敲的。

更何况,目前光大银行重组贷款占总贷款的比例,从去年底的0.17%上升到了0.46%。

除了重组贷款外,逾期贷款的攀升也值得关注。半年报显示,光大银行去年底的逾期贷款规模是737.14亿元,到了今年6月底攀升至858.24亿元,同样也是半年内增长了120多亿。

这其中,逾期3个月以内的增加了近100亿,逾期1年至3年的增加了15亿,逾期3年以上的增加了12亿多。

短时间内新增这么多逾期贷款,特别是1年以上的逾期贷款,本身规模大,且还在不断增加,这也对光大银行的不良贷款规模构成了压力。

(免责声明:本文数据及信息均来自公司公告、企业预警通等公开信息,数据或信息如有遗漏,欢迎更正,并以公司最终披露为准。未经授权,本文禁止转载、抄袭或洗稿。)

好文章,难怪光大银行表现拉胯!