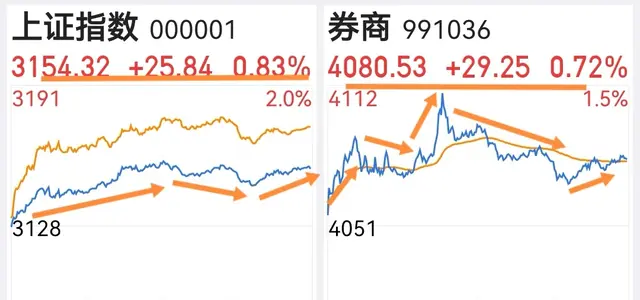

通过结合事实来进行讨论,可以看出在4月前后的中国股市中,低估值的两大板块之间存在着明显的对比。

刚提到石油资产市值从5万亿增长到13倍市盈率,已经与国际水平相当。我们以4月10号或15号的国九条为分界点来观察。在国九条披露之前,主要拉升股市的标的是石油资产。但在国九条披露后,中国政府再次入市,再次拉升低估值板块,但这次主要拉升的是银行资产。

在过去一周的观察中,可以看到,尽管伊朗和以色列之间发生了冲突导致石油价格上涨,但在中国资本市场上,银行资产的上涨却更为明显。银行上周涨幅接近5%,而石油资产可能只涨了2%左右。这一现象展示了一个明显的特征:银行资产在二次入市的过程中成为主要推动板块。这也符合逻辑,因为银行资产是低估值板块中最大的权重之一,所以在政府入市后,银行资产的拉升是必然的选择。

如今,中国银行股所蕴含的机会可谓巨大,为什么这么说呢?因为当下的中国银行股所具备的潜力,就如融合了巴菲特1989年购买富国银行以及2002年在香港购入中石油的投资机会。

1989年,巴菲特在富国银行上的投资本质是逆周期买入银行。在7年中,他获利9倍。

这次获利的模式本质上是由戴维斯家族创造的,在金融公司困难的周期低点逆势大手买入金融股。

这个逻辑是全球通用的,适用于任何国家的银行。当银行经济遭遇资产质量恶化和周期低点时,逆势大手买入银行是一种理性选择。只要银行不破产,即使经历曲折,也应该获利。巴菲特在1989年的买入,正是在市场普遍将周期性波动误解为永久性衰退时,进行的逆向操作。

他的投资观念是基于价值发现,即发现别人没有发现的错误,因为没有错误就没有价值。

2002年,巴菲特在香港购入中国石油H股,获利7倍。这是他所有投资案例中年化收益率最高的,平均达到39%。他之所以能在中国石油获得如此高的收益率,是因为他没有受到西方话语垄断的制度偏见影响,即中石油上发生了制度安全边际,认为石油资产是全球同质的。在香港交易的中国石油H股是个市盈率低的红筹股,因为西方不认同中国的国有企业,这导致其估值偏低。然而,巴菲特没有这种观念,他逆势买入并最终获利7倍。

我的爷爷,收酒瓶子。当时我们那里没有啤酒,北方主要是白酒,是一种在冬天喝得比较多的酒。夏天的时候,酒瓶子只值一分钱,但到了冬天,价值就提高到三分。我的伟大爷爷会把这些酒瓶子收起来,藏在我们大杂院里的一个不影响别人利益的角落里。然后等到了冬天,他就会通知酒厂的人来我们这里收购。这时,我的爷爷就开始了他的点钱模式。

今天的中国银行股正处于周期性低点,被误解为永久性损失和破产。这是一个具有巨大机会的时刻,既有周期安全边际,也有制度安全边际。周期安全边际和制度安全边际的叠加,再加上产业上升周期使得中国银行股成为最大的机会之一。

董宝珍北京见面会(第五部分)

低估救中国 银行扛大旗

什么银行涨了5% 月球的吗