上一篇文章,详细讨论了央行出台的互换便利和股票增持回购再贷款,都是什么意思。

文章中给自己埋下一个坑,就是说要分析一下日本央行印钞买股票的经验与教训,并以此来对比我们国家的情况。

今天就来填上这个坑。

自1971-1973年布雷顿森林体系垮台以来,放弃了采用黄金作为货币的锚,整个人类彻彻底底的进入信用货币时代。

通常而言,信用货币时代,有两种资产,可以用来充当各国央行发行货币的锚:

主要西方发达国家,主要用代表着政府信用的国债,充当货币锚;

所有不发达国家,主要用代表着西方政府信用的外汇资产,充当货币锚。

相比之下,其他包括黄金在内的资产,在当代各国央行资产中的占比都很低。

有人可能问了,有很多国家,既不发达,也没有多少外汇,那怎么办呢?

不怎么办,凉拌!

几乎可以肯定的告诉你,这样的国家,其货币会和政府一样,基本没什么信用,就是每隔几年就会来一次大贬值的废纸垃圾,就是这些国家领导们掠夺该国普通人财富的过滤器!

相比之下,股票或者股票ETF,传统以来就是风险资产的代表,通常是不可能进入到央行资产负债表的。

但是,2008年全球金融危机之后,作为全球主要央行之一,日本却开创了把股票ETF纳入资产组合的先河,并且这种“印钞买股票”的政策,从2010年一直实施到现在……

这是怎么回事呢?

1990年代初日本泡沫经济破裂之后,日本经济很快就陷入到了漫长的通缩阶段。

此前20年里,因为信用货币可以由央行和政府自由控制闸门,国际上人们通常认为,通货紧缩很难在当代经济中持续下去,但是,日本恰恰就是这样一个反例。

如果以1999年2月日本央行采用零利率政策为起始,至2024年3月结束负利率以及利率曲线控制(YCC)政策、取消对日本股票ETF和Reits的购买为终点,日本央行实施了25年的宽松货币政策——哪怕日本央行几十年如一日的持续印钞(扩大基础货币供应),但其通缩却一直持续了30年时间。

有那么一段时间,有这样一个国家,受困于后金融危机时代的经济收缩和低速增长,国家进入新一轮的经济通缩状态,叠加人口老龄化的日趋严重,有钱人大都是老人,他们不愿买股票,宁愿不要利息存在银行,年轻人呢,一方面工作上挣钱机会大大减少,另一方面也普遍是躺平心态,日本股票市场不断失血,经历了3年多的持续阴跌,无论其指数点位还是市盈率估值,都处于历史上的低价位……

注意,注意哈,我说的是2010年的日本!

在这种情况下之下,日本央行继1999年实施0利率、2001年实施量化宽松(QE)政策后,2010年10月决定引入全面QE货币政策。将短期政策利率目标降至0至0.1%,并建立了资产购买计划,除了购买国债之外,还以固定利率提供长期资金,并购买各种金融资产,如日本政府债券(JGBs)、公司债券和交易所交易基金(ETFs),而且开始购买股票ETF。

这开创了全球主要央行印钞票买股票的先河。

不过,日本央行最初计划购买的股票ETF金额比较小,上限为4500亿日元,约合当时370亿元人民币,相比日本当时股市规模,可谓是杯水车薪,日经指数在企稳4个月之后,又陷入持续阴跌至新低。

到了2013年,日本政府加速实施经济刺激政策,央行引入质化量化宽松(QQE)政策,在该货币政策框架下,央行增加了对股指ETF的购买,央行持有的股市ETF总金额超过了2万亿日元,央行还宣布废止购入股票ETF的期限限制。

当有人质疑,日本央行为什么要进行这种大规模股票ETF购买,这是在改变整个社会关于股票买卖的风险偏好,央行委员须田美矢子这样解释说:

我们将牛牵到水边,告诉它们水的味道不错,但它们并不喝。所以,我们认为我们应该亲自喝水,向牛展示水的味道很好。

日本央行坚决的持续大规模购买股票ETF,给日本股市带来了2013年开启的新一轮上涨,到2015年年中,日经225指数相比2013年初已经上涨了超过100%,但此后,日本股票市场再度陷入横盘阶段。

2016年1月,日本央行首次实施负利率政策,并将股市ETF的年度购买新增金额上限,从3万亿日元大幅上调至6万亿日元。然而,这一次的日经指数依然经历了8个月的横盘,只有在日本通胀数据转正之后,股市才再次开始震荡上行。

2020年2月新冠疫情爆发后,日股大跌30%。日本央行宣布将股指ETF年度新增余额上限翻倍至12万亿日元,同年,在日央行一年内超过7万亿日元买入及全球股市共振下,日本股市当年大幅上涨70%以上。

2021-2022年,日央行购买脚步大幅收缩,而与此同时,日本经济疫后复苏远远落后欧美发达国家,日本股市再次陷入了横盘和下跌阶段。直到2023年,在经济通胀转好、巴菲特“代言”的效应下,日股在沉寂30多年后,再度成为全球市场的焦点,恢复持续上涨,日本央行此时才悄然停止了股票购买的行动。

换句话说,日本央行对股票ETF的购买,从2010年开始坚持了11年,较大规模购买,也从2013年一直买到了2021年持续8年。

一路购买之下,日本央行持有的股票ETF资产规模也一路增加,目前已经占到日本央行总资产规模的5%左右。

不仅如此,由于2017年-2018年期间日本央行对于股票ETF的持续购买,随着日本央行所持有的股票ETF规模持续增长,其头寸已超过海外投资者及非金融法人成为日股最主要的净买入机构。

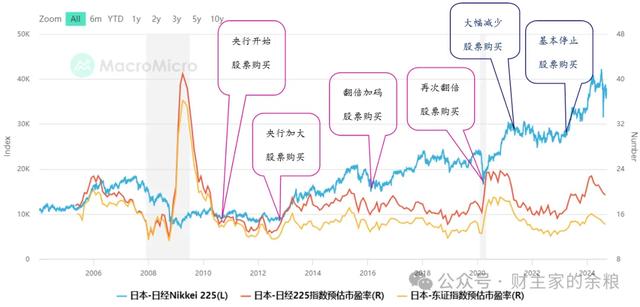

日本央行印钞票买股票的过程以及当时的日经225指数点位、当时日本股市的前瞻市盈率估值情况见下图。

观察日本央行的印钞买股票政策,可以得到一个明显的结论:

日本央行宣布购买股票或者扩大股票购买规模的时候,通常是股市经历大幅度下跌和长期低迷的时刻,同时也是股市估值处于相对低位的时候。

我们再来对比沪深300指数现在的情况——

是不是也经历了3年多的下跌,而且最近4个月又经历了大幅度的下跌,是不是也是估值处于相对非常低的位置?

不过,就像医生给病人开药一样,只谈疗效不谈剂量,那有点像耍流氓。

所以,除上面的图表之外,我还额外统计了两个数据:

日本央行每个月的股市ETF持仓规模,与东京证券交易所上市股份总市值的比值;

日本央行的月度股票ETF净购买额度,与东京证券交易所月度股票成交额的比值。

然后,将其与日经225指数进行对比,以此从微观上来观察央行的股票ETF购买额度对于股市的中短期影响。

因为昨天的微信文章莫名消逝,所以本文具体分析上,我也耍一点小流氓,发在小红圈了,同时,我还会进一步补充有关本次中国央妈“印钞买股票”更进一步的解读。