今天A股三大指数集体大涨!

上证指数大涨2.32%,逼近3400点。

深证成指大涨3.22%,创业板指大涨4.75%,

全市场超5000只个股上涨。

今天老美大选还没太多消息,财政也还没出招,就已经有资金开始抢跑,押注本周人大会议政策会超预期。

最典型的一个表现,

全市场成交量又再度突破2万亿,来到23506亿,比昨日放量6272亿。

内资主力罕见净流入190亿。

有资金在预判市场的预判,抢跑政策超预期,

还有资金在博弈老美总统大选,玩的不亦乐乎。

在大选前最后一天,A股的“大选概念股”再生变数。

连续跌停两天的“川大智胜”,今天再度大涨8.73%,

而连续上涨4天的“哈尔斯”,今天跌了2.22%。

最后的关键时刻,大A的股民还是把票投向了川普。

A股的“伟大”之处就在于,

全世界的突发黑天鹅,它都能站出来买单。

全世界的突发热点,它都能借机炒作一波。

1.0

股神已经暗示的很明显了

最近,巴菲特的伯克希尔公布了三季报。

三季度巴菲特继续大幅减持美股,共减持了361亿美元。

其中苹果减持1亿股,约200亿美元。

持有的苹果股份已经从今年年初的9.05亿股减少到3亿股,狂卖三分之二。

其次是美国银行,卖了近90亿美元。

目前老巴的现金仓位已经来到3252亿美元,创下历史新高。

这3252亿美元中,有2880亿美元都买了美债。

老巴如此清仓式减持美股,增持美债和现金,

虽然不能说明美股马上要暴跌,但至少说明一点:

在老巴看来,当前的美股并不便宜。

来看看美股最新估值情况,

纳指100,

PE是35.9倍,比历史80%的时间都要高;

PB是9.06倍,比历史上84%的时间都要高。

标普500,

PE是27.7倍,比历史上91%的时间都要高;

PB是4.95倍,比历史上90%的时间都要高。

横向对比世界主要经济体,也是遥遥领先。

其实老巴从去年下半年就开始减持美股,增持美债和现金了。

自从老巴开始减持美股以来,标普500已经涨了20%以上,纳指更是暴涨40%以上。

很多人都说:

“老巴根本不懂美国经济,完全踩空了今年以来美股大涨。”

真的是这样吗?

老巴持有全美最大的铁路运输公司,最大的房屋装配公司,最大的地产中介公司,第二大的能源公司以及数不清的各行各业的细分龙头。

活了90多年,躬身入局美国各大命脉经济行业六七十年,老巴会不懂美国经济?

反正网叔是不信的。

历史上巴菲特只有5次大规模减持美股,持有大量美债和现金。

其中有四次,美股都出现了暴跌,要么是不久后暴跌,要么是过一两年暴跌。

1、第一次,1969年5月

1969年因股市涨过头,巴菲特解散了成立了13年的合伙人企业(类似于现在的私募基金)。

而当时这家合伙公司也赚的盆满钵满,12年的时间累计创造了26倍以上的收益。

在解散一年后,道琼斯指数和标普500暴跌35%!

2、第二次,1987年股灾前

在股灾来临前,巴菲特仿佛有预知般调整了投资组合,几乎清仓了所有股票。

随后的两个月里,标普500暴跌33%,道琼斯指数暴跌36%。

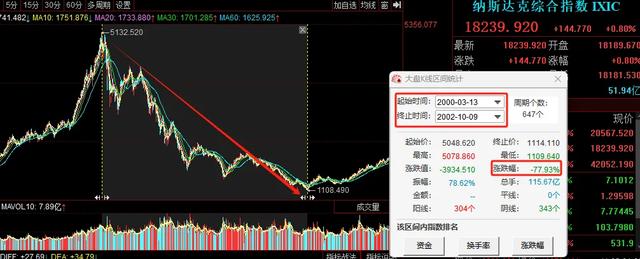

3、第三次,1999年互联网泡沫前

当年巴菲特公开看空大热的互联网股,

然后从2000年3月开始,纳斯达克一年就跌了60%以上,

两年半总共暴跌78%,走出纳指史上最大的一轮熊市。

4、第四次,2007年全球金融危机前

2007年巴菲特大幅减少美股仓位,并且在高位清仓了中石油,爆赚7倍。

在随后的一年半时间里,纳斯达克和标普500双双腰斩。

抄底成功的巴菲特也首次登上了世界首富的宝座。

5、第五次,也就是现在

从去年年底到现在,巴菲特狂卖美股,开始大量囤积现金。

旗下公司持有现金3252亿美元,再次创下公司储备历史新高。

这次会是什么样的剧情呢?

大家可以思考一下。

2.0

关键时刻要来了!

美国总统大选马上就要出结果了,目前悬念拉满。

从最新的民调结果来看,预测哈里斯领先的媒体占大部份,但都是微弱优势领先。

而特朗普占优势的博彩赔率上,胜选赔率从上周的66%掉到了54.5%。

两人势均力敌,难解难分。

目前存在的三种可能性:

1、特朗普当选

大概率会延续18年的政策,对中国进口商品大规模征税。

前段时间特朗普还喊话,若当选会对所有中国进口商品征收60%的关税,这一数字远超第一任期时期的25%。

如果真的实行,那中、美GDP大概各损失0.5%-1%。

不过今时不同往日,美国目前处于高通胀和高利率的环境,难以承担大幅征收关税所导致的通胀和利率进一步上升的后果。

而且中国近年来出口对美国的依赖持续下降,

这种“一换一”的极限操作,商人出身的特朗普大概率做不出来。

如果按照18年的关税幅度,对我们GDP的负面影响大约为0.2%-0.5%。

这种冲击力度,伤害还不算很大。

值得一提的是,在特朗普任期内,A股的表现相当“亮眼”,

主要指数都在上涨,特别是创业板指,4年内大涨73.89%。

2、哈里斯当选

哈里斯和拜登同为民主党,大概率会延续拜登政府的政策。

在贸易和产业领域,会继续强化与盟友的关系,

反对对华加征高额普遍关税,但会聚焦重点战略性领域的竞争,

例如高科技产业和先进制造业领域等,会采取更加积极的措施来限制和应对中国的竞争。

而拜登上任至今,中国股市主要指数都大幅度下跌,

除了上证指数,跌幅都超过了20%,恒生科技指数更是跌超50%。

如果没有9月24日以来的各种政策拉升,跌幅基本都超过40%。

3、推迟选举结果公布

这次美国大选被媒体认为是近年来选情最为胶着的一次。

如果最后双方在某个关键州的票数非常接近,可以申请重新计票。

那也就会导致选举结果会大大的推迟。

例如2000年美国总统大选时,小布什和戈尔因为在决定胜负的佛罗里达州上,票数非常接近,需要重新计票。

最后延迟了5周才决出胜负。

虽然是小概率事件,但如果真的发生了,我们也要有应对措施。

从投资角度看,推迟选举结果,最直接的影响就是美股。

2000年那一次,第二天美股就全线下跌,标普500在之后的20来天一路下跌,跌幅最高超过8%。

另外对美联储的降息节奏,可能也是一个重要影响因素。

对于我们而言,也是一道“难题”

原本老美那边今晚尘埃落定,我们这周人大常委会可以后发制人,灵活应对。

一旦推迟,多少会对政策决策有影响,进而引发种种连锁反应。

短期会影响市场的预期,长期可能会影响我们后续各项政策落地的节奏。

3.0

新一轮博弈才刚刚开始

其实不论谁当选总统,接下来全球博弈的核心,还是这轮降息潮下的流动性。

9月老美开启降息周期,带动全球开启新一轮降息周期,本质上是全球大放水。

在这种情况下,谁抢到的水越多,谁就越有优势。(不论是经济还是股市)

经济强劲,市场泡沫大的,需要更多流动性来“接盘”。

经济低迷,市场严重低估的,需要更多流动性来“刺激”。

如何才能吸引全球资金流入?

无非三点:

1、经济基本面优秀、企业业绩持续好转。

2、有汇率优势、比起大多数货币更加保值。

3、政策端给力、对外来资本支持力度较大。

同等条件下,自然估值越低越有吸引力。

所以,接下来,各个国家的政策博弈,大概率也会围绕这三点展开。

有心的朋友应该不难发现,我们在这三点上都下足了功夫。

先是基本面端,近一个多月各种重磅的政策持续发力,财爸**万亿增量资金已经在路上。

再是汇率这边,央妈跟在老美后面行动,让人民币汇率保持基本稳定。

最后是政策端,最近也放宽了外国投资者的资产要求。

当前我们的优势在于:

1、市场估值足够低

当下我们的股市,无论是A股和港股,估值都足够低。

具体看核心赛道的情况,即便经历了9月24日以来的一波大涨,

大部分都还未脱离低估区间。

横向对比全世界,A股和港股无疑都是最具性价比的市场。

不论是PE还是PB,都远远低于全球主要资本市场。

2、政策空间足够大

目前央妈的杠杆率非常低,只有24.6%,加杠杆的空间不是一般大。

从近期财政部召开的各种发布会和发言来看,中央加杠杆的决心母庸置疑。

有了态度,随着后续政策持续发力,经济基本面多少会有所反应。

3、汇率端随着老美降息,人民币汇率已经稳住,并且持续回升

最近人民币汇率迎来显著上涨,离岸和在岸人民币兑美元汇率双双升破7.1关口。

外部受到老美降息开启降息周期的影响,有助于资金回流。

内部因素来看,近期国内利好政策不断出台,改善了市场预期,让国内外投资者都产生了极大的关注度,带动资金不断涌入。

劣势在于:

基本面还没看到明确反转的迹象。

虽然个别行业已经出现反转迹象,比如互联网、半导体。但大多数行业依旧低迷。

基本面能不能反转,很大程度上取决于财政增量政策给不给力。

所以接下来,财政刺激的力度就非常关键。

财政政策给力,基本面改善,叠加我们极低的估值,就有机会迎来大牛市。

财政政策不给力,基本面拉胯,这波可能就平平无奇下去了。

投资本质上就是一个赔率和概率游戏。

我们能做的,就是尽可能把握好大方向,在赔率和胜率高的时候出手。

在网叔自己看来,当前的A股和港股,不论是赔率还是概率都是比较高的。

接下来,网叔会保持节奏,在低估耐心布局优质资产。