本文由无冕财经(wumiancaijing)原创发布

作者:杨一轩

编辑:陈涧

设计:岚昇

老牌券商海通证券,进入多事之秋。

8月28日晚间,据上海市纪委监委发布消息,海通证券原副总经理姜诚君涉嫌严重违纪违法,目前正接受上海市纪委监委纪律审查和监察调查。

当日下午,据中央纪委国家监委网站披露,外逃职务犯罪嫌疑人姜诚君在境外落网并被遣返回国。

▲图片截自中央纪委国家监委网站。

一个月前的7月31日,姜诚君才刚从海通证券辞职。当时就有传言称其“跑路”,现在算是部分得到了印证。

据财新报道,经过多方了解,姜诚君此次从云南出境,于老挝落网。据接近海通证券投行的人士称,“他应该是在7月最后一个周末跑路的”。

目前尚不清楚姜诚君被调查的具体原因,但海通证券自身已经麻烦缠身。

除了净利润同比大幅下滑势头不止,其排在行业前列的投行保荐业务负面不断,仅今年上半年,就收到至少9张来自监管的罚单。

如今随着曾经的投行“一把手”被查,海通证券的麻烦,还远未结束。

投行“一把手”悄悄外逃

姜诚君“出事”已有预兆。

一个月前的7月31日下午,有关海通证券的传闻,突然开始在金融圈流传。

传言称一位副总从云南边境“走线跑路”。还有传闻称,副总姜、并购和投行的老总,“进去了”。

当日晚间,海通证券发布公告,称董事会收到姜诚君的辞职报告,其因个人原因申请辞去公司副总经理职务,辞职后,其将不再担任公司任何职务。姜诚君的辞职报告自送达海通证券董事会之日起生效。

▲海通证券此前发布公告称姜诚君辞职。

辞职公告的发布,并未打消外界的疑虑。

毕竟,姜诚君从2000年8月开始在海通证券工作,在投行部耕耘多年,一步步往上晋升,去年6月开始担任公司副总经理。对于一位在海通证券工作24年的管理层,这份辞职公告可以说相当简洁,也堪称冷淡。

与之形成对比的是,去年12月,时任海通证券董事、董事会发展战略与ESG管理委员会委员的赵永刚辞职时,海通证券发布的公告中,用了不小的篇幅来褒扬他,认为其“勤勉尽责,恪尽职守”,为公司“做了大量卓有成效的工作”。

从这一点来看,姜诚君递交辞职报告时,可能已经知道自己将要“出事”。

据财新报道,7月下旬,姜诚君已做好相关准备。一位接近海通证券投行的人士称,“他应该是在7月最后一个周末跑路的,身边同事之前没察觉出啥异样,但是后面那周(7月最后一周)有一个他要参加的会,人没出现也就暴露了,然后没两天就正式被查了。”

而这距离姜诚君执掌投行业务,差不多才一年时间。

姜诚君自去6月30日起担任海通证券副总经理,分管大投行业务,包括并购、投行等条线。半后后,姜诚君就收到了监管罚单。

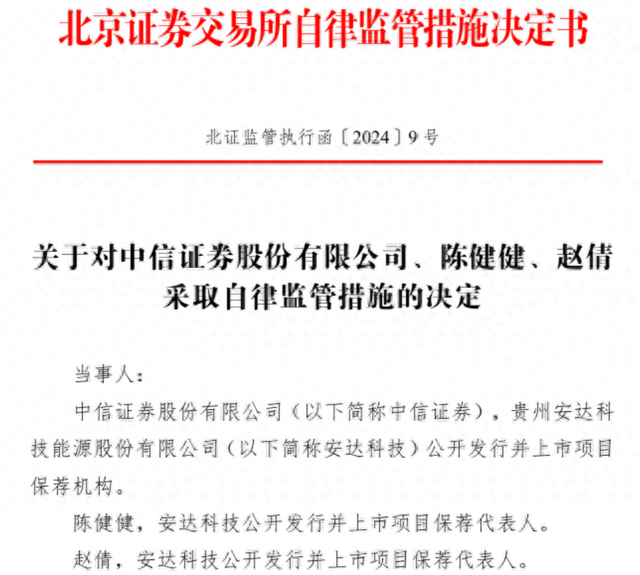

今年1月底,上交所官网公布一份对海通证券及其时任保荐业务负责人姜诚君予以监管警示的决定书,相关保荐项目的两名保荐代表人也在同日被警示。

决定书显示,上交所经现场督导发现,海通证券存在首发保荐业务履职尽责明显不到位、投行质控内核部门未识别项目重大风险,以及对尽职调查把关不审慎等缺陷。监管明确要求,“海通证券主要负责人带上有效身份证件到本所接受监管谈话”。

据第一财经报道,根据公开信息梳理,姜诚君作为首发保荐人代表,共签字过10个IPO项目,海通证券作为首发主承销商收取的承销保荐费用总计6.09亿元。

▲姜诚君签字过的IPO项目。图片来自第一财经。

值得一提是的,姜诚君去年从海通证券获得税前报酬为197.7万元,这已经是连续两年下滑。其2021年拿到的薪酬为549.7万元。

投行业务频繁领“罚单”

今年以来,资本市场监管趋严,海通证券的投行业务质量屡受外界质疑。

数据显示,今年上半年,监管对投行违规开出74张罚单,其中31家为证券公司,而海通证券收到10张,是券商中收到罚单最多的一家。

海通证券从2020年开始在科创板保荐业务上发力,不到一年后,在投行业务方面,跃升到仅次于中信证券与中信建投的头部位置。

2021年,海通证券的投行业务收入,达到巅峰期的56.6亿元,但此后开始下滑。与之相伴的,是其保荐项目存在撤否率相对较高的现象。

数据显示,2022年,海通证券撤回16家保荐项目,撤否率达11%,在头部券商中位居第一。

2023年,海通证券保荐了125个项目,撤否率为18.4%,高于其他两家头部券商的撤否率。

到了今年,据独角金融,截至7月中旬,海通证券在A股保荐的项目有60个,但已经有27单保荐项目失败。

海通证券屡屡被罚,与部分IPO保荐项目一“督”就撤有关。

2023年,上交所曾在监管函中指出,发行上市审核期间,在对惠强新材、明峰医疗、治臻股份3个项目发出《保荐业务现场督导通知书》后,实施现场督导前,海通证券均撤销了项目保荐。

而今年1月份,监管点名姜诚君,以及海通证券负责内核、质控的两位负责人,涉及的这个IPO项目,表现就更令人诧异了。

据澎湃新闻报道,2020年12月,杭州百子尖科技股份有限公司(下称“百子尖”)向科创板递交招股书,因被抽中现场检查,不久后撤回IPO申请材料。

到了2022年9月,该公司与海通证券签署辅导备案协议,相当于二次申报。但没想到的是,项目在受理阶段就被上交所现场督导,然后又主动撤回申报材料。

除了这种一查就撤外,海通证券的保荐项目中,也存在上市后发现财务造假的情况。

据监管处罚披露,2016年至2021年,上实发展财务报表存在虚假记载,合计虚增收入 47.22 亿元、虚增利润总额 6.14 亿元;2021年下半年,卓锦股份虚减营业成本2796.52万元,虚增利润总额 2705.67万元。这两家公司都是由海通证券保荐上市。

此外,还有上市后就马上业绩变脸的。

比如去年2月才在科创板上市的裕太微,2017年成立,上市前两年营收大增,从1200多万陡增至4亿多,净利润每年亏损一千多万。但上市第一年,营收下滑,亏损更是大增至1.5亿。

对海通证券而言,这个资本市场“看门人”的角色,似乎干得并不好。

业绩下滑态势难止

投行业务正在不断透支海通证券的“信誉”,但更麻烦的,是其业务下滑态势不止。

财报显示,2023年,海通证券营业收入为229.53亿元,同比下滑11.54%;归母净利润为10.08亿元,同比大降84.59%。

在其五大主营业务中,财富管理、投资银行、资产管理业务收入都有不同程度下滑,交易及机构业务为-29.24亿元,只有融资租赁业务收入出现微小增幅。

2021年,海通证券净利润曾高达137亿元,去年年报发布后,外界一片哗然。

利润大幅下滑,主要是为其境外业亏损埋单。海通证券旗下海通国际2023年亏损近73亿元,亏损的原因简单来说,就是收入下降,股票和债券投资暴雷等。

为了挽救海通国际,海通证券投入资金进行私有化退市,今年1月,海通国际退市,也给海通证券留下了巨额负担。

而私有化退市后,海通证券的这个包袱,也不能马上甩掉。

海通国际的贷款、债务等都还要继续支付利息,在市场环境未彻底好转的情况下,海通证券可能要继续承受境外业务的亏损,甚至可能还需要继续“输血”。

财报显示,今年一季度,海通证券业绩仍在下滑,其中,营收同比下降44.11%,归母净利润同比下滑62.56%。

到了上半年,据海通证券此前发布的业绩预告显示,预计归母净利润同比下滑69.53%到76%。

现在看来,海通证券的下滑,一时半会还难以止住。

已经36岁的海通证券,经历过周期波动,相比正在失去的“前三”宝座,现在更应该挽回的,可能是外界的信任。

参考资料:

1.《海通证券“黄了”27单IPO,投行“内功”还需修炼》 独角金融

2.《海通证券,风暴空前 | 棱镜》 棱镜