最近,市场出现了“高低切”现象,亏钱效应主要集中在了前期强势股——AI大票和红利。

尤其是红利,作为近一年新崛起的“概念板块”,出现了不少A字走下来的票。

陕西煤业、海澜之家等红利龙头,都在一个月内回调了20%多,中证红利的顶则提前出现在了5月22日。

不少出于股息买入红利的投资者,迅速亏掉了未来三年的股息。

笔者其实很多篇文章强调了6月份附近红利的风险,回头看,除了交易结构的拥挤外,两个重要因素施加了压力。

1) 业绩原因,已披露的上市公司中报归母净利润预计同比下滑 20%附近,其中煤炭、钢铁等上游周期行业皆下滑 30%以上,煤炭行业已披露公司总市值占比过半,代表性相对较强。

调整顺序来看,煤炭-石化有色-水电银行,也反映了二季度财报的恶化程度差别。

2) 政策原因,央行在债券市场卖债,试图拉升无风险利率。

虽然目前债券买盘汹涌,价格仍未打压下来,但是债性很强的红利,却提前反映了调整预期。

目前调整到这里,我对于红利倒是不悲观了。

下跌并不是坏事,如果通过杠杆资金硬生生拔起来,那只能是“赢得了现在,丢失了将来”。

从“茅指数”到“宁指数”,这种爆炒后N年持续阴跌的剧本,我们已经太熟悉了。

那么现在红利到了什么状态?

首先,交易结构上不拥挤了,成交额回到过去2年的中低位置,代表短线投机资金撤出了不少。

其次,之前导致股价调整的两大因素,业绩原因8月底就翻篇,政策原因price in了一部分,得看后续会不会出更重的手整治。

最后,红利在美国是长期被验证有超额的策略,如果从道琼斯工业指数中,选取过去1年股息率最高的10只股票构成组合,1975至1999年的复利回报达18%,远高于市场3%的平均水平。

我现在慢慢也理解了买红利的逻辑,会考虑择低加仓一些红利国企ETF(510720)。

这是一种悲观主义氛围下的务实,牺牲了赔率,却能留的青山在。

不是所有人都希望赚大钱,有着翻几十倍的梦想,对于风偏不高的人来说,买红利股已经是迈出了一大步,完成了银行搬家到股市的过程,对整个股市来说也是不多的增量资金。

至于为什么选红利国企ETF(510720),一个是底层资产更稳,一个是月度分红。

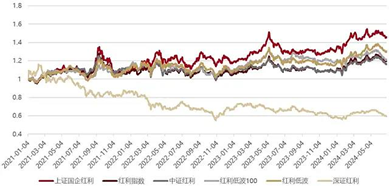

它对应的上证国有企业红利指数,不仅股息率在A股各大红利指数里名列前茅,过去三年的收益也是拔尖的。

而且它是极少数引入“月度分红”机制的基金,设立以来已经连续分了四个月红利了,并不是嘴炮。

这次分红,是每10个基金单位分红0.039元,分红比例0.41%。如果是买十万,相当于分红410元;买五十万,这次能分到现金红利2050元。

每个月自己基金账户有笔钱,从“基金份额”变成“现金份额”,有点像每个月领工资,或者从老婆那领取零花钱。

这有助于持有人养成“长期持基”的心态,毕竟这些分红,底层也来源于上市公司实实在在的经营分红,跟股价涨跌一点关系都没有。

将分红和净值一分为二,能够让我们更清晰地感受到,哪些是贝塔带来的收益,哪些是基本面带来的复利。

这才是国九条等改革措施真正想带给投资者的,那就是告诉大家“掏兜游戏”难有赢家,成为收息佬,才是很多大佬的归宿。