出于平抑风险和稳定市场预期等方面考虑,当前中概企业能盈利的尽量盈利(如快手,拼多多,爱奇艺),能回购的尽量回购(阿里,腾讯),阿里近期还发放了企业历史上首次股息,美团,快手等企业也都在进行自己的回购计划。

受宏观经济的不确定性和高企的资金成本影响(美联储加息),市场风险偏好已经相当保守,中概上述做法也为对冲风险以便自己顺利度过周期。

其中也有例外,典型如B站。市场对其评价向来极为分化:

一方面这已经是一家DAU过亿的平台,MAU也有3.4亿之多,成为同类企业的佼佼者,理论上其商业潜力是巨大的,甚至有人开始对比YouTube等平台按用户价值给B站进行估值,这也是上个牛市中B站一路高走的主要原因;

另一方面,企业在市场风格切换时又未能及时调整经营节奏,在保持用户成长时,营收增长陷入瓶颈,成长股预期被现实击得粉碎,但又不如同类企业可以快速实现盈利(如快手,拼多多可以快速削减市场费用以改善盈利),在2023年仍然是以亏损为主(尽管官方表述为亏损大幅收窄),在此背景下企业市值较之峰值不及一成。

究竟是何原因使B站梦想难以照进现实呢?于是就有了本文,核心观点:

其一,B站在2024年亏损会大幅缩减,盈利拐点大概率会在2025年;

其二,在经历游戏瓶颈,版权成本高企等问题之后,B站还是重新确立了UP主为代表的社区文化为核心竞争力,这是其未来能够盈利的前置条件;

其三,成长性和盈利对于B站很难兼顾,不如找到离自己最近的一头。

版权扩张告一段落,毛利率改善条件

中概股近期遭遇了严峻的下行压力,为将系统风险与企业个人经营问题做区分,我们整理了2023年以来B站与金龙指数在资本市场的表现,见下图

金龙指数包含了主要赴美上市的中概企业,因此可以一定程度上可以展示群体的系统性风险。自2023年以来B站股价便呈跑输大盘之势,尽管我们可以对个体企业股价的下调归因于“大环境”,如果个体大幅跑输于行业大盘,就需要深思其背后的个体风险。

在全球大放水以及中国版YouTube这一标签的刺激下,B站成长潜力备受资本市场关注,在2020年其市值超过长视频平台爱奇艺。股价涨幅与鲜明的社区特点配合,又使用户变为资本市场拥趸,甚至每当我对其成长性潜力提出不同看法后,总有粉丝关切提醒我“你一看就不懂这个平台,还是老眼光看B站”。

那么究竟是我们不懂B站还B站误判了市场呢?如开篇所言,为对冲市场的不确定风险,中概企业越发侧重于展示盈利能力,原因也比较简单:

当前的资本偏好更乐于追逐高确定性的价值股(中概成长股此时被冷落)。

又如开篇所言,一个DAU已经过亿的高活跃度平台,为何盈利之路会如此坎坷呢?B站的盈利之路为何如此坎坷呢?

一般来说平台型互联网企业具有高毛利率的特点,如短视频平台快手的毛利率在2023年Q3高达51.7%,阿里毛利率最高时曾一度接近80%,而B站毛利率则一直在20%上下徘徊,值得注意的是2023年Q3长视频平台爱奇艺毛利率已经修复到到了27%,但同期B站只有25%。

同为互联网公司,B站没有快手,阿里的毛利率表现也罢了,居然还不如长视频爱奇艺,这就很令我们吃惊了,毕竟在很长一段时间以来,市场中乐观派一直认为B站较之长视频是有先进性的:UP主贡献内容,规避了长视频版权采买的高成本,特有的社区文化又使企业获得高粘性用户。

理论又一次无法照进现实。

上图为B站成本的主要构成,占比最大的乃是收入共享和内容成本,前者为给游戏开发者,APP渠道,支付渠道,UP主和主播的分成,后者为自制和采购内容的成本摊销。

较之爱奇艺,B站虽无囤积海量版权的压力,不过为留住优质UP主,巩固其内容门槛,企业也需要在收入方面以示好,上图中虽未更加详细披露收入共享的具体构成比例,但根据直觉我们仍然可以推测出给UP主的分成乃是重要组成部分。

如在2023年Q1,彼时业内有声音传出B站在收缩创作者激励计划,UP主觅渡Dzg发布B站动态提到“B站创作激励改版,直接减少80%”,当期财报中共享收入占比便有明显减少。

彼时舆论界风传B站UP主停更潮,这自然也引起了平台的高度重视,其后重新调整政策,2023年Q2收入共享占比占比重新回到高点,UP主们躁动的心也因此被安抚,据此也可以推测出给UP主和主播的分成是共享收入成本的重要组成部分。

这也很大程度上解释同为娱乐化视频平台,B站和快手,抖音在经营方面的明显不同,其在毛利率方面更类似于爱奇艺。简单来说短视频平台有更为庞大的用户支撑,加之带货直播,商业合作等形式,短视频创作者的变现通道更多,对平台的“流量补贴”诉求也就随之下降,我们很难想象辛巴,疯狂小杨哥会在乎那些流量收入。

B站则不同,强社区化的使得内容是平台的安身立命之本,另一方面平台为UP主们提供的变现机会又相对较少,如年轻一代粉丝对“商单”的排除,不少UP主反映粉丝对其接广告非常排斥。这也可以从平台广告收入的ARPU数据中得到验证,2023年Q3快手DAU为3.9亿,广告收入达到147亿元,单季度ARPU达到38元,同期B站DAU为1.03亿,创造了16亿元的广告收入,单季度ARPU不足17元。

广告收入已经成为B站最重要的增长点,不过平台的广告价值仍然处于较低水平,我们固然可以将此理解为“潜力无限”,只是需要强调的是ARPU固然有商业潜力低估的问题,但由于平台在“拒绝贴片”广告等方面态度坚决,这使得平台的广告存量市场可能没有想象中的那么大。

此外,较之短视频平台一分钟左右的内容长度,B站视频内容相对长度较长,介于短视频和长视频之间,如果没有贴片广告也会影响广告变现效率。

当UP主们无法从平台的商业生态中获得足够收益时,就会将目光聚焦在收入分享,这也就限制了平台在此节约开支的空间。

在上图中,我们还需要注意的是“内容成本”的持续压缩。在资本市场情绪高涨的2020年,B站显然已经不拘泥于成为一家“二次元”平台,而是时刻准备着“出圈”,如购买电影电视剧版权和自制剧,平台独家播放影视剧越来越多。这一方面确实丰富了平台的内容生态,扩大了用户受众面,但另一方面从财务角度考虑则增加了内容摊销成本。

2020年之后B站的无形资产扩张曲线几乎呈直角,或许是后期企业意识到这极有可能陷入长视频的版权成本泥沼中,因此2022年之后便收缩了此业务,与之同步的乃是内容成本至此开始压缩,成为毛利率优化的主要力量。

我们从中也可以看出B站在业务方面的重新思考:

在经历一轮激进的扩张后,企业重新确立“社区性”为最核心竞争力,也就是说宁愿压缩原先热忱的版权采买成本,也要继续让利给UP主,以巩固其内容生态。

对于毛利率来说,其改善空间就需要仰仗“内容成本”,若B站可以保持保持现有策略,我们认为其在2024年毛利率有望回升至29%,虽较之同行仍然偏低,对于自己却不失为一个不错的数据。

DAU过亿,市场费用进一步收缩

平台型互联网企业关键词为“平台”,若要快速成为“平台”,除了完善的内容生态可以留住用户也需要巨额资金去“买量”,也就是通过各种广告,导流等方式提高用户活跃度,一旦用户达到一定规模,市场费用便急剧压缩,利润表就此“回血”,从拼多多到快手无不在复制这一路径。

对于B站其DAU已经突破一亿人大关,平台生态也重新回到扩大比较优势的UP主内容,这是否可成为盈利性的必要条件呢?

如前文所述,在B站快速发展之时,市场费用支出居高不下,微薄的毛利甚至不够市场费用一项,这也是企业多年来亏损的重要原因。从2022年中之后两条折线开始翻转,毛利率上升,市场费用占比下行。

前文我们已经分析了毛利率的优化空间,那么市场费用的空间又有多大呢?

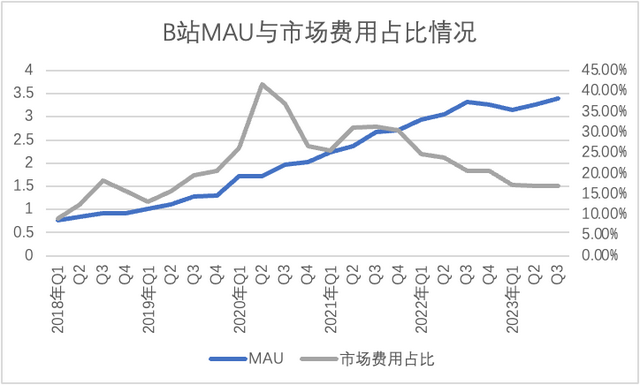

我们整理了B站市场费用占比与MAU变动情况,见下图:

自2021年Q3以来,B站市场费用就处于收缩之中(2021年Q3支出接近17亿元,2023年Q3仅有9.9亿元),其占总营收比也从巅峰时刻40%以上压缩到如今17%的水平,这与上述理论一致。

与之所对应的乃是MAU的稳步增长,换句话说作为平台型互联网B站已经到达了用户临界点,用户增长已经不需要市场费用去拉动。考虑到同类互联网企业市场费用占比多在10%以内,如果2024年B站可以参照此目标压缩市场占比,将迈出企业盈利的关键一步。

2023年B站遭遇了严峻的挑战,其中最为瞩目的当属游戏业务的挫折,管理层也表态要关停一些研发中的游戏项目,关于此市场中颇有几分担心,认为这将动摇企业的长期布局,固然一项基石业务的势弱会对整体经营带来极大的扰动,不过放在B站也未必全是负面影响:

其一,冲动立项的关停,可以使企业集中优质资源推出优质游戏,在此研发费用可能有进一步优化的空间;

其二,我们前文已经分析B站广告价值被低估,这与彼时管理层在游戏上有极大心气密不可分,当游戏无法对总营收拉动时,企业便会重新梳理原有商业模式,诸如提高广告价值,又如为UP主们提供更多的变现机会,这未必完全是坏事。

综合本文观点,我们认为B站2024年在盈利性方面将会有明显改善,全年经营性亏损率有望收缩至5%以内,2025年会迎来首次经营性盈利。

成长性和盈利性一直是互联网企业追逐的重点,所有企业无不期待可以将二者揽入财报之中,在特殊时期无法兼顾之时,企业不如选择距离自己最近的方向,给市场以确定性,希望B站2024年能在盈利性方面有更多斩获。