红利资产自年初开始受到资本市场大量关注,中证红利指数2024年1月2日至5月21日高点的累计涨跌幅接近16%,同期万得全A指数累计涨跌幅为负;但随后红利指数开始回调,截至2024年7月29日,从5月21日的高点累计下跌11.76%,跑输万得全A指数1.32%。红利资产回调且内部表现分化,主要原因还是部分红利资产业绩或股息率已不能够满足投资者对于稳定性的追求。那么下一轮的投资机会点在哪里,谁能够接替红利资产带来超额收益呢?投资者或许可以关注“扩内需”交易。

何为“扩内需”?为何“扩内需”?

根据近期的货币政策和财政政策,“扩内需”的决心已经展现。货币政策方面,央行于7月22日下调OMO、LPR,通过降息促进经济复苏。财政政策方面,国家发展改革委、财政部7月25日印发《关于加力支持大规模设备更新和消费品以旧换新的若干措施》,提出统筹安排3000亿元左右超长期特别国债资金,加力支持大规模设备更新和消费品以旧换新,从投资和消费两方面共同促进经济复苏。

此次“扩内需”的原因主要有两个:国内方面,最新经济数据下滑明显,消费和投资低迷,二季度GDP同比增速较一季度回落,完成全年GDP增速目标的压力上升;出口方面,未来六个月美国经济增长预计放缓,叠加政治局势的变动,我国出口压力增大。

“扩内需”过程中股市将如何表现?

“扩内需”与股市表现息息相关,从居民消费端、到企业业绩端、再到居民投资端,有望形成正循环。居民消费层面,降息、消费品“以旧换新”补贴等举措或将推动需求上升;到企业业绩层面,下游需求上升或带来企业基本面改善以及投资意愿上升;再到居民投资层面,企业基本面改善后员工薪酬有望提升,居民收入预期提升后,更多资金或流向股市和实体经济,从而进一步推动需求上升,正循环形成。正循环中,A股基本面和估值均存在修复空间,且当前A股估值偏低,向下空间有限。回顾过往,上一年财政支出增速上升时,当年股市通常会有行情的提升或恢复。

“扩内需”过程中什么板块值得关注?

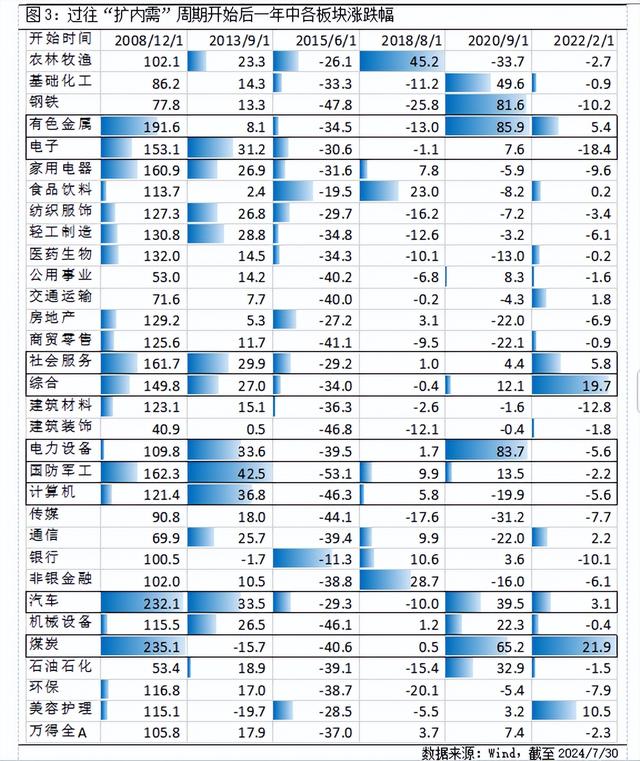

此次“扩内需”过程中有三种类型的板块值得关注:(1)财政政策定向支持的板块,如家用电器、汽车、交通运输等,逻辑是政策资金支持;(2)顺周期板块,如有色金属、煤炭、社会服务等,逻辑是宏观经济改善;(3)具备产业逻辑的成长板块,如电子、电力设备等,逻辑是风险偏好提升。依据对过往“扩内需”周期(财政支出增速上行、货币政策宽松)的回顾,这些板块在“周期”开始后的一年中普遍有较高的超额收益。

投资有风险,基金投资需谨慎。

在投资前请投资者认真阅读《基金合同》《招募说明书》等法律文件。基金净值可能低于初始面值,有可能出现亏损.基金管理人承诺以诚实守信、勤勉尽责的原则管理和运用基金资产,但不保证一定盈利, 也不保证最低收益.过往业绩及其净值高低并不预示未来业绩表现。其他基金的业绩不构成对本基金业绩表现的保证。

以上信息仅供参考,如需购买相关基金产品,请您关注投资者适当性管理相关规定、提前做好风险测评,并根据您自身的风险承受能力购买与之相匹配的风险等级的基金产品。