沉寂许久的面板行业曝出百亿收购案,这次的主角分别是李东生麾下的TCL科技和韩国厂商LG。

9月底,TCL科技发布公告,公司通过控股子公司TCL华星收购收购韩国厂商LG在中国运营的乐金显示(中国)有限公司80%股权及乐金显示(广州)有限公司100%股权,交易价格为108亿元。

乐金显示(中国)有限公司是LG Display设立于中国的8.5代大型液晶面板厂,主要产品为电视及商显大尺寸液晶面板产品,设计月产能为180千片大板;乐金显示(广州)有限公司为模组工厂,主要产品为液晶显示模组,设计月产能为230万台。

简言之,TCL科技以108亿元的代价新增了一家大尺寸LCD面板厂和一家显示模组工厂。

近年来,LCD液晶显示行业总体呈现出“中进韩退”的态势。曾经占据优势的韩系、日系厂商逐步退出LCD市场,大陆和台湾企业成为行业主导,其中大陆厂商的市场份额遥遥领先。

通过此次收购,华星光电的产能进一步向另一家显示巨头京东方接近,面板行业“双雄”格局得以巩固。

华星光电异军突起

华星光电异军突起TCL涉入面板行业不算早。

2009年,TCL集团联合深圳市政府成立华星光电,开始规划建设中国大陆首条8.5代液晶面板产线,华星光电的主要班底来自台湾的面板大厂。

TCL决心进入显示行业有其内在的产业逻辑。在家电行业有一个现象,黑电巨头的毛利率远远低于白电巨头,原因在于对产业链的关键环节掌控力度不一样。

比如,空调、冰箱的核心零部件压缩机中国企业早就能够自己生产制造,并且白电大厂基本都有自己的配套企业;而黑电企业的芯片、屏幕则往往需要向外部采购,这就导致在智能电视成为主流产品之前,很多黑电企业被理解为组装企业,利润微薄。

白电的核心零部件早已国产化的时候,“缺芯少屏”一度困扰中国电视行业。由于缺少话语权,中国台湾、韩国面板大厂结成价格同盟,哄抬价格,国内电视企业损失惨重。

2008年金融危机时期,大陆商务部召集“面板采购团”赴台采购40亿美元的面板,但台湾面板厂商却再次联合三星和LG哄抬价格,把面板优先出售给三星和LG,再共同加价卖给大陆的彩电企业,这让当年大陆彩电企业的面板成本增加了40%。

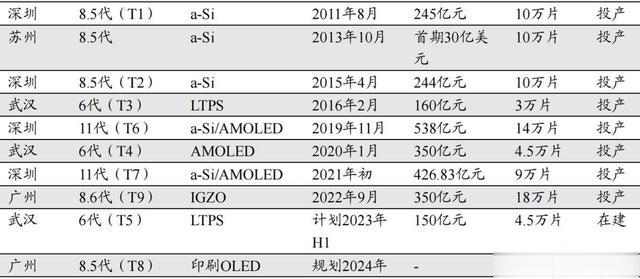

华星光电正是在这样的背景下成立的。经过10余年的发展,华星光电目前已经拥有9条面板产线,t1、t2、t6、t7、t10产线主要负责大尺寸面板生产,t3、t4、t5产线聚焦中小尺寸和柔性面板,t9产线则兼顾中尺寸和商业显示面板;另外,华星光电广州8.5代印刷OLED产线t8仍在建设中,规划2024年量产。

如果算上此次收购的LG广州厂,华星光电的面板产线总数将达到11条。

华星光电面板产线情况

洛图科技数据显示,液晶电视面板市场,2023年中国大陆系面板厂商合计市场份额达68.7%,较2022年的66.9%上升了1.8个百分点,日韩系则随着产线的逐步退出,市场份额从2022年的15.4%进一步下降至2023年的10.8%。

中国大陆用了几十年的时间逐步掌握了面板产业的话语权。其中,华星光电是成长最快的公司。

而即便中国大陆已经成为全球显示面板的主要供应地,华星光电仍未停下扩张脚步。过去三年,华星光电贡献了最多的产能增量。2020-2023年,华星光电新增4条产线,以设计产能计算,新增36万片/月。

2023年TCL科技半导体显示业务收入为836.55亿元,较2020年增长78.88%;2023年销售显示面板2910万平方米,较2020年增长82.27%。

另一家面板巨头京东方,2023年显示器件业务较3年前增长11.43%;2023年面板销售量较3年前增长40.87%。

华星光电的增速明显快于京东方,产生的结果是华星光电的产能大幅接近京东方,华星光电2020年面板销售量仅为京东方的51.82%,3年后的2023年则达到了后者的67.05%。

数据显示,2023年TCL华星电视面板出货市占率全球第二,55吋和75吋电视面板市占率全球第一。同时,TCL华星LTPS笔电市占第二,LTPS平板市占第一;MNT市占率全球第三,其中电竞市占率全球第一。

可以说,过去15年,华星光电是全球显示行业最大的变量。华星光电产能扩张道路上,除了自建产线外,抓住日韩退出的机遇并购对方产能也是重要方式。

2020年,TCL科技以约10.8亿美元对价获得苏州三星电子液晶显示科技有限公司60%的股权以及苏州三星显示有限公司100%的股权,对苏州三星面板厂的股权由原来的10%提升至70%。

同年,TCL科技又宣布向日本显示面板公司JOLED投资300亿日元。

4年后的今天,TCL再次大手笔收购LG在华工厂。可以说,这一轮日韩面板产能退出,华星光电是最大的受益者。

李东生的资本棋盘实际上,TCL的发展壮大,资本势能功不可没。

从早期的管理层MBO,李东生成功拿到TCL的控制权;到收购国际彩电巨头,成功进军海外市场;再到从天津国资手中收购以光伏及硅材料为主业的中环,把半导体业务“装”进A股上市公司主体……TCL的每一步跨越都伴随着资本运作。

2018年,TCL进行了公司历史上最重要的一次变革,开展了从多元化转为专业化经营的战略重组,明确了聚焦于高科技、资本密集、长周期的科技产业发展策略。

其中,一个关键动作是TCL集团以47.6亿元的价格将终端业务打包出售给TCL实业控股(广东)有限公司,保留半导体显示和材料业务、产业金融和投资及创投业务。

2020年,TCL从天津国资手中拿下中环的控制权,进军新能源光伏及其他硅材料领域。此外,TCL集团正式更名为“TCL科技”,其A股上市公司的主体业务从家电终端变成了半导体显示、新能源光伏及其他硅材料领域。

与收购中环几乎同一时期,TCL还依托TCL家电集团在二级市场“暴力”举牌奥马电器,后者是重要的冰箱生产厂商,连续多年蝉联中国冰箱出口冠军。在一系列运作之后,TCL成功拿到奥马冰箱的控制权并将公司更名为“TCL智家”。

据不完全统计,李东生麾下的TCL系目前已经拥有TCL科技、TCL中环、TCL智家、TCL电子、华显光电5家上市公司。

其中,TCL科技主要涵盖华星光电、中环的半导体及光伏业务,TCL智家承载白电业务,TCL电子承载黑电业务,华显光电则是华星光电的成员公司,主要从事包括液晶显示器模组及薄膜晶体管液晶显示屏等平板显示产品的制造与销售。

纵横捭阖下亦有隐忧经过2018年后的一系列资本运作,TCL的经营架构更加清晰,相关动作确实起到了盘活资产的作用。

但是,近年来的资本运作也并非一帆风顺。

TCL巨额投资JOLED仅仅3年,后者就申请启动破产保护,并关闭两家工厂,解雇约280名员工。2022、2023年,TCL科技连续对JOLED计提长期股权投资减值准备,目前共计提了4.38亿元的减值准备。

TCL中环近年来的经营情况亦不乐观。TCL入主后,中环公司经历了2年的高速增长,2023年公司营业收入、归母净利润双双下滑。今年上半年,TCL中环实现营业收入162.13亿元,同比下滑53.54%;上半年归母净亏损30.64亿元,由盈转亏。

目前,TCL科技的资产负债率为63.84%,较京东方高出11个百分点。此外,目前TCL科技尚有105亿元的商誉“趴”在账上,这些商誉主要为过往溢价收购所形成。

最近3年多,TCL科技的资产减值损失持续扩大,2023年计提了48.14亿元,为近20年新高;今年上半年计提20.6亿元资产减值损失,略低于去年同期。

不过,截至今年6月底,TCL科技账上有190多亿元现金,加上流动性较强的交易性金融资产,随时可动用的现金接近450亿元。

面板行业呈现典型的周期特性,随着产能逐步向京东方、华星光电等头部企业集中后,周期性略有减弱。万联证券的研究认为,2023年以来,面板大厂的经营理念由之前的“生产导向、满产满销”转向“市场导向、以销定产”,在终端市场需求并不旺盛的基本面下,大尺寸电视的面板价格稳中有升,波动率大幅变小,驱动面板行业周期性减弱。

总体而言,当下仍处于LCD面板的下行周期。逆周期投资已经被韩国半导体产业和中国显示产业证明是成功的策略,过去10年正是不惜代价持续加大产能投入才有了华星光电的异军突起。

而在整个黑电行业,TCL通过向产业链上游渗透保持了强大的竞争力,部分传统黑电巨头掉队的同时,TCL仍然取得了不错的成绩。根据Counterpoint Research和DSCC联合发布的全球电视追踪报告,2024年第二季度全球电视出货量方面,TCL以11%的市场份额位居第二,仅次于三星。

TCL在全球电视市场占据一席之地,离不开华星光电的助力。通过收购LG在华面板产能,华星光电的产能规模进一步扩大,李东生的逆周期经营理念还在继续实践。

文章内容和观点仅供参考,不构成投资建议。投资有风险,决策需谨慎。