4月PMI维持在荣枯线上,略有回落,但好于季节性均值。出口带动生产加快,成为主要支撑。但内需偏弱,房地产仍是拖累,服务业走弱,需政策积极发力。总的看,外需比内需强,供给比需求强,所以应扩大需求,尤其内需。4月政治局会议召开,明确政策总基调“靠前发力”、“避免前紧后松”,房地产“消化存量”;决定7月召开二十届三中全会,“以经济体制改革为牵引”。5月海外经济预计依旧处于强势,国内政策频出,刺激国内投资环境,5月国内PMI有望继续维持在荣枯线上。

目前宏观情绪有所消退,基本面供应过剩压制下镍价重新回落,但精炼镍成本支撑仍在,部分利多消息仍悬而未决,镍价下跌幅度亦有限,预计短期维持相对高位震荡运行。

虽然一季度镍铁供应相比钢厂需求过剩大约3万吨,但4-5月中国和印尼镍铁环比增量有限,而4-5月不锈钢维持高排产,使得镍铁过剩转为紧平衡,对国内镍铁价格形成支撑。因此预计5月镍铁价格将继续高位运行,降价空间有限。

4月钢招上涨500元达到9000元/50基吨,使得国内铁厂盈利,产量明显增加;在进口量维持高位的情况下,铬铁整体处于过剩的局面,因此4月高碳铬铁现货价格出现了先涨后跌的走势。4月中旬以后,由于焦炭和铬矿价格上涨,以及内蒙电费的上调,工厂的生产成本也随之抬高。5月钢招价格未下调而以平盘出价,使得铁厂利润空间仍存,高碳铬铁总产量或将继续保持增势,以此满足5月钢厂高排产。预计5月高碳铬铁价格运行相对平稳。

4月初,钢厂、托盘公司、期现公司等在手库存太高,而流通环节贸易商、加工商库存不高,终端下游库存偏低,库存的结构问题使得资金盘有强烈的炒涨的想法(便于库存向下转移),同时钢厂也有较强的配合挺价的意愿(拉涨出货)。随着宏观氛围转好,4月资金盘和钢厂相互支撑拉涨不锈钢期现货价格。截至4月底,民营钢厂304冷轧上涨700元/吨至13800元/吨,国有或合资钢厂304冷轧上涨650元/吨至14700-14750元/吨,304热轧上涨700元/吨至13600元/吨,201J1冷轧不锈钢价格上涨350元/吨至8950元/吨,不过430冷轧不锈钢价格下跌50元/吨至8050元/吨。

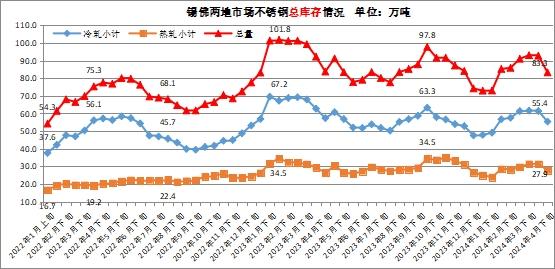

今年一季度不锈钢供应充足,国内不锈钢粗钢产量为878.0万吨,同比增加69.3万吨,增幅8.6%。印尼产量为131.3万吨,同比增加34万吨,增幅34.9%,全部为300系。目前来看,预计4月国内钢厂产量环比3月仅减少6万吨至332万吨,同比增加42.6万吨;印尼钢厂产量36.5万吨,环比减少5.2万吨,同比减少1.4万吨;意味着4月不锈钢供应压力依旧不减。5月国内钢厂排产345.1万吨,创历史新高,环比增加13.1万吨,同比增加30.4万吨;印尼钢厂排产40.0万吨,环比增加3.5万吨,同比增加4万吨,意味着5月不锈钢供应极其充足。

今年一季度不锈钢消费一般,仅仅是买方按需采购为主,市场投机需求和补库需求迟迟观望不入场集中采购,中间蓄水池流通环节基本被卖方资源全部填满,社库和钢厂库存持续处于高位。4月资金盘和钢厂相互支撑拉涨不锈钢期现货价格,刺激部分投机需求和补库需求入场采购,社库和钢厂库存出现下降,部分滞留资源实现从上到下传导,国内不锈钢表观消费量实现较高水平。从目前来看,5月国内不锈钢表观消费量虽仍有望处于较高水平,但相比5月供应极其充足,大概率供多需少仍将是行业基本面主基调。

综上所述,5月不锈钢资金盘和钢厂是否持续拉涨并不明朗。因为当前库存结构仅部分完成向下转移,有继续拉涨的需求;同时,当前宏观面仍有炒作拉涨的话题;但当前的价格高位已经使得风险陡增,对下游备货心态有一定影响,市场逐渐谨慎。拨开云雾见产业基本面,原料端价格受到不锈钢价格提振,钢厂生产有一定利润空间,5月排产创历史新高,供应极其充足,终端需求增量跟不上供应增量脚步,供需矛盾问题仍然存在。预计5月不锈钢价格走势或将震荡前行。(兰格钢铁)