今天继续讲一家北交所的公司,深耕液压油缸领域,同时布局油气弹簧,开拓电动缸+丝杠产品,收入第二成长曲线打开,他就是万通液压(830839)

山东万通液压股份有限公司创建于2004年6月,是集研发、生产、销售、服务于一体的国内中高压油缸供应商。实际控制人为王万法,股权结构稳定且集中。

王万法与孔祥娥是夫妻关系,王刚是他们的儿子,王梦君是他们的女儿,儿子是董事,女儿是董秘,一个80,一个87,参考市值分别是2个亿和1.3亿,这都是别人家的儿子和女儿。

01

ROE首次齐平恒立液压

恒立液压是中国液压油缸制造的王者,最近三年的ROE一直下滑,在24年Q3已经回到11.8%。

而万通液压的ROE在24年Q3已经略微超过恒立液压,达到12.9%。

这不能说万通液压有多优秀,而是说明行业整体下滑。

不过有意思的是,万通液压的ROE一直比较稳定,维持在12-15之间,前期似乎是有点不思进取,后面奋起直追,真实情况如何?我们细细看来。

02

营收穿越周期,逐年上升,,净利润起伏较大,最近三年增幅30%

公司在2021年以前每年维持营收在3个亿左右的营收,看着比较佛系,有点不思进取。

20年11月份上市之后,从21年开始营收开始加速,22年增幅50%,23年同比增长33%。

根据公司的24年Q3的报告,营收4.43亿,净利润0.75亿,净利润同比增长30.71%。

为何在Q3出现了不增收但增利的情况。

这个基本属于产品结构的问题。这个下段再分析。

03

前五大客户比较集中,占比60%以上

公司的前五大客户都比较集中,占比60%以上,其中单一客户最大的是郑煤机,占公司比重的从21年的25%,到23年的37%,呈现了越来越高的比重,23年营收同比增长55%。

大客户营收大增,提高了整体公司的增速。

其他的大客户在22年和23年也比较集中,比如三一集团,23年营收同比基本翻倍。

占比较小的宏昌专用车和山东能源集团营收增速也比较稳定。

在供应商方面,郑煤机也体现了类似的权重变化,郑煤机的比重从21年的18.5%,到23年的额20.76%,占比逐步提升,但没有达到很大的地步,显示在供应的渠道比较有把控力。

04

主营产品结构变化,从自卸车专用油缸到机械备用油缸

公司上市的时候营收主体是自卸车专用油缸,21年营收1.41亿,占到营收比例的42%,此后占比一直下降,23年营收占比只到16%,营收只有1.1亿。

公司营收占比比较大的还是机械备用油缸,21年的营收1.66亿,营收占比49.59,此后比重年年上升23年营收4.76亿,营收占比71.17%,已经成为公司的主要收入来源。

从毛利率看,机械备用油缸的毛利率有所下降,自卸车油缸的毛利率有所上升,2者的毛利率均维持在22%左右。

2022年中两者的毛利率均曾经下滑过6个点,之后逐步回升。

自卸车专用油缸:

自卸车是指通过液压或机械举升而自行卸载货物的车辆,由汽车底盘、液压举升系统、取力装置和货箱等部件组成。在土木工程中,常同挖掘机、装载机、带式运输机等设备联合作业,构成建筑工程材料的装、运、卸生产线。自卸车专用油缸主要用于自卸车的液压举升系统,可以将液压能转换成机械能,是自卸车的主要配件之一。

机械装备用油缸:

机械装备用油缸主要为非标准油缸,其产品结构型式、性能需求各异,定制化程度较高,无法进行标准化生产。通过不断对新产品的研发、工艺的优化,以及生产经验的积累,目前公司的机械装备油缸产品已实现三大领域的覆盖。

机械装备用缸对应能源采掘设备,万通液压在煤炭采掘设备领域深耕多年,实现了国内煤机行业用液压油缸产品主要型号的全面覆盖,并开发出适配智能化电液控制采掘装备的高端油缸、应用于环保液压支架的纯水液压缸等新产品。

那么随着国内煤炭开采的下滑,会不会对公司现有的产品营收有影响?

至少现在看不到,或者我们更多的可以从郑煤机的营收增速参考,过去5年营收增速也体现了较大的确定性,只是在24年Q3增速有所放缓。

同时我们参考我国的煤炭开采和洗选业固定资产24年Q2增速在13%左右,Q3在7%左右。

同比而言,公司资Q3的营收增速也出现了首次下滑。

05、

第二增长曲线的开拓:油气弹簧

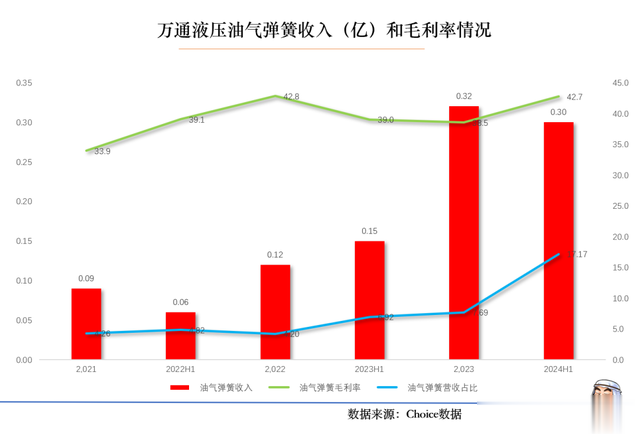

公司从2021年开始,就开始了业务第二增长曲线的开拓:油气弹簧。

油气弹簧因其非线性刚度、结构紧凑、可调车姿等优点,在特种车辆、工程车辆、高档小轿车等汽车产业中应用广泛。

与传统的空气弹簧相比:

空气弹簧额定工作压力一般在 0.4-0.8MPa,爆破压力一般小于2MPa,油气弹簧额定工作压力一般在 6-10MPa,爆破压力超过 40MPa。在相同重量载荷下,油气弹簧体积大概是空气弹簧的 1/4-1/8 左右,在车辆重载、路况较差、压力冲击比较大时,空气弹簧会有爆破风险,油气弹簧安全系数较高。另外,空气弹簧需要配备专门的减震元件,而油气弹簧兼具减震功能。

公司的油气弹簧营收从2021年不到900万,上升到23年的3200万,增幅250%,复合增长率89.55%。23年的营收占比也达到7.69%,在24年中报,实现收入5,229.35 万元,已超过 2023 年全年收入,同比增长 119.00%,营收占比已经达到17.17%,逐年成为公司新的增长动力。

从毛利率看,油气弹簧的毛利率也比较稳定,一直维持在40%左右,甚至24年年中毛利率达到42.7%。

06

自我革命,布局电动缸及丝杠产品

随着电动化技术的发展,电动缸的需求呈现持续增长态势。

电动缸作为一种多元件、多技术集成,采用机械结构的传动部件,是液压缸和气动缸的技术升级产品。

其中,电动缸与液压油缸相比,具有精度高、污染小、能效高等优势,可以广泛应用于工业自动化、精密机床、汽车、机器人、新能源、工程机械等领域。

在我国制造业向高端化、自动化、智能化转型的趋势下,工业自动化、国产精密机床、机器人等领域得到迅速发展,对电动缸的需求呈现持续增长态势。

截至目前,公司已配合 JG 院所完成部分 J 用电动缸产品的研发、试制及小批量生产、销售,在电动缸方面有一定的技术及工艺积累,并具备一定的技术领先性。

其实今年看柳工和杭叉集团的表现,除了出海以外,电动化的改造也是传统设备制造业增速较大的原因。

目前,公司的电动缸产品已实现销售,主要应用在军工领域。未来在巩固主营液压产品业务外,电动缸业务的快速发展,应用场景增多,将进一步提升公司增长空间。

07、

军工资质,订单逐渐放出

万通液压拥有A类军工承制认证资格,具备军工自主科研能力。

公司当前承接的军工项目包括国防液电集成系统、GF国防装备立式发射系统、国防车载电驱动快速起竖液压集成系统等多个项目。军品应用领域包括火箭军战略战术武器装备、陆军突击保障装备、空军地勤、海军陆战、水陆两栖武器装备、军用通信指挥装备、特种装备运输等。

随着国内军工订单的开放,预计四季度会有正反馈。

08、

出海,出海,出海

公司在23年之前出海一直较为保守,营收每年不到5000万。从24年开始,公司逐步走出国门。

目前公司产品主要销往北美、南美、中东以及东欧等地区, 2024 年上半年,公司境外收入同比增长 62.04%。

公司两个核心产品自卸车专用油缸及机械装备用缸境外均取得进展,其中机械装备用缸已经获得东欧主机厂严格的质量及市场验证。

据公司的专利产品,有开发适应极寒工况(低于零下 37度)的精装重载油气弹簧。

09、

研发人数大增

2023 年度,公司总人数同比增加 10.63%,新增扩充人员主要为研发人员和生产人员。其中,研发人员人数同比增加 19.35%,引进了流体传动与控制、机电液一体化技术、液压工程等专业技术人才多名,包括多名业内专业博士及硕士,并在西安市设立研发分部,开展相关技术人才团队建设及项目研发工作。此外公司在24年还获批设立国家级博士后科研工作站。

公司取得了高新技术企业证书,获得国家级专精特新“小巨人”企业,获评山东省“十强”产业集群领军企业,山东省制造业单项冠军企业、“山东省先进中小企业”荣誉称号。

公司研发费用同比增长 23.41%,拥有专利 43 项,核心竞争力持续增强。

不过公司的研发费率为4%,相比恒力液压比例还有一段差距。

10、

负债率低,经营现金流良好

2024 年上半年,公司经营活动产生的现金流量净额为 7290.49 万元,同比增长 115.24%,现金流量状况良好,24年Q3为9245万。

公司的负债率较低一直在23%左右。

11、

持续分红,分红比例高

公司持续派发现金红利,累计现金分红 9,499.69 万元(含现金回购),占最近三年年均归属于上市公司股东的净利润比例为153.76%。参考公司 2024 年半年度报告发布当日收盘价计算公司股息率为 4.21%。

小结

公司在上市之后走上了加速发展的道路,从传统自卸车专用油缸到机械备用油缸,大的客户比较稳定,同时公司积极开发了油气弹簧和电动缸及丝杠产品,已经打开了第二增长曲线,预计JG订单的下放和海外市场的开拓,将为公司带来更多的业务增长。