作为一家知名中概企业,市场对京东研究是非常之深的,关于其之前的市值收缩,主要有以下看法:

1)作为消费升级时代的既得利益者,就不太符合当前宏观背景需求,2022年之后自营电商的天花板越发明显,2023年甚至一度出现了负增长,京东的“运势”确实不太好;

2)带货直播异军突起之后,突然打乱了老牌货架电商的成长轨迹,尤其在下沉市场京东更是深受其扰。

宏观经济的大环境与电商行业的小气候结合,干扰了京东的既定成长路线,也有媒体披露徐雷和刘强东在企业战略方面也是存在分歧的。

2023年Q4财报公布之后,京东股价大涨16%,市场情绪一度亢奋起来,有声音开始认为企业已经熬过了拐点,这又当如何理解呢?

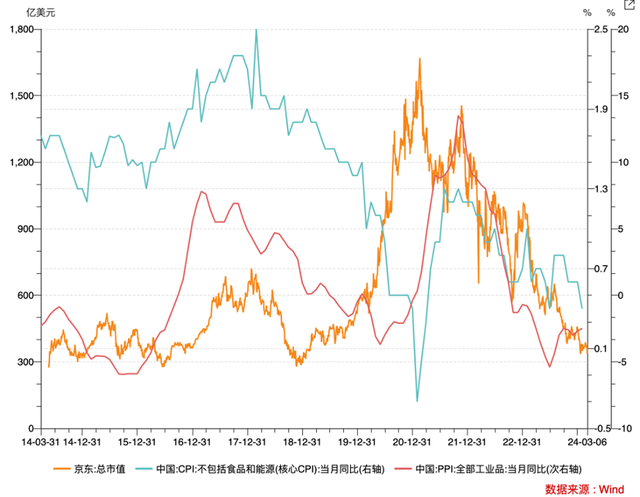

本文核心观点:其一,京东市值与CPI,PPI以及家电换新等指标和政策密切相关,财报之后股价的上涨更多是来自这些“被动因素”;

其二,截至目前,京东低价策略仍是平台让利去推动,商家和用户是否具有主动参与的主观能动性仍需要观察;

其三,2023年京东运势一般,2024整体要好一些,但也不能轻言战略目标实现。

宏观政策推动“被动红利”

2023年Q4财报,整体上要超出市场预期,如总收入超出彭博预测的2%,调整后摊薄每股盈利5.3元,也要高于彭博一致预测的4.56元。

只是需要说明的是,基本面的惊喜并不足以给予股票16%的单日暴涨,经过分析我们认为主要原因为:其一,宏观环境预期改善拉动;

当我们对比核心CPI,PPI以及京东市值走势时,会发现三条折线高度的一致性。与“消费降级”类企业不同,有着强购物体验的京东具有极高的品牌溢价能力,尤其在“消费升级”之时,用户是可以为更好的体验而倾向于在京东支付更高的价格,此时整个社会经济活跃,物价上行(需求旺盛),京东就成了最大赢家。

一旦市场趋向于收缩,用户行为越发保守,体验权重让位于价格因素,此时京东就难以获得市场青睐,诸如2018年,彼时宏观经济的收缩对京东影响乃是相当之大的。

我们亦知道当下市场需求仍相当疲软,CPI表现比较低迷(需求不足),若按照“消费升级”历史去判断京东,“看多”因素比较少,但若以“消费降级”重新定位则又缺乏更多的证据支撑。

不过上述情况极有可能在2024年得到修正,央行行长近期曾表示“把维护价格稳定、推动价格温和回升作为货币政策的重要考量”且“后续仍有降准空间”。

2023年中美息差扩大人民币面临较大的贬值压力,于是央行利用货币政策拉动社会需求的空间被压缩,如今美国加息接近尾声,我国可以充分利用货币政策去拉动总需求。

如果推动价格回升作为央行制定货币政策的出发点,加之又有足够的政策空间,2024年PPI和CPI应该是会走出低谷的,其传导机制如下:

央行通过降息和降准,降低社会资金使用成本,以带动社会总需求,当总需求增长幅度大于生产企业供给时,社会物价便开始上涨,届时CPI、PPI以及京东大概率均会走出低谷。

近期国家审议通过了《推动大规模设备更新和消费品以旧换新行动方案》,并强调积极开展汽车、家电等消费品以旧换新,形成更新换代规模效应,与上述货币政策结合,会进一步推动社会需求,京东又是家电的重要销售渠道,大环境的扭转又与个体企业相碰,在资本市场产生了积极效果。

其二,京东的股息和回购政策带动;

在2023年Q4财报中,京东公布了30亿美元的新的股票回购计划,且每ADS发放0.76美元股息,股息率超过3%。

在此之前中概企业并没有很好的股息文化,在产业尚处于快速增长时,企业可以通过丰厚的经营利润进行二次扩张,以此为投资者带来更好的回报,如收并购和资本性支出在此阶段都是非常之高的,一些企业由此从单一形态进化为跨业经营巨无霸。

2021年之后,受多重因素影响,中概企业在资本市场受到严重下挫压力,且宏观经济的因素又降低了投资新业务的回报率。高回报备选业务减少,过高的资金又会影响ROE效率(资金使用率过低会拉低资产周转速度),无论出于改善经营效率抑或是稳定资本市场信心,都需要企业健全股息和回购文化。

2020年3月京东通过了20亿美元的回购计划,2021年12月又将该计划扩张为30亿美元,截至2023年末共使用了15亿美元的回购额度。此次又重新确定了未来三年30亿美元的回购额度,前后共计45亿美元。

对于投资者而言,股息和回购计划自然是个非常大的利好:

1)股息政策有利于改善投资者的现金回报,可以吸引长期投资者的关注,而回购计划的扩张又是管理层对当前市值不满最好的体现(企业亲自下场回购以稳定市值),可以改善当前京东投资者的信心;

2)如前文所言,在行业快速增长进程中,企业亟需资金进行扩张,因此之前企业在股息政策方面异常保守,此时京东开始以现金方式回馈市场,言外之意,京东也已经告别了业务扩张期,经营也将更加审慎,股息和回购政策更预示着经营理念的全面调整。

低价策略仍在第一阶段

如果说上述是京东的“被动红利”,接下来我们就从经营基本面判断京东是否具有“主动红利”,毕竟政策性红利总有时效性,企业的可持续经营才是度过周期的最佳手段。

2023年京东重新开启“价格战”,重新祭起“百亿补贴”和“九块九包邮”两杆大旗,彼时市场普遍担心(包括我):

企业的定价逻辑在于“边际效应”,简单来说如果平台能给商家带来新增业务,商家自然就会在平台有更多的让利行为,这也是良性的降价机制。受短视频冲击以及京东在下沉市场的“人缘”等因素影响,京东持续为商家提供高速增长的可能性不大(自营电商几乎已经停滞),低价便需要京东强补贴实现,这可能会影响损益表的表现。

于是当京东宣布重打价格战后,市场整体观感还是以利空为主。

京东电商业务分为自营和开放平台两大类,一般来说前者的毛利率原本不如后者(卖货和卖流量的区别),于是就出现了上图的表现,当企业积极进行以开放平台为主导的品类扩张时,其毛利率应该是上升的。

2023年Q4就出现了反常的一幕,自营收入占比有所上升,当期平台广告及服务收费下降(近年罕见,2023年Q4同比下降4%),毛利率亦随之出现了较大幅度的下调,可以确定的是当前京东的“低价策略”并不是靠平台“边际增长”吸引商家形成,而是通过平台让利完成,对开放平台商家进行了流量和服务减免为主的激励工作,此时在提高价格定价力这一目标下,自营业务也不得不抑制其定价能力,多种因素交织就出现了上述一幕,也可以想象当期京东双十一的低价来的是多么不易。

在京东财报后股价大涨的刺激下,市场中开始出现一些乐观声音,认为京东已经实现了“百亿补贴大捷“,但在我们的分析框架中,评价该策略是否成功的标志乃是:当平台撤去补贴计划,商家是否仍然会选择在京东低价,也就是说需要从“补贴低价模式”切换到“增长拉动低价模式”,此时开放平台GMV应该与服务收入同步上涨。

就目前情况来看,京东仍处于第一阶段,至于何时切换以及切换后的效果如何,我们尚不得而知,只是在此时宣布胜利确实有点为时过早,一项战略从宣布到落地,再到执行,效果扩大进而形成成长惯性,也不是一年时间可以解决。

理论上进行价格战时,除了要补贴商家,还要扩大用户端受众面,这些都会呈现在市场费用的暴涨中。如上图所示,为稳定损益表京东下了大力气压缩期间费用,即便2023年Q4市场费用同比有所上升,但仍然低于2021年的水平,研发费用也有了明显收缩。

这就给我们带来如下思考:

1)2023年京东在经营方面是非常慎重的,即便重新掀起百亿补贴,也没有上头将市场费用拉满,这是非常清醒的,为企业争取了可持续发展的时间窗口,只是可能获客效率等方面打点折扣;

2)2024年之后,我们应该重点观察营销和平台服务收入的增速是否会强力反弹,若情况发生说明管理层对其与商家的关系是乐观的,否则我们就仍然认为其低价策略仍在第一阶段。

企业受其基因等要素影响,是存在一定的周期性以及局限性的,对于京东其消费升级的品牌在昔日就是利好,而如今则又要拼命教育消费者“京东有便宜商品”,对于用户和市场都非常新鲜,前期也会面临各种质疑和怀疑,这些都在所难免。

如今京东的“被动红利”比较明显,但“主动红利”仍需要观望,此时我们尤其要保持冷静切不能股价一涨就乐观。