观点小结

核心观点:Brt85-95 区间震荡 本周布油高位震荡,地缘事件持续发酵,美国CPI超预期的背景下,再通胀故事持续炒作。基本面方面,中国利润不振的背景下,炼厂检修兑现明显,炼厂库存有部分累库倾向。成品油方面除汽油因旺季表现坚挺外,均不同程度转弱。原油月差同步回归的背景下,高油价也正在考验基本面的健康程度,地缘溢价回吐的拐点时刻仍需观察,短期仍高位震荡表现,激进投资者可谨慎做空。

近期的主要变量来看,主要分为两个方面,其一是宏观方面情绪依旧向好,各项基本面数据暂无转弱的迹象,降息预期持续后延+再通胀资金推涨的背景下,短期油价强势表现。其二是基本面方面,伊朗实际参战带来地缘溢价持续升温,甚至放话封锁霍尔木兹海峡,若封锁落地则影响约1500万桶日的量级,但盘面反应来看多头炒作地缘的信心有所松动。三大机构均不同程度放缓24年需求增速,库存结构方面,欧亚炼厂检修季到来之时,原油累库已经逐渐凸显,前期的强势基本面方面有轻微转向信号。

其他数据来看,除地缘方面以外,多头的故事还有OPEC+实际减产程度进一步加深,通过OPEC实际出口减少可以部分体现;再通胀计价的不充分,多配原油抗通胀的资金短期不易撤离等。空头的故事则主要在于需求端,高价对需求端抑制的矛盾目前在积蓄期内,中长期来看若非地缘因素影响,油价90+则对需求端抑制还较为明显。

综合来看,显性指标方面利多信号多数已经计价,继续做多则需要关注地缘的故事还能讲多久。空方来看,基本面有所转向但还需观察进一步的信号,短期仍高位震荡判断。

欧佩克减产:中性 近期JMMC会议表态持稳,减产规模较前期继续延续,3月份执行力度有限,但近期边际发运有所收窄,4月份执行力度或较3月份更好。

宏观:中性 美国CPI数据超预期,资金持续配置抗通胀资产,市场基准降息预期继续后移。

SPR:观望 美国将于9月继续补充280万桶SPR。

地缘冲突:偏多 中东风波再起,伊朗介入中东战争,中东战事扩大。

需求:偏空 美国商业原油库存持续累库、中国欧洲库存有些许累库倾向。

页岩油:中性 上周产量持平依旧为1310万桶日,钻机数小幅跌2台至506台。

中美CPI分化

美国CPI数据再超预期

最新美国3月CPI数据显示,其同比上涨3.5%,涨幅较2月扩大0.3个百分点,超过市场预期,也是过去6个月来最大涨幅。剔除食品和能源的美国3月核心CPI同比增3.8%,高于预期的3.7%。横向比较来看,较美国粘性通胀相比,欧洲去通胀过程更为流畅。经济质量来看,欧洲经济较美国更为脆弱,则欧洲央行提前于美联储降息将是大概率事件。

数据来源:紫金天风期货研究所

降息预期持续后延,再通胀担忧加剧

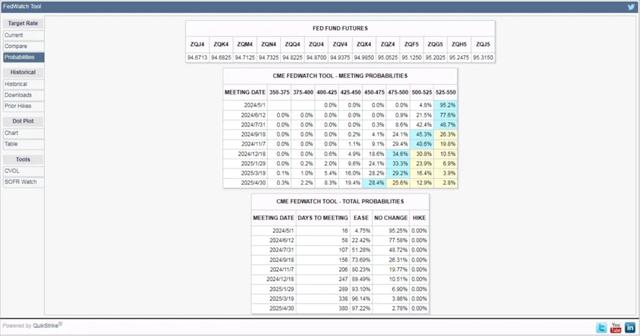

数据来看,截至目前美国年度降息节点已经推至9月份,6月份不降息的概率高达77.6%,通胀粘性叠加二次通胀的大背景下,美联储多位官员近期连续鹰派发声。受此影响,宏观情绪向好叠加再通胀担忧的进一步加剧的背景下,近期抗通胀的大类资产如黄金、铜等均表现同步强势。

数据来源:FedWatch,紫金天风期货研究所

中国CPI回落,消费端复苏需政策端继续发力

中国3月CPI同比增速缩窄至0.1%,环比下降1.0%。根据最新公布数据显示,3月份CPI同比增长0.1%,较前值0.7%明显缩窄;3月CPI环比下降1.0%,前值为上涨1.0%,时隔三个月再度转跌。其中扣除食品和能源价格的核心CPI同比上涨0.6%,涨幅比前月缩窄0.6个百分点,保持温和上涨,分项来看主要受畜肉方面的拖累。整体来看,非食品项起色不大,消费需求端的复苏需要政策端继续发力。

数据来源:紫金天风期货研究所

基本面真的那么强吗?

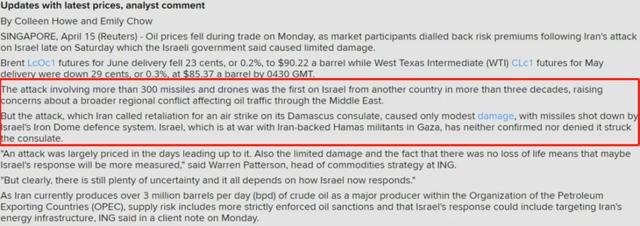

伊朗介入中东战争

受前期以色列方面对伊朗领事馆袭击以及对再叙利亚高级将领被定点清除的报复,伊朗方面对以色列发动反击,这也是多年以来伊朗对仪测量第一次发动的直接军事进攻。其实综合来看,伊朗此次动作雷声大雨点小,导弹多数被以色列防御系统所拦截。至少对目前来说,地区局势的动荡暂未对供应端带来实际影响。若伊朗方面进一步采取措施如封锁霍尔木兹海峡,则带来的供应端影响最高可达1500万桶日的量级。

数据来源:Reuters,Kpler,紫金天风期货研究所

三大机构纷纷下调24年需求增速

就近期的三大机构月报而言,OPEC对24年需求增速不变,仍为225万桶日的需求增速,而IEA和EIA则纷纷下调24年增速,从3月的140万桶日/143万桶日的需求增速下修至120万桶日/95万桶日。分项来看的话,主要是调高了23年的需求基数,对24年的需求没有做调整,其中IEA主要是上调了中国和美国的23年需求存量,EIA则是把需求增量主要放在非OECD的发展中国家。

数据来源:紫金天风期货研究所

基本面真的那么强吗?

基差月差方面,各区域月差已经出现些许回调,但欧洲现货方面表现强势,原因在于1)欧洲炼厂检修达峰后带来的补库需求;2)近期俄乌、中东地缘事件发酵对欧洲供应链冲击的担忧表现。库存水平方面,全球岸罐库存持续累库,中国方面商业原油库存暂未出现拐点,但是对炼厂反馈最近的炼厂库存累库趋势已出,一方面体现出下游检修带来的季节性的累库,其二有可能为下游需求承接力度有限的一个信号。

数据来源:紫金天风期货研究所

价差&持仓

各区域月差有所回调

截至4月15日,WTI近次月价差收于0.55美元/桶,1-6价差为3.5美元/桶;Brent近次月为0.89美元/桶,1-6价差收于4.1美元/桶;SC近次月价差收于2.2元/桶。

数据来源:紫金天风期货研究所

美欧汽油仍较亚洲更为强势

数据来源:紫金天风期货研究所

旺季过后柴油裂差持续回落

数据来源:紫金天风期货研究所

航煤裂差持续表现弱势

数据来源:紫金天风期货研究所

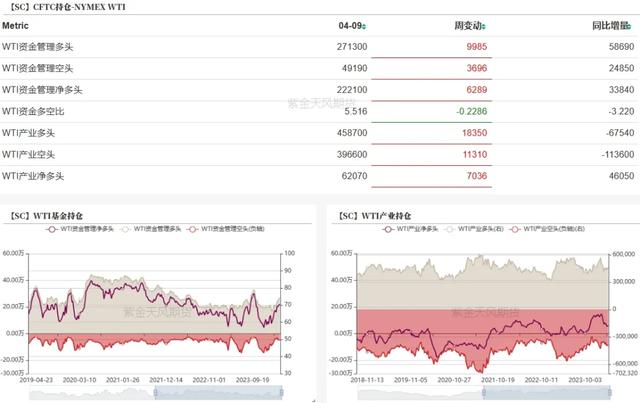

WTI基金净多增加

4月9日当周,WTI资金多头增加9985手,空头增加3696手,净多增加6289手。

数据来源:紫金天风期货研究所

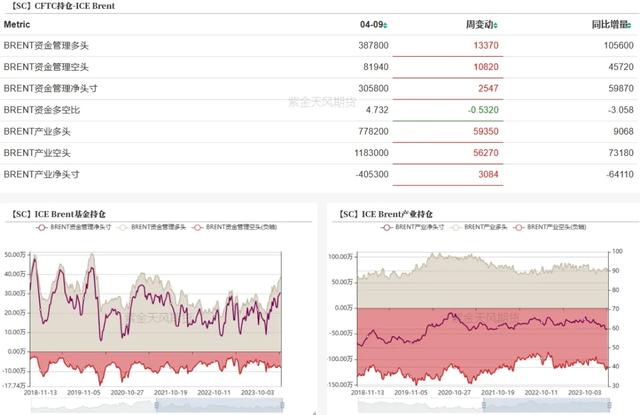

Brent基金净多增加

4月9日当周,Brent资金多头增加13370手,空头增加10820手,净多增加2547手。

数据来源:紫金天风期货研究所

免责声明

本报告的著作权属于紫金天风期货股份有限公司。未经紫金天风期货股份有限公司书面授权,任何人不得更改或以任何方式发送、翻版、复制或传播此报告的全部或部分材料、内容。如引用、刊发,须注明出处为紫金天风期货股份有限公司,且不得对本报告进行有悖原意的引用、删节和修改。

本报告基于紫金天风期货股份有限公司及其研究人员认为可信的公开资料或实地调研资料,仅反映本报告作者的不同设想、见解及分析方法,但紫金天风期货股份有限公司对这些信息的准确性和完整性均不作任何保证,且紫金天风期货股份有限公司不保证这些信息不会发生任何变更。本报告中的信息以及所表达意见,仅作参考之用,不构成任何投资、法律、会计或税务的最终操作建议,紫金天风期货股份有限公司不就报告中的内容对最终操作建议做出任何担保,投资者根据本报告作出的任何投资决策与紫金天风期货股份有限公司及本报告作者无关。