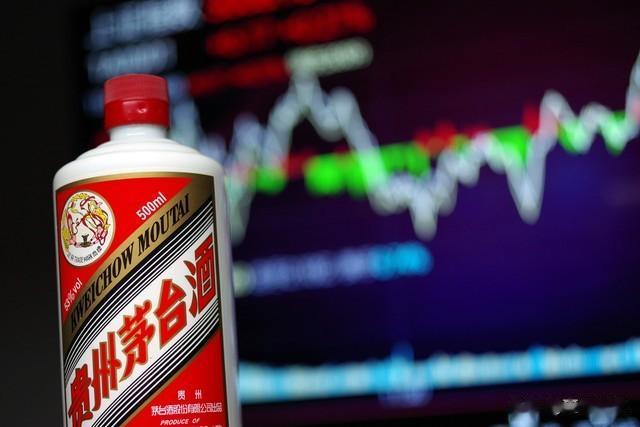

9月18日,贵州茅台股价再次下跌2.85%,跌幅居白酒板块首位,并且已经连续3个交易日跌幅超过2%,这种跌势在历史上也十分罕见。

茅台股价收于1266.9元/股,不仅再创年内新低,而且也跌回4年前,创2020年5月份以来的新低,将2020年疫情以来的涨幅几乎全部抹去。

从成交量来看,最近三个交易日均是放量下跌,每日成交额平均大于60亿,是此前一个月平均成交额的2倍以上。

其估值已经跌破20倍,跌至19.8倍,跌回到8年前的水平,那时的茅台受到禁酒令和塑化剂的影响,正经历了一轮业绩停滞期,营收在2013年到2015年三年的时间“卡顿”在300亿的水平难以突破,净利润也停滞在150亿的规模。

那时候的茅台算是上市以来遭遇的最大危机之一,加之A股又处于熊市,茅台的估值一度跌破10倍,最低只有8倍多,创下历史最低估值水平, 不过这也为之后的走牛打下坚实基础——蹲下是为了跳得更高。

如今的茅台估值显然已经处于历史最低水平之一,但是和当前的同行相比,其估值却并不低,在营收排名前7的白酒企业中,茅台的滚动市盈率最高,泸州老窖的估值最低,只有10.4倍,几乎只有茅台的一半,另一个高端白酒巨头五粮液的估值也只有13倍。

即便拿市净率来评估,茅台的估值也最高,高达7.3倍,五粮液的市净率仅为3.2倍,洋河股份甚至只有2.1倍,除了山西汾酒的市净率超过5倍之外,其余白酒企业的市净率均只有3倍多。

单纯比较市盈率的高低也不科学,毕竟每家企业的业绩增速不同,有些是个位数增速,有些是10%,也有更高的20%多,业绩增速更高当然可以给与更高的估值。

在头部的七家白酒企业中,只有洋河股份的业绩增速是个位数,营收和净利润的增速分别是5%和1%,但是其估值也是7家企业中最低的,滚动市盈率仅有10.8倍,市净率2.1倍,市销率为3.2倍,其余的白酒企业业绩增速都在两位数以上,山西汾酒和古井贡酒甚至大于20%,泸州老窖和五粮液的业绩增速和茅台处于同一水平,在10%-20%之间。

茅台的业绩增速在头部7家白酒企业中也只能说是中等偏上水平,要说毛利率,虽然茅台的毛利率接近92%,但是其余的白酒企业也并低,五粮液是77%,古井贡酒是80%,泸州老窖甚至是89%。

在2021年2月份行情巅峰的时候,五粮液、泸州老窖等白酒企业的估值也高达六七十倍,和茅台处于同一水平。综合来看,茅台当前的估值虽然处于历史最低水平之一,但是横向和同行相比,其估值并未有多少优势,甚至处于一种“高估”的状态中。

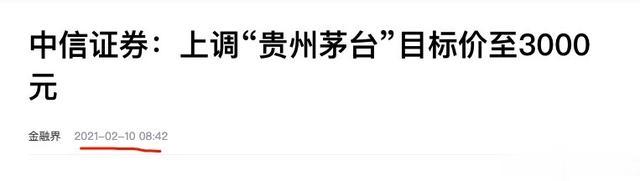

当前这种形势怎么看?这不仅让笔者想起2021年中信的观点,当时茅台股价刚刚站上2600元的历史高点,中信已经看到3000元了,事后来看,这恰恰是茅台的高点,作为券商龙头都能在顶部拱火“加油”,其他人又有几个能够看得准?

3000的茅台满是优点,1000的茅台都是缺点,这大概就是绝大部分投资人的心态,茅台是A股的股王,他本身就是股市的一部分,但资本市场的宏观走势却并非是茅台能够左右的,大盘持续走弱,茅台就很难起来,甚至还会再创新低,本身茅台的体量就已经不具备再次大幅增长的动力了,能够保持15%左右的增速已经是稳健经营了。