端午节前较长一段时间市场未形成清晰的交易主线,板块轮动频繁,大小风格分化。节后芯片领衔,掀起的一波“科特估”行情无疑是让投资者们找到了一个方向,政策助攻,产业端回暖,甚至近期再传科创板降门槛,由50万元降至10万元。“科特估”会重现去年“中特估”的辉煌嘛?投资者们应该如何配置把握“科特估”行情?

本文将从以下4个角度展开,一起读懂本轮“科特估”缘何起,如何抓

1、最近刷屏的“科特估”是什么?

2、本轮“科特估”行情是由什么因素驱动的?

3、“科特估”后续还有哪些机会值得关注?

4、如何把握本轮“科特估”行情?

首先,最近刷屏的“科特估”是什么?

聚焦“新质生产力”转型升级,实现突围

方正证券:“科特估聚焦“新质生产力”转型升级:优势制造+中国自造+先进智造”,外部环境的不友好导致中国科技制造行业的估值出现明显低估,亟待“科特估”突围。

“科特估”对应的是市场对战略稀缺性行业和新质生产力优质公司的低估。“科特估”企业应该满足战略稀缺性、创新程度高、质地好但估值偏低、有国际竞争力等条件,尤其是重点领域的高端装备、精密制造与新材料等,包括半导体、大飞机、机床、工业软件、关键基础材料等,以及颠覆性技术和未来产业,如国产算力、生物技术等。

“科特估”燃起本轮行情的原因是?

近期“科特估”利好消息不断,从苹果大会的召开吹响AI落地的号角,再到传闻科创板50万入场券将降低门槛至10万,虽然该消息尚未被证实,但即便不考虑这一市场消息,近期“科特估”也不乏走强的理由,可以梳理为以下几个主要因素:

“科特估”后续还有哪些机会值得关注?

(一)半导体率先扛起了“科特估”反击大旗:

1、存储芯片:周期已至,涨价逻辑驱动

(1)存储芯片的景气度受供需关系影响较大,呈现出十分明显的周期性。

每 3~4年一轮。前3个周期2000、2009、2017年,分别对应互联网、移动互联网、云计算。而2004年和2020年的PC迭代与手机的换机周期导致市场反弹较为疲软,同时在各个 周期环节中,供给端的缩量增价等行为往往滞后于需求的快速爆发,因此在价格周期底部布局能够获得较大弹性。2021年开启的第4轮周期,主要是疫情导致远程办公快速增长,存储器需求剧增。但在2022 年全球疫情渐渐消退之后,存货高企,量价齐跌,导致2023 年底全球存储芯片又跌至 2019 年水平。

存储芯片有望企稳回升

数据来源:WSTS,银河证券研究院

(2)AI赋能存储芯片需求提升,有望开启第5轮周期

2023年第4季度以来,以ChatGPT为代表的AI 人工智能全面爆发,带动存储芯片价格回升,引发存储芯片提前复苏,进入到第5轮周期的起点。

新需求驱动存储芯片份额增长

数据来源:Wind

(3)供需格局逐步改善,存储芯片迈入提价周期

23年上半年存储行业整体处于下行区间,三星、SK海力士、美光、西部数据和铠侠等厂商纷纷宣布减少 产能,厂商降低关于存储业务的资本性支出。各大厂商不约而同的减产计划促使存储周期提前,在存储 需求不断扩大的前提下,存储芯片的价格将会上升,提前进入复苏周期。

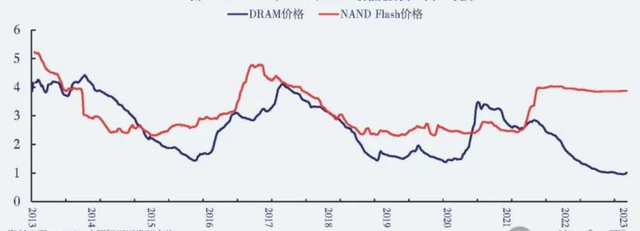

供给端减产持续,供应缺口预期在24Q2到来。目前根据测算,自2023年起,海外厂商的产能利用率和资本支出已显著减少。 预计2023年DRAM市场整体供给减少3.4%;NAND Falsh整体供应减少7.7%,其中23Q3-Q4季度为原厂减产窗口期。

随着减产和去库的持续,DRAM和NAND自23年10月迈入涨价周期

数据来源:Wind

(4)储存领域国产升级空间仍较大

全球存储类芯片市场以DRAM和NAND Flash为主,但这两个市场目前都被美国和韩国垄断。国内目前尚处于起步阶段。全球竞争格局以韩系厂商为主,美国为辅,国内尚处于起步阶段。中国存储需求占全球30%,但自给率低于10%,国产升级空间仍较大。其中,

DRAM:2023 年 CR3 高达 96%,市场集中度最高,基本被韩国三星和 SK 海力士、美国美光三家垄断。国内厂商主要为合肥长鑫。

NAND:CR5 达95%。三星处于领先位置,市场份额为 32.7%,而日本铠侠、美国西部数据、SK 海力士和美光的市场份额相差不大。国内厂商主要为长江存储。

2、下游需求复苏,主流晶圆厂/封测厂业绩出现拐点

(1)晶圆厂:

(2)封测厂:

由于封测厂营收受季节性影响较强,因此 24Q1 营收环比有所下滑,不过同比仍然实现增长。

3、国内晶圆产能稳步提升,光刻机国产升级正当时

消息面:日前美股光刻机巨头ASML宣布全新一代的high-NA EUV光刻机即将发往台积电、英特尔以及三星电子等客户,预计2025年销售额达400亿欧元,光刻机作为半导体制造关键环节,直接决定了芯片上晶体管的尺寸和密度,国产升级必要性凸显,景气度持续提升。

(1)晶圆厂产能稳步扩张,助力光刻胶市场增长

根据SEMI《世界晶圆厂预测报告》,2024年半导体行业的增长将由前沿逻辑和代工、包括生成式人工智能和高性能计算(HPC)在内的应用的产能增长以及芯片终端需求的复苏推动。全球半导体每月晶圆(WPM)产能在2023年增长5.5%至2960万片后,预计2024年将增长6.4%,首次突破每月3000万片大关(以200mm当量计算)。从2022年至2024年,全球半导体行业计划开始运营82个新的晶圆厂,其中包括2023年的11个项目和2024年的42个项目,晶圆尺寸从300mm到100mm不等。

2023-2027 年成熟制程产能分布的变化趋势

数据来源:TrendForce,源达信息证券研究所

4、消费电子淡旺季切换赋能整体电子板块景气度上行

6月份是消费电子淡旺季切换的节点,苹果下半年走量的预期有所强化,库存去化较为健康,对上游零组件有拉货订单落地的预期。数据上看,2024年4月全球半导体销售额为464.3亿美元,同比提升16%,环比提升1%,自2023年11月以来已实现连续6个月正增长,复苏趋势明朗。2024年4月中国半导体销售额同比增长23%,涨幅位居第二,且连续多月处于高位增长,板块复苏标志较为明显。

(二)关注科创板整体板块机会

科创板聚焦支持六大战略性新兴产业,行业结构布局与新质生产力高度契合:

当前,科创板集成电路公司已达到万亿市值规模。

生物医药领域,科创板生物医药公司超过110家,汇聚生物药、化学药、医疗器械、医药研发外包服务等多个细分领域,深度介入癌症、艾滋病、乙肝、丙肝等重点治疗场景。一批创新药企在研发与“出海”的双轮驱动下,商业化进程提速,步入发展快车道,目前已有27家公司的超50款药品获批上市,超200款药品进入临床试验阶段,2023年合计营业收入同比增长37.8%。

高端装备制造产业集群不断发展壮大,助力筑牢“制造强国”根基。

如何一键配置“科特估”标的呢?

科创100ETF基金(588220)跟踪的科创100指数,科创100指数是科创板第一只,也是唯一的一只中小盘风格指数,指数聚焦新质生产力,布局高成长科创黑马,覆盖人工智能、半导体芯片、创新药、新能源等战略性新兴产业和高新技术产业。在近期“科特估”行情下,科创100持续突破,资金持续流入,有望成为投资者一键把握“科特估”行情的重要工具!

相关产品:

科创100ETF基金(588220)跟踪科创100指数,指数中重点布局的行业包含了计算机、电子、医药生物、新能源等科创板中小企业,有望收获低空经济前沿技术发展带来的红利,同时也是投资高科技成长企业并有望获得投资收益的重要选择。

半导体ETF(159813)跟踪国证芯片指数,国产升级大逻辑+AI带来产业新需求+库存周期拐点将至,半导体板块迎来较好的布局时点。

基金有风险,投资需谨慎,以上个股及行业仅供参考,不构成实际投资建议,不代表基金现有持仓和未来持仓!

以上内容与数据,与界面有连云频道立场无关,不构成投资建议。据此操作,风险自担。