全指股债利差:2.3%(-2%-1.5%),定投倍数1.5倍(0.6-1.5),仓位9成

这周末全网都在传,国企成了纳斯达克100指数基金的第一大持有人,喏,如图所示:

其实它在2020年下半年的时候就买了,期间拿了整整四年时间。

按照当时1.7元的净值来说,现在净值是3.16元,大概赚了一倍左右,

血赚500万

rmb~

虽然这钱对于国企来说确实不多,但这事却非常罕见,

毕竟正儿八经的国资,大多都是投国企股票为主,比如四大行,两桶油、电力、基建等等。

持股这些公司,首先是股价稳定,不容易暴雷,而且分红也多。

真雷了,那也是大家一起抱团,怪不到自己头上。

国企管理者,本身的诉求就是不出岔子,他们并不持有股权,对业绩没有硬性的要求,平稳干完任职期即可。

因此你说常州投资集团选择去投资纳斯达克,也是个奇葩了,

现在还被媒体曝光出来,不知道这钱会不会挣得有点烫手

话又说回来,其实不管常州投资集团,选择是去投资国企还是纳斯达克,这两年都表现都还算不错。但最惨的还是民企股票,那些买民企的投资者,这几年都在赔半中度过。

而民企投资人,一方面多是公募基金,公募基金有业绩考核要求,需要更高的成长性,

另一方面被私募机构或者外资,以及部分价值投资的散户。

唉,这批人是最惨的。

以代表外资走向的QFII基金重仓指数为例,23年4月至今跌幅为-27.3%,

跑输同期沪深300的-20.5%,大幅跑输央企指数的+5%,远远跑输纳斯达克和标普500的+47%左右。

无欲无求的国企股票,这几年反而涨的飞起,而真正预示市场经济的民企,却嗝屁了。

也难怪贝莱德高管破口大骂要远离A股,亏成这样,直呼诈骗市场。

另外值得一提的是,其实早在18年清华大学基金会也重仓持有纳斯达克基金,但到2020年卖掉了。

现在回头看还是不够坚定

…

不过还是得补充句,在当前这种经济下行的环境下,虽然民企首当其冲,

但民企是经济的根基,民企不行了,国企也难独善其身。

所以在经济前景不确定性加大的时候,最好的出路还是放宽国有资金的海外投资范围...

我们以全球运作最成功的挪威主权养老金为例,

由于挪威的经济增长几乎停滞,养老金净流入缓慢,所以它的增量主要来自于投资收益。

挪威主权基金13年时的规模是7159亿美金,目前规模是1.55万亿美金,

十年时间增长了116%,复合年化率是8%。

而23年收益率高达14%,给挪威人人均赚了27万养老金。

它的资金都在海外分散配置,据查已经配置了全球6000多只股票,多个国家的主权债券。

近的再说说咱们的香港,香港推出的居民养老金-强积金为例,

13年是规模是4500亿港币,23年已经发展到了1.2万亿港币,十年增长率也是高达160%。

香港强积金本身也是以宏利、永明、汇丰几家全球性的保险公司在运作,

宏利为例,它管了差不多30%份额,投资策略80%左右为全球高信用等级国债,10%左右全球股票,10%左右基建reits。

同样是非常稳健和成功的。

显然,海外的标的很多,出海可以更好的帮助我们的资金增长。

要知道,我们地方城投平台和四大行海外发债利率高达5-8%,

如果坚信自己不会违约的话,把自己国资的钱( 纳税人)用来投这些标的,其实也不是更好

当然了,一切的前提还是外汇储备够用。

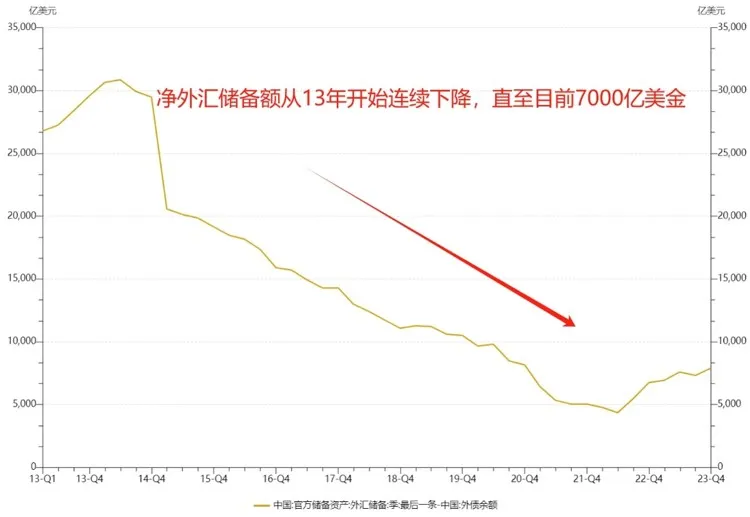

只是这几年净外汇储备总体是在下降的,

虽然总储备3万亿没动,但因为外债的持续增加,净外汇储备目前已经降到7000亿美金左右,比十年前少了很多了。

所以也能理解为啥国资海外配置的动力不强,除了管理者动机方面,本身也没那么多额度可用...

………

1、外媒彭博报道,上头准备给存量房贷来一次集体降息,涉及38万亿存量房贷规模,因此房地产指数周五暴涨5%,现在新房销售距高位跌了60-70%,销量脚踝斩,所以只能看看政策面有没有救了。

2、周五操作暂时没有,目前还是保持原先的结构,持有大多全球性基金资产为主,继续躺平中。

………