松懒的醒悟,

空洞的平静,

像阴影里的花,

忠实的梦对我们举杯。

面对一个世界,

并无享受或微笑,

如此年轻的感官敞开,

没有人来。

热望,在围墙里

孤自挣扎,

没有昨天没有明天

长眠出神的灵泊。

枕头打不开

爱笑的空间;

悲伤的声音,只说

它们在远方呼吸。

星球上的时间。

历史被流放。

身体睡去

等待它的曙光。

-【西班牙】塞尔努达《最初的诗》

成年人总是忍不住,

回望过往的时光,

那些曾经年少梦想,

依旧是深埋于心底的眷恋,

曾经认为会始终耿耿于怀,

但后来才发现,往事已经随风,

留下的,是那段也许回不去的纯粹,

时光终有答案,岁月终有回甘!

站在今日今时这个节点,

有多少人,皆已成为过往

有多少事,皆已成为记忆

人人皆有过自己魂牵梦绕之人

人人皆有过自己的高光时刻

但,过去的终归是过去,

一段生命的经历,没有任何理由要在未来重启

斩断过去,跟过去say good-bye

甭管未来之路如何坎坷,

还是要笑着去面对,去battle.

过去的一周,对于绝大多数投资者而言,都是一段hard时刻,每天都上演着冲高、回落的把戏,每日都重复着钝刀子割肉的悲剧。

有时候,总是禁不住要问,我大A, 到底怎么了?!

我大A的投资者,到底是一群如何温顺善良之人,忍耐着、吞咽着这嗜血的行情?!

毫无疑问,当下,包括在未来不短的一段时间里,都将是良币驱除劣币的痛苦至暗时刻

肃清垃圾股,整顿高频量化交易,需要付出代价,只是这代价,由信息、资源皆不对等的中小投资者来买单,委实是太冤枉了。

保护中小投资者,刻不容缓,期待拨云见日的那一天早日到来吧。

上周的文章中,小编专门写了一段2024年股票市值大小与盈利占比的一段话,不知道是不是引起了足够注意,简单说就是市值越大,盈利可能性越高,市值高于千亿,2024年盈利可能性超过70%,而市值不足50亿的,2024年盈利可能性只有14%左右(如果放到全A, 占比只有6%左右),这段话,在上周再一次得到了血的验证,小微盘股,血流成河,真的是惨不忍睹,这种情况,2024年已经重复上演了三次,2月初那次,国九条那次,再加上本周这次,可以说,远离小微盘股,已经不仅仅是说说而已了,更要去做,如果市场再次给与反弹的机会,请把握住!

虽然我们说,小微盘股也不乏基本面优秀的票,但相信,大多数投资者还是不具备基本面深度研究能力的,在辨识不清的前提下,远离是最简单的办法。

板块而言,本周基本上各个板块皆墨吧,首先是有色金属里面,上周锑金属涨价最猛的三剑客,华钰矿业、湖南黄金和华锡有色三只个股本周跌幅分别是17%、5%、6%;低空经济虽然有宗申动力的周五10cm涨停带动,但类似万丰奥威、上工申贝、中信海直和卧龙电驱等个股周线皆收绿,说实在的,从最新财报业绩的角度,宗申动力是小编在低空经济当中最看好的一只票,但周五的10cm也的确是始料未及的,毕竟,整体板块已经走弱了;商业卫星板块,上周末小编写的三只票,虽然有天箭科技的周一涨停,航天晨光周四从-10cm到4cm差点上演地天板,但无奈,整体板块还是偏弱,这个故事在没有实际业绩证实的前提下,还是很难持续的,所以在板块温度退却的情况下,暂时把这个板块放一放。

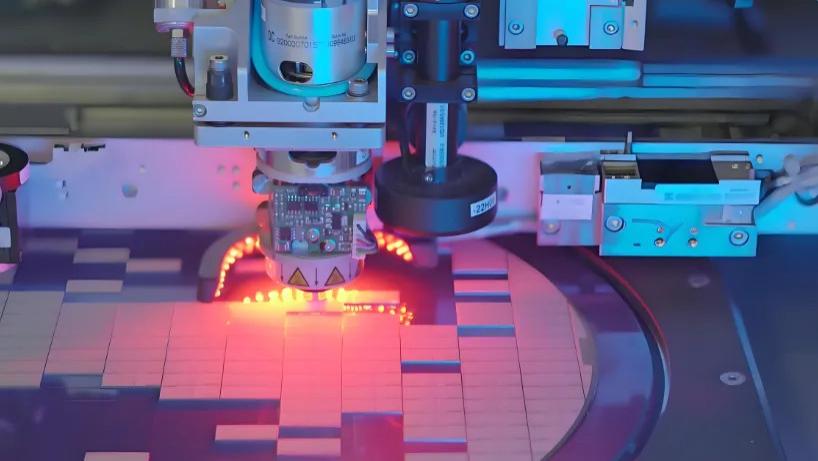

要说在凛冽寒风中(虽然当下已经盛夏,但资本市场嘛,用寒冬一词并不为过)还是有一丝温度的板块,非芯片半导体板块莫属了,在大基金三期的加持下,总好过那些小作文的力度,索性,我们这周就在芯片领域扒一扒,先瞅瞅光刻胶领域的三只个股,雅克科技、南大光电和鼎龙股份的基本面如何。

不得不吐槽一下,芯片半导体领域,能真正做出来估值的,真心不是太多,本篇文章的标的选择,小编也是花了整整一上午的时间,从数10只个股里面筛选出来的,本来一开始也是想写写诸如张江高科、容大感光、彤程新材、蓝英装备这种明星股的,无奈,现金流实在不支持,小编也无法自己拍脑袋做估值呢,只好作罢。

从这个角度,跟商业航天类似,我国的芯片领域,尤其是光刻机、光刻胶领域,能做到商业盈利的,还是相对少数,大多数尚处于未来业绩导向型的,当下无法证伪。

言归正传

01

—

认识雅克科技、南大光电和鼎龙股份

雅克科技,坐标江苏省无锡市, 2010年上市

雅克科技致力于建设成为为战略新兴产业进行配套、解决国内战略新兴材料自主供应问题的平台型公司。目前,公司的业务主要包括电子材料业务、LNG保温绝热板材相关业务和阻燃剂业务。

公司电子材料业务产品种类丰富,产品涵盖了半导体前驱体材料、光刻胶及光刻胶配套试剂、电子特气、硅微粉和半导体材料输送系统(LDS)等。

作为半导体薄膜沉积工艺的核心材料,公司的半导体前驱体材料主要应用于半导体集成电路存储、逻辑芯片的制造环节;公司的光刻胶产品主要包括RGB彩色光刻胶、正性TFT光刻胶、CNT防静电材料以及光刻胶配套试剂。2023年,公司拓展了OCPS光刻胶领域,进一步完善了光刻胶产品线,提升了对客户的综合服务能力。

营收权重而言, 半导体化学材料营收占比接近1/4 毛利率50%;;光刻胶及配套试剂营收占比1/4强, 毛利率19%;电子特种气体营收占比近1成, 毛利率37%;LNG保温绝热材料营收占比接近2成,毛利率35%。

国内营收占比64%,海外36%。

2023年研发投入1.9亿,研发营收占比4%,未达到5%的优秀线。

南大光电, 坐标江苏苏州,2012年上市

公司是从事先进电子材料研发、生产和销售的高新技术企业,业务分为先进前驱体材料、电子特气和光刻胶及配套材料三个板块,产品广泛应用于集成电路、平板显示、LED、第三代半导体、光伏和半导体激光器的生产制造。

营收权重而言, 前驱体材料(含MO源)营收占比2成 毛利率40%;;特气产品营收占比73%, 毛利率46%;其他营收占比7%,毛利率15%。

国内营收占比91%,海外9%。

2023年研发投入1.9亿,研发营收占比11%,远超过5%的优秀线。

鼎龙股份,坐标湖北武汉,2010年上市

公司主营业务分为半导体材料和打印复印通用耗材业务两块。

鼎龙股份是国内领先的关键大赛道领域中各类核心“卡脖子”进口替代类创新材料的平台型公司,目前重点布局半导体材料领域中:半导体CMP制程工艺材料、半导体显示材料、半导体先进封装材料三个细分板块,着力攻克国家战略性新兴产业(集成电路、新型显示)被国外卡脖子、保障供应链安全的核心关键材料。

在半导体CMP制程工艺材料板块,公司围绕集成电路前段制程中的化学机械抛光(CMP)环节几款核心材料进行布局;在半导体显示材料板块,公司围绕柔性OLED显示屏幕制造用的上游核心“卡脖子”材料:YPI、PSPI、INK等产品进行布局;在半导体先进封装材料板块,公司前瞻性探索布局临时键合胶、封装光刻胶(PSPI)、底部填充胶等先进封装上游材料产品。

半导体CMP制程工艺材料板块:公司围绕集成电路前段制造中的化学机械抛光(CMP)环节进行布局,致力为客户提供整套的一站式CMP材料及服务。产品包括CMP抛光垫、CMP抛光液、清洗液三大CMP环节核心耗材,合计占CMP抛光材料总成本的85%以上。

公司是国内唯一一家全面掌握抛光垫全流程核心研发和制造技术的CMP抛光垫的国产供应商,深度渗透国内主流晶圆厂供应链,国产替代领先优势明显。

营收权重而言, 打印复印通用耗材营收占比78%, 毛利率32%;;半导体材料(含CMP 抛光垫、CMP 抛光液、CMP 清洗液、YPI、PSPI等)营收占比2成, 毛利率65%。

国内国外营收占比5:5开。

2023年研发投入3.2亿,研发营收占比11.7%,远超过5%的优秀线。

雅克科技财报数据

2023年营收47亿, 过去5年营收复合增长率20%,过去10年的营收复合增长率14%;2023年营收增长11%, 2024Q1营收增长51%,2024年彻底爆发。

毛利率而言, 2023年以前中位数为27%, 2023毛利率是31%, 毛利率稳中有升。

2023年自由现金流4亿, 历史小高点是2022年的5亿,除2017年外,过去10年自由现金流全部为正,这一点还是挺难得的。

2023年底金融资产21亿, 金融负债20亿,另有长期股权投资1.1亿,少数股东权益高达20%,资本资产结构中规中矩。

南大光电财报数据

2023年营收17亿, 过去5年营收复合增长率40%,过去10年的营收复合增长率27%;2023年营收增长7%, 2024Q1营收增长27%,保持了跟过往10年一致的复合营收增速。

毛利率而言, 2023年以前中位数为45%, 2023毛利率是43%, 毛利率基本保持稳定。

2023年自由现金流2.2亿, 历史小高点是2019年的2.4亿,过去10年自由现金流8正2负,总体也还行。

2023年底金融资产18.6亿, 金融负债13.6亿,跟雅克科技类似,少数股东权益也高达18%。

鼎龙股份财报数据

2023年营收27亿, 过去5年营收复合增长率18%,过去10年的营收复合增长率11%;2023年营收增长-2%, 2024Q1营收增长30%,2024年同样开始加速。

毛利率而言, 2023年以前中位数为35%, 2023毛利率37%, 2024Q1更是上升到创纪录的44%,毛利率趋于向好。

2023年自由现金流3.8亿, 跟历史小高点2022年的4个亿比较接近,除了2019-2021年的三年外,过去10年中的其余7年自由现金流全部为正,挣钱是毫无疑问的。

2023年底金融资产11.9亿, 金融负债9.2亿,另有长期股权投资3.8亿,资本资产结构同样算中规中矩。

02

—

雅克科技、南大光电和鼎龙股份估值

对于雅克科技,我们以2022年自由现金流为基数, 综合过往的营收和自由现金流增长情况, 假设未来10年复合增长率为30%, 估值如下:

对于南大光电,我们以2019自由现金流为基数, 综合过往的营收和自由现金流增长情况, 假设未来10年复合增长率为30%,估值如下:

对于鼎龙股份,我们以2022年平均自由现金流为基数, 综合过往的营收和自由现金流增长情况, 假设未来10年复合增长率为30%,, 估值如下:

解读:

雅克科技、南大光电和鼎龙股份, 3家半导体材料领域明星企业,其中雅克科技半导体材料营收占比接近8成,纯光刻胶材料占1/4 强;南大光电半导体材料占比9成多,而鼎龙股份半导体材料只有2成,从2023年半导体材料营收绝对额的角度,雅克科技、南大光电和鼎龙股份分别有34亿、16亿和5.4亿,雅克科技仍然绝对领先。

三家公司的营收都涉及海外市场,其中占比最大的是鼎龙股份,达到5成,而雅克科技占比1/3 强,南大光电不足1成。

从2023年的毛利率来看,雅克科技、南大光电和鼎龙股份分别为31%,43%,37%,南大光电毛利率最高。

从营收增速上,2024Q1年的营收增速,雅克科技、南大光电和鼎龙股份分别为51%,27%,和30%,基本均处于营收爆发状态。

雅克科技,基于2022年自由现金流小高点,考虑到过往5年20%,10年14%,尤其包括最近的2023年11%和2024Q1的51%的营收增速,我们假定公司未来10年延续2024Q1的升势,按照30%的复合营收增速发展下去,对应的估值为68.46元附近,68.46元上浮30%的极限值将达到89元附近,如果想达到2021年7月份104.90元的历史小高点,还需要更努力才行。

南大光电,基于20219年的自由现金流小高点,考虑到过往5年40%,10年27%,包括最近的2023年7%和2024Q1的27%的营收增速,我们假定公司未来10年按照最近2024Q1的30%的复合营收增速发展下去,对应的估值为35.19元附近,35.19元上浮30%的极限值将达到45.75元附近。

鉴于南大光电过往5年的复合营收增速高达40%, 如果我们假定公司未来10年也按照40%的复合营收增速发展下去,估值将达到惊人的68.12元,比2021年7月份的历史小高点63.87元还要高出10个百分点左右;由此可见,如果市场情绪起来,公司股价达到50-60元之间也未可知,或者说也算正常。

鼎龙股份,基于2022年自由现金流小高点,考虑到过往5年18%,10年11%,包括最近的2023年-2%和2024Q1的30%的营收增速,我们假定公司未来10年按照最近2024Q1的30%的复合营收增速发展下去,对应的估值为33.13元附近,比2023年4月份30.11元小高点还要高出10个百分点左右,看来这个高点有望刷新。

雅克科技vs南大光电vs鼎龙股份, 光刻胶概念谁将起飞?综合来看,半导体材料领域,呈现出高毛利率,高营收增速和高估值状态,三家的基本面都还是可圈可点的,雅克科技综合实力最强,估值也最接近当下股价,南大光电当下增长势头最猛,而鼎龙股份则是估值潜力最大,但其真正的半导体材料权重还是偏低的,至于光刻胶概念谁将起飞,或许从超短线的角度,南大光电更活跃一些,且走且看。

至于大基金三期嘛,具体投向其实并没有明确,市场也只是懵懵懂的觉得应该是光刻机、光刻胶和HBM方向吧,但对于三期都尚未落地,又传出3.5期的小作文来,不得不佩服,这小作文到底哪儿来的,暂且听听罢了。

三年半时间,一路写下来,估值个股已经高达550只以上,原创文章496篇,一篇文章平均耗费时间5小时以上,之所以能坚持下来,还是出于对于价值的信仰吧,大白话就是,好的票,终归股价也是差不了。远的不说,就说最近的PCB领域的票,沪电股份、深南电路、景旺电子,CPO领域的易中天(中际旭创、天孚通信和新易盛),服务器的工业富联,有色领域的黄金板块(中金黄金、山东黄金、银泰黄金和湖南黄金),北方铜业、华钰矿业,油运板块的中远海能、招商轮船,招商南油,存储芯片的兆易创新,甚至包括医药板块唯一看得上眼的佐力药业,这些票,都给与了小编力量。

甭管这个市场再如此的烂下去,我们心中还是要有光,要有信仰,要有纪律,我们终究还是要活下去,而且要活的更好,更棒。

老规矩, 个人研判, 不做投资推荐, 欢迎加关, 点赞,转发

孔东亮, CPA

2024/06/08

每篇文章都是精品,佩服