杰华特微电子股份有限公司(股票简称:杰华特)成立于2013年,2022年12月在上交所科创板上市,是一家快速成长的高性能模拟和数模混合半导体供应商。我们看他财报的原因,是有朋友在我的公众号上搜索过。

杰华特致力于提供高集成度、高性能与高可靠性的电源管理等芯片产品,为客户提供一站式采购服务。杰华特拥有广泛的产品组合,涵盖DC/DC,AC/DC,LED驱动。电池管理等产品线,应用范围涉及计算机、工业控制、网络通讯、服务器与数据中心、汽车电子、照明、消费类电子、家用电器等众多领域。

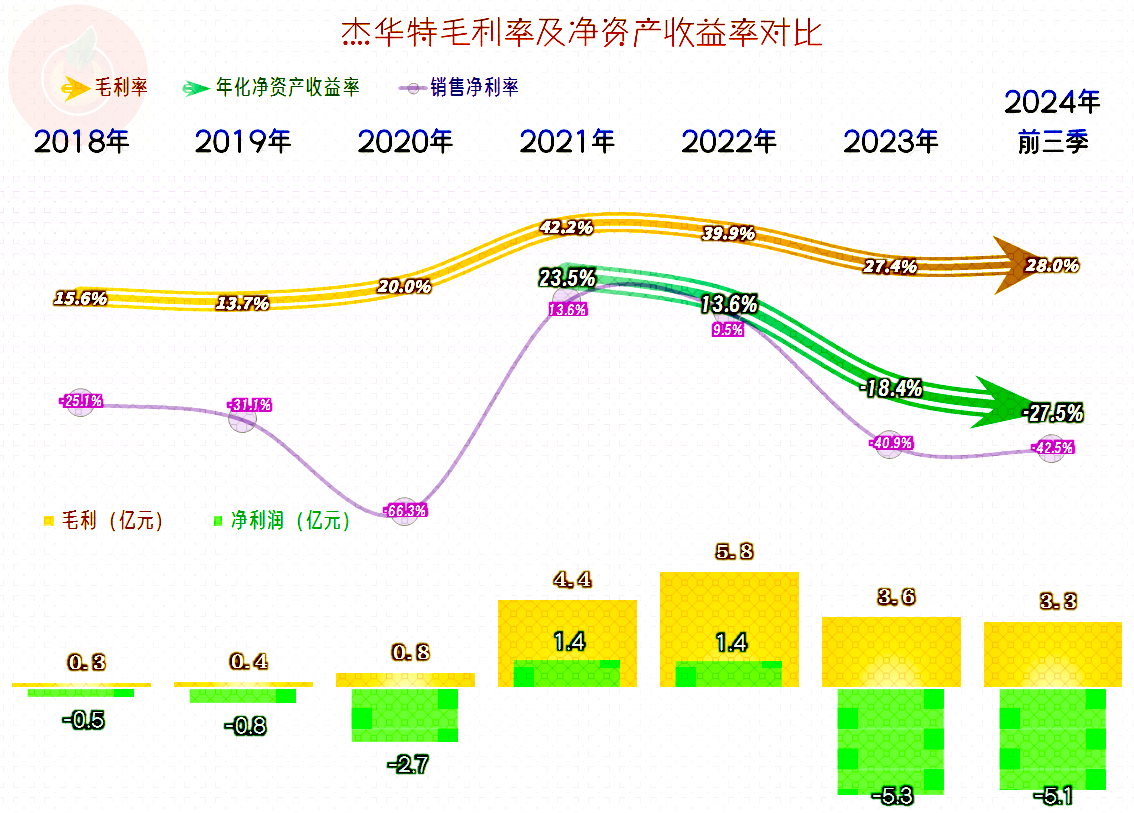

2024年前三季度,杰华特的营收同比增长了18.6%,一扫2023年下跌的阴霾,创下了前三季度的新纪录。但是,亏损依旧,而且三个季度就接近去年全年的亏损水平,额度上占到营收的一小半,这样的严重亏损状态,还是让人揪心的。

几乎全部的业务都是电源管理芯片,主要的产品都在国内市场销售,外销的占比在15%左右。

2023年除了三季度之外的其他三个季度的营收都在同比下跌,四季度大幅下跌之后,2024年的各个季度都恢复了增长状态,增长确实有加速的迹象。但是,不管营收增长还是下跌,亏损的状态并没有改变,而且还有亏损额度越来越大的迹象。

毛利率下滑是出现亏损的重要原因,2023年以来的毛利率在28%左右,其实并不算低。但芯片这一行的研发投入一般都比较高,杰华特的麻烦应该主要是营收规模太小了。

确实是研发费用支出增长了,其他费用也有所增长,但显然没法和研发费用相比。经常有人给我说,某为的研发投入占营收比有多高,其实并非越高越好,比如说杰华特就是这样的情况。

在其他收益方面,上市及以前的年度都是比较平缓的,最近一年多的“资产减值损失”相当严重。虽然也有其他构成,但“资产减值损失”中占绝对主力的就是“存货跌价损失及合同履约成本减值损失”,也就是存货(主要是成品类的“库存商品”和“委托加工物资”)贬值了。对于毛利率近三成的杰华特来说,产生减值的主要原因应该是产品可能在技术规格等方面落后而贬值,对于科技企业来说,这种现象比较常见。

毛利率从2022年一季度的44.5%持续下滑至2023年四季度的22.8%下滑近一半,然后快速反弹至28%左右,稳定下来了近三个季度。很有可能后续的毛利率就真会在28%左右的水平波动,这对研发费用极高的杰华特来说,当然不是什么好事。从2023年以来,杰华特的主营业务就全是亏损状态,这种情况已经持续了七个季度,其中六个季度的主营业务亏损都在营收的两成以上。

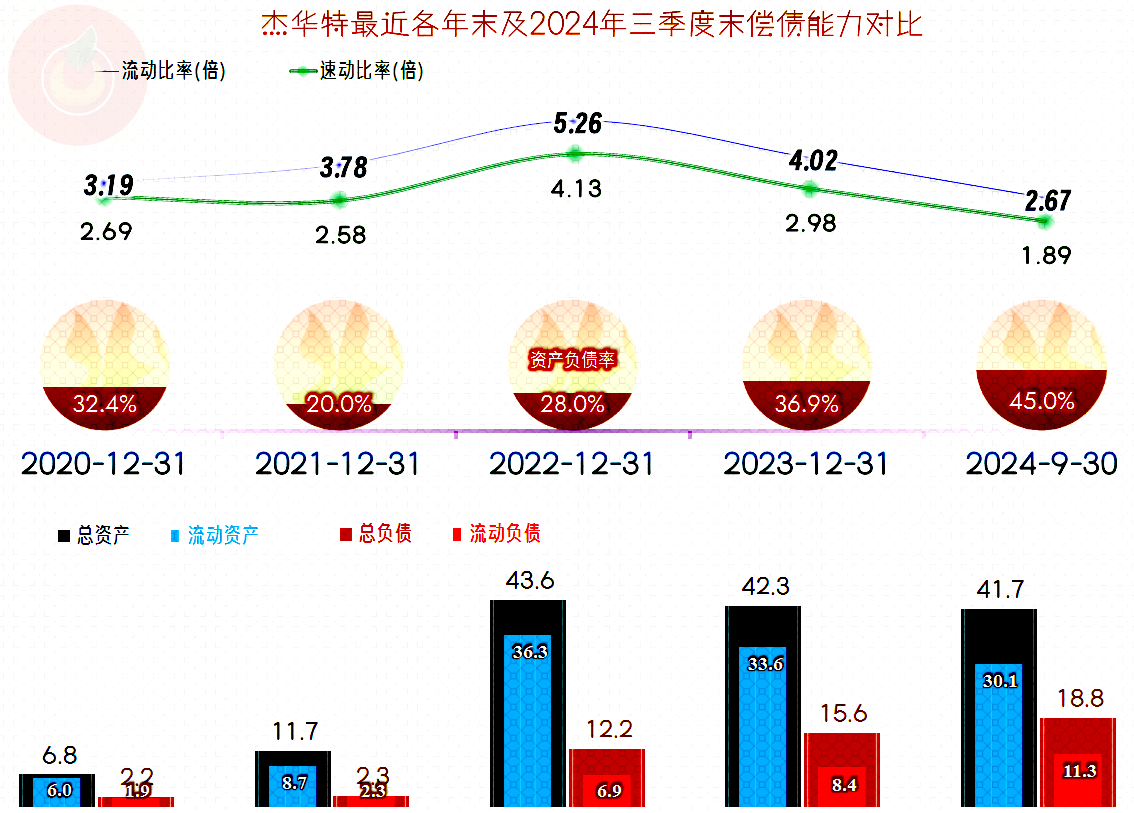

“经营活动的净现金流”全部为净流出的状态,哪怕有盈利的2021年和2022年也是如此。固定资产类的投资规模,从2020年以来有所增长,但整体规模并不是太大。这些都需要消耗大量的资金,但上市融资的规模比较大,似乎也能够轻松应对。

存货的持续大额增长是导致“经营活动的净现金流”表现不佳的原因之一,别看2023年末和2024年三季度末的增长不多,但这是扣除了“资产减值损失”后的余额,意思是2023年和2024年前三季度采购时所需的资金还要分别再加上2亿左右。

“应收票据及应收账款”也在增长,至少有一半都无法向供应链转移,这当然也会多占用资金,降低“经营活动的净现金流”。预收货款(合同负债)前两年末都在2000万元级别,虽然这和芯片行业的大幅波动关系较大,但2024年三季度末降为200万元级别,还是多少能说明其产品的市场需求方面并不强。

杰华特的长短期偿债能力都是不错的,从上市以来,由于亏损等原因马上就开始了“缩表”的现象,如果不尽快恢复盈利,缩表的节奏还将延续。

杰华特虽然现在还在亏损,但是其亏损的主要原因是把资金大量投入到了研发之中。也就是说,后续有可能会通过有竞争力的产品来扭转现在的经营形势。

但是研发的不确定性或风险是非常高的,这也是国内大多数企业对此不感兴趣的主要原因。从其2023年以来大额的资产减值损失,可以看出来,所研发的产品竞争力并不强,发生了大额贬值的情况。

要想活下来,在烧光融资款之前,尽快恢复盈利,至少要尽快达到“经营活动的净现金流”平衡。产品价格提升不起来,就得想办法砍费用,万不得以搞得到补贴也行。何去何从,就看杰华特未来这几年的表现了。声明:以上为个人分析,不构成对任何人的投资建议!