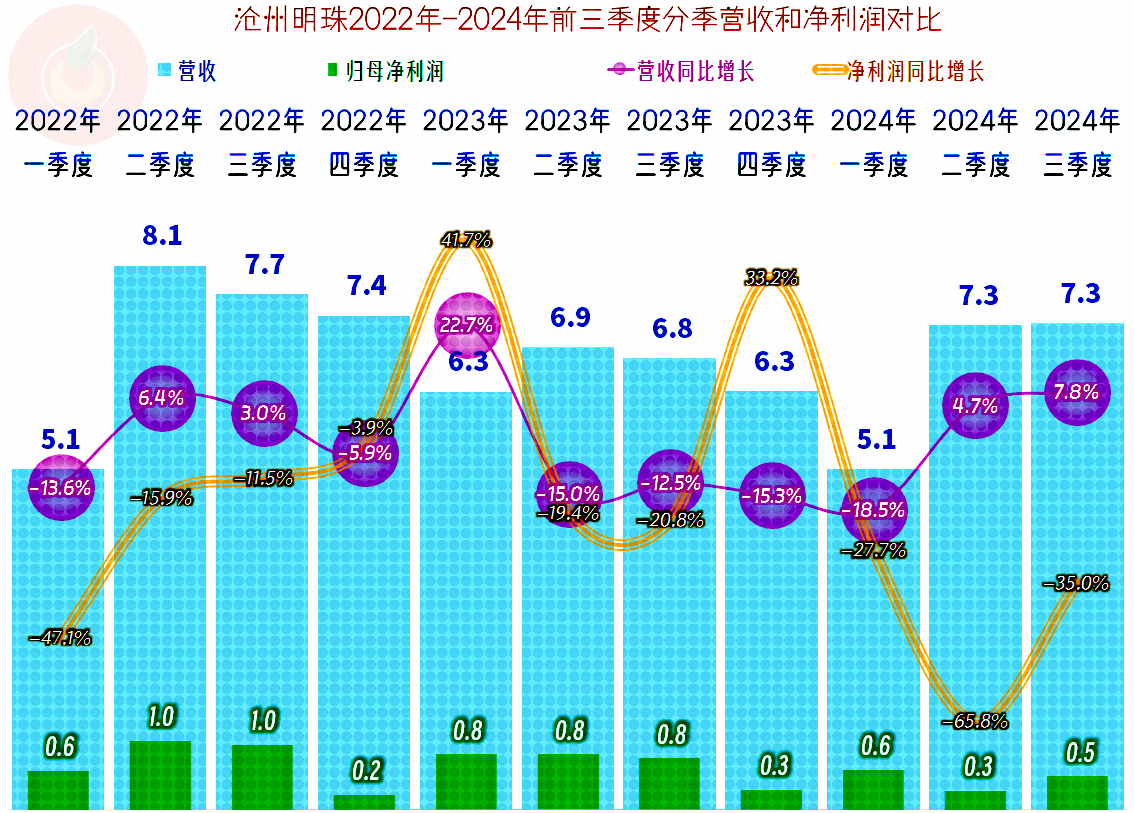

按季度来看,2023年二季度开始的营收同比下跌持续了四个季度之后,最近两个季度开始了反弹的节奏,按这样下去,全年不见得营收就会下跌。但是,净利润的表现就不同了,2024年前三季度,不管营收下跌还是增长,净利润同比都在大幅下跌,增长的季度并不比下跌的季度表现好,这应该和毛利率波动有很大的关系。

最近两年多的毛利率比营收下滑还要严重,2024年前三季度的表现,已经比2021年跌去了一小半。2023年跌至新低后,大家以为就会反弹了,而实际上没有最低,只有更低。如果看分产品的毛利率情况,“燃气、给水管管材、管件”和“锂离子电池隔膜”产品的毛利率虽然也在下跌,但幅度还不算严重,而“尼龙薄膜”的毛利率在上半年应该已经跌成负数了,这当然会有比较大的影响。

2023年的销售净利率和净资产收益率还不算太差,2024年前三季度的表现就已经不太好看了,特别是“年化净资产收益率”已经是最近七年多中表现最差的期间了。

主营业务盈利空间下跌至3.2个百分点,也是连续三年多的下跌,期间费用占营收的影响很小,下跌的主要原因就是毛利率下滑。期间费用规模在2021年达到2.5亿元之后,近两年多来持续都在降低,沧州明珠对现在的经营形势还是心中有数的,也采取了应对措施,效果还不错。期间构成中主要是销售费用和管理费用,对于这类非消费品行业的公司,其支出的水平算是中规中矩。

其他收益方面,每年都有一定的净收益,主要构成是“投资收益”,而投资收益的主要构成又是“权益法核算的长期股权投资收益”,实际上就是在沧州银行和黄骅中燃天然气输配公司的参股收益,这些投资现在看来算是优质资产。另外还有一些政府补助类的收益,但金额并不高;资产减值损失和信用减值损失虽然也有,但最近两年多损失都不大。

“经营活动的净现金流”表现总体是不错的,2024年前三季度出现了净流出的情况,虽然这并不是年中常见的现象,但金额不大,暂时还没有太大的负面影响。从2021年以来,沧州明珠加大了固定资产类的投资,在2023年达到了峰值后,2024年前三季度已经开始下降了。为此,沧州明珠在2022年进行了定增净融资12多亿元,这样就避免了全部依赖杠杆来发展可能带来的风险。但是,这样做也有麻烦,那就是净资产增长明显,而营收和盈利能力又在下降,净资产收益率就不太好看。

最近两年多,经营性长期资产接近翻倍,部分项目还在建,大多数都已经建成转入固定资产了。在建工程中,“芜湖明珠制膜年产38,000吨高阻隔尼龙薄膜项目”已经建成投产;上半年末的在建项目中规模较大的是“芜湖明珠隔膜年产4亿平方米湿法锂离子电池隔膜项目”,该项目已经部分投产。

沧州明珠的长短期偿债能力一直都很强,最近几年大额固定资产投资主要又靠股权融资来解决,并没有影响其偿债能力。

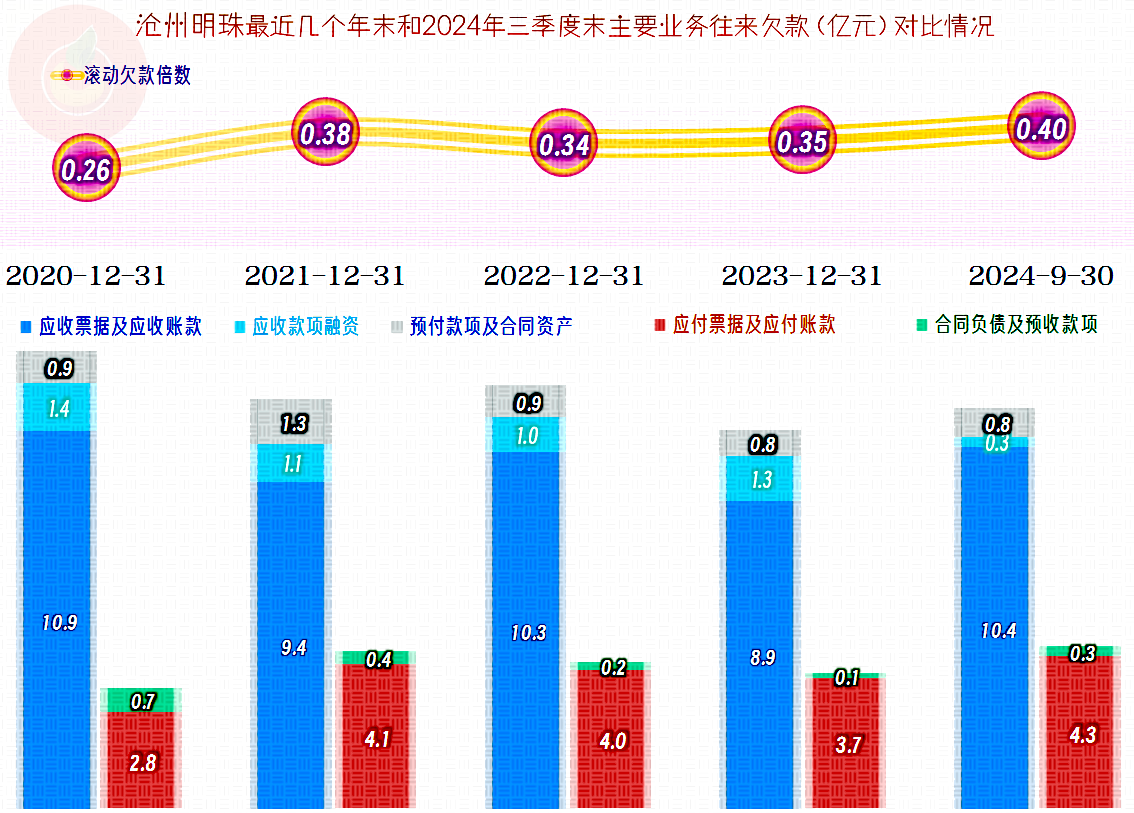

“应收票据及应收账款”在2023年末下降后,2024年三季度末又开始了增长,这是其“经营活动的净现金流”出现净流出的原因之一。在营收下跌时出现这样的情况并不是什么好事,除了占用资金外,还有可能导致后续坏账损失的增长。

沧州明珠原有的核心业务“燃气、给水管管材、管件”多年前就遇到了增长阻力,但还相对比较赚钱,可以持续提供其他业务发展的资金等资源,但“尼龙薄膜”和“锂离子电池隔膜”等业务,虽然建设的项目不少,但又遇到了这些行业也在大调整,甚至产能过剩,整体上还是比较纠结的。

声明:以上为个人分析,不构成对任何人的投资建议!