任何生意都会面临来自两个方面的风险:外部风险和内部风险。所谓的外部风险,是指周围环境的变化带来的影响。比如教培行业,因为政策的变化导致全行业转型。比如地产行业,因为人口变化导致需求转弱。所谓内部风险,是指经营者的变化带来的影响。比如管理层调节财务报表,方便大股东减持。比如战略方向摇摆或者失误,错过发展机遇。

对应着,投资者也面临以上两个风险。第一,自己买的企业外部环境恶化,或者不符合大的趋势;第二,自己买的企业内部管理层既不诚实也不专业,把好生意干成亏本买卖。好的投资,应该是拥有诚实且专业的管理者,并且在长期向好的环境里生存的企业。相对来说,第二点对于投资者更重要。因为一方面,外部环境无法预测,担心也没有意义,世界不会因为投资者的担忧而变好,但我们总要投资;另一方面,好的管理层即使身处差的外部环境,也能保证投资不受大的损失。

所以,归根结底,投资的风险最终还是来自于企业管理层。

2024年4月19日,平安银行发布了一季报。一般来说,我会仔细看企业年报,大致浏览看中报,不看季报,只会看关注的几个指标的变化情况。但平安银行不一样,之前的文章《平安银行的战略定力还需要继续明晰》中我发现平安银行的战略有摇摆,之前“低配版零售银行”的期望出现动摇。所以,对于这种内部出现一点不好苗头的企业,我会关注得更频繁。

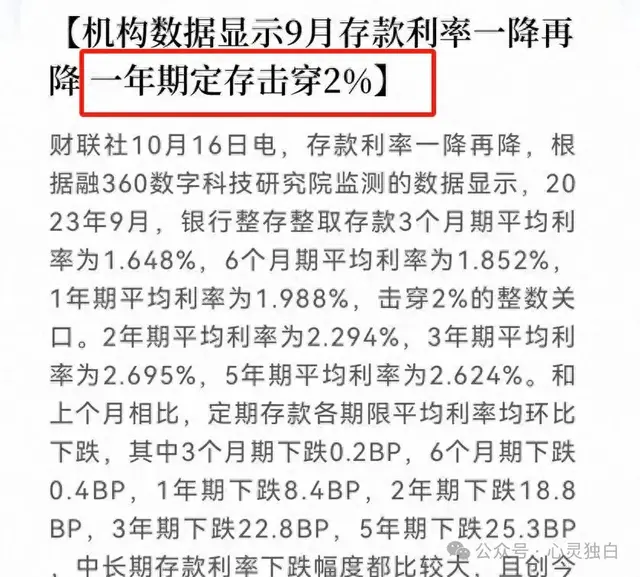

平安银行2024年的一季报,除了净利润、核充率、成本收入比是变好的,其他一大半指标都在变差。营业收入大降(-14%),不良贷款率率上升(+1BP),拨备覆盖率下滑(-15.97个百分点),存贷差、净息差、净利差下滑。存款成本上升,贷款收益下降。定期存款比例上升,活期存款比例下降。为了吸收存款,平安银行推出了不少收益率较高的定期存款和大额存单。我前年买的时候就对比过,平安银行是少有的大行里面,能给到收益率3%之上的银行。但这其实间接证明,平安的获客能力较弱,获客成本较高。

其实,在目前的经济环境下,我对企业的业绩下滑是持宽容太多的,毕竟这些都是外部环境变化带来的,谁都左右不了。我跟一个人交往,如果事情出现了不好的结果,但并不是干活的人本身的原因,我认为干活的人没有任何可以指责的地方。然而,这次平安银行本身是有问题的。

如果以上指标我都可以忍受,但有一个趋势我认为是无法漠视的。2024年一季度,平安银行的存款增长,全部来自于个人定期存款。这块成本本来就高,按道理应该减少。更不好的是,立志于成为智能化零售银行的平安银行又走上了老路。把努力吸收的高成本存款全部投入了企业贷款,如下图所示,个人贷款在下降,企业贷款在增加。兴业银行一季度也是这么搞的。

在经济减缓期间,我不认为继续加大原来的业务是一个好的选择。相反,这个时候,应该减少原有业务,趁机开发新的产品和业务,积极寻求转型。这也是国内经济发展的思路,地产行业是不可能再走向原来的老路了。显然,平安银行和兴业银行在走老路,所谓的战略目标并没有内化在企业文化,也没有落实到执行过程中。

有句老话说,“看一个人,不能听他说什么就信什么,而应该看他做什么再信什么”。我在平安银行这里就违反了这句至理名言,也许在之前买平安银行的大额存单和定期存款时,我就应该对股票减仓,对冲一下内部管理层的战略摇摆风险。

我不喜欢瞎折腾,所以也不喜欢瞎折腾的管理层。对于平安银行,未来不会再增持,仓位不重,会继续观察。如果战略仍然继续摇摆,会逐步逢机减持。

鸡蛋里挑骨头!相不中就滚蛋!茅台好去买吧!

都一样,真做假了真亦假,假做真了假也真

不看好还轻仓干嘛?全清掉就是!

平安,平安,一路平安