文:朱成成、燕翔

核心结论

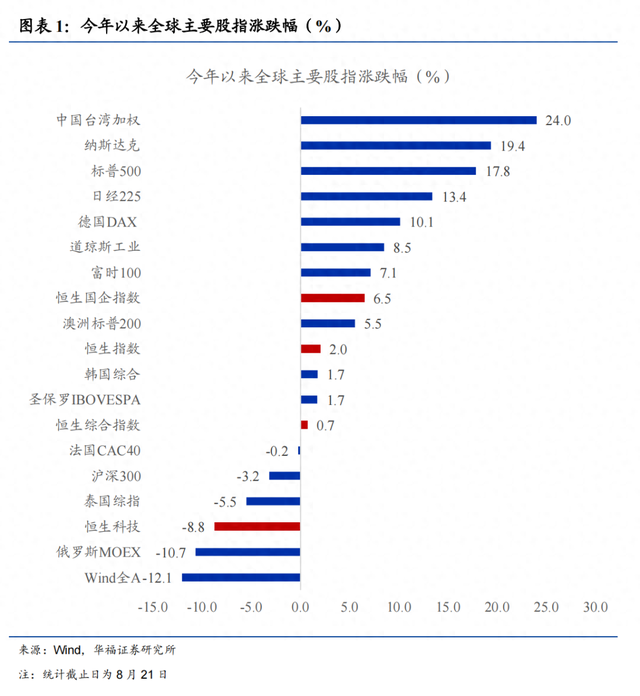

今年来港股市场整体表现不差,但主要指数表现分化较大,结构性行情更为显著。截至8月21日,今年来港股恒生综合指数累计收涨0.7%,在我们统计的全球主要市场中表现中等偏后,但恒生国企指数累计涨6.5%,在全球主要市场中表现靠前,而恒生科技指数累计下跌8.8%,表现基本垫底。港股各一级行业表现同样分化较大,能源、电信服务、公用事业和金融等板块表现靠前,而医药、消费和地产等板块跌幅居前。

我们注意到今年来港股市场中南下资金净流入在连续3年放缓后首次出现提速,无疑成为港股市场重要的增量资金来源。自2020年疫情之后,港股市场增量资金结构出现显著变化,一边是国际中介为代表的海外资金持续流出港股市场,另一边则是南下资金为代表的内地资金仍在持续涌入港股市场。从边际变化来看,今年初至今港股市场中海外资金流出规模相比去年有所增加,而南下资金净流入规模相比去年大幅提升,且远超海外资金流出规模,这也是为什么今年港股市场整体表现并不差的重要原因。

近年来南下资金和海外资金的不同流向最终表现为港股市场中港股通定价权不断提升,而港股市场中海外资金定价权则有所下降。2020年底港股市场中国际中介持股市值为11.6万亿元,占港股总市值比重为24.5%,同期港股通持股市值为1.9万亿元,占比4.0%。而截至今年8月21日,国际中介持股市值下降至5.4万亿元,占比降至17.4%,而港股通持股市值升至2.8万亿元,占比已提高至9.0%。

从资本市场走势来看,今年来港股结构性行情实际上是港股通持仓动态的另一体现,港股市场表现较好的行业恰是港股通增配幅度较大的板块,反之市场表现较差的行业也是港股通减仓幅度较大的板块。从港股通持仓板块分布看,今年来港股通主要在增配能源、金融、电信服务和公用事业等板块,这几个行业大多也是今年港股通资金净流入较靠前的行业。而对医疗保健、可选消费、信息技术和房地产等行业进行了减仓。

展望后市,我们认为一方面当前国内经济最差阶段已经过去,去年二季度以来国内基本面数据边际方向上有所改善,最新出炉的七月份数据同样彰显经济总体向稳;另一方面南下资金持续流入港股市场,叠加美联储9月份或将开启降息周期,港股流动性同样好转,后市港股依然存在向上空间。

风险提示:一是地缘政治风险;二是宏观经济不及预期;三是历史经验仅供参考;四是海外市场大幅波动等。

报告正文

1 今年来港股市场结构性行情更为显著

今年来港股市场整体表现不差,但主要指数表现分化较大,结构性行情更为显著。截至8月21日,今年来港股恒生综合指数累计收涨0.7%,在我们统计的全球主要市场中表现中等偏后,但恒生国企指数累计涨6.5%,在全球主要市场中表现靠前,而恒生科技指数累计下跌8.8%,表现基本垫底。港股各一级行业表现同样分化较大,能源、电信服务、公用事业和金融等板块表现靠前,而医药、消费和地产等板块跌幅居前。

2 南下资金成为港股市场重要增量资金

我们注意到今年来港股市场中南下资金净流入在连续3年放缓后首次出现提速,无疑成为港股市场重要的增量资金来源。自2020年疫情之后,港股市场增量资金结构出现显著变化,一边是国际中介为代表的海外资金持续流出港股市场,另一边则是南下资金为代表的内地资金仍在持续涌入港股市场。从边际变化来看,一个比较有意思的现象是今年初至今港股市场中海外资金流出规模相比去年有所增加,而南下资金净流入规模相比去年大幅提升,且远超海外资金流出规模,这也是为什么今年港股市场整体表现并不差的重要原因。

3 港股行情特征反映了港股通持仓动态

近年来南下资金和海外资金的不同流向最终表现为港股市场中港股通定价权不断提升,而港股市场中海外资金定价权则有所下降。2020年底港股市场中国际中介持股市值为11.6万亿元,占港股总市值比重为24.5%,同期港股通持股市值为1.9万亿元,占比4.0%。而截至今年8月21日,国际中介持股市值下降至5.4万亿元,占比降至17.4%,而港股通持股市值升至2.8万亿元,占比已提高至9.0%。

从资本市场走势来看,今年来港股结构性行情实际上是港股通持仓动态的另一体现,港股市场表现较好的行业恰是港股通增配幅度较大的板块,反之市场表现较差的行业也是港股通减仓幅度较大的板块。从港股通持仓板块分布看,今年来港股通主要在增配能源、金融、电信服务和公用事业等板块,这几个行业大多也是今年港股通资金净流入较靠前的行业。而对医疗保健、可选消费、信息技术和房地产等行业进行了减仓。

展望后市,我们认为一方面当前国内经济最差阶段已经过去,去年二季度以来国内基本面数据边际方向上有所改善,最新出炉的七月份数据同样彰显经济总体向稳;另一方面南下资金持续流入港股市场,叠加美联储9月份或将开启降息周期,港股流动性同样好转,后市港股依然存在向上空间。

4 风险提示

一是地缘政治风险;二是宏观经济不及预期;三是历史经验仅供参考;四是海外市场大幅波动等。

本文来自华福证券研究所于2024年8月23日发布的报告《如何看待近期港股的上涨与波动》。

分析师:

燕翔, S0210523050003

朱成成, S0210523060003

新书推荐 |《追寻价值之路:1990~2023年中国股市行情复盘》本书系统回顾了自中国股市成立以来 1990~2023年A股的行情走势,并且在方法上更加注重使用量化的经验证据去解释行情变化。笔者尝试构建一个“四位一体”的分析框架进行复盘,即宏观经济、企业盈利、利率水平、资产比价。每一年的行情复盘分三部分内容展开:第一部分大事回顾,对影响资本市场的重点事件进行叙事性描述;第二部分经济形势,分析宏观经济形势及上市公司盈利和估值变化;第三部分行情特征,剖析并解释当年股市行情的结构性特征。全书最后两章对A股市场投资框架方法论和焦点问题进行概况总结。

为了更好地做好复盘研究,新版《追寻价值之路》做了不小修订,具体包括:一是续写了2021至2023年最近三年的A行情复盘;二是将每年的策略专题进行重构,其中具有普遍意义的方法论部分,归纳到全书最后两章进行框架总结,以便读者更好地了解A股运行基本逻辑;三是大量增加专栏板块,对很多专题小问题进行思考探讨;四是增加归纳性表格和数据总结,突出本书的工具书属性;五是原有各章节内容均有幅度不小增补修订。总体来看,新版更新增补修订内容或不少于40%。

在当前我国加快建设金融强国、全面注册制时代开启、资本市场引发全社会广泛关注之际,我们衷心希望新版的《追寻价值之路》能够帮助读者更好地了解A股过去的历史细节,从而理性科学地判断未来市场的短期和中长期走势。

风险提示及免责声明

本公众号所载内容仅面向专业机构投资者,任何不符合前述条件的订阅者,敬请订阅前自行评估接收订阅内容的适当性。订阅本公众号不构成任何合同或承诺的基础,华福证券不因任何订阅或接收本公众号内容的行为而将订阅人视为本公司的客户。

华福证券对本公众号所载资料的准确性、可靠性、时效性及完整性不作任何明示或暗示的保证。本公众号资料、意见等仅代表来源证券研究报告发布当日的判断,相关研究观点可依据华福证券后续发布的证券研究报告在不发布通知的情形下作出更改。华福证券的销售人员、交易人员以及其他专业人士可能会依据不同假设和标准、采用不同的分析方法而口头或书面发表与本公众号资料意见不一致的市场评论或交易观点。

本公众号内容并非投资决策服务,在任何情形下都不构成对接收本公众号内容受众的任何投资建议。订阅者应当充分了解各类投资风险,根据自身情况自主做出投资决策并自行承担投资风险。对依据或者使用本公众号所载资料所造成的任何后果,华福证券均不承担任何形式的责任。

本公众号及其推送内容的版权归华福证券所有。未经华福证券事先书面许可,任何机构或个人不得以任何形式转载、翻版、复制、刊登和引用相关内容,否则由此造成的一切不良后果及法律责任由私自转载、翻版、复制、刊登和引用者承担。