本周无交易

目前持仓

下表除“当前股价”和百分比之外,其他科目单位为人民币亿元。

上期数据

注:①采用席勒市盈率估值的企业,不算三年后估值;

②对指数基金采用历史市净率计算买点卖点,不估值;

③持股比例=持股市值/账户总值。在无交易状态下,该比例可能因每只个股股价波动幅度不同,而发生小幅变化;

④仓位加总可能为99%或101%,原因是持股比例为四舍五入数据,例如10%代表实际仓位在9.50%~10.49%之间。

收益率

本周沪深300指数下跌0.73%

我的实盘净值下跌0.60%

2024年内沪深300指数-1.36%

我的实盘净值+4.73%

注①:作为个人投资者,能够自由掌控每笔资金进出,因此我的实盘年度收益率按资金加权收益率取值,不含新股、新债收益。

注②:沪深300指数收益未包含成分股现金分红,年化收益率数据略有低估。

重要事项

1、洋河真年份酒战略持续推进

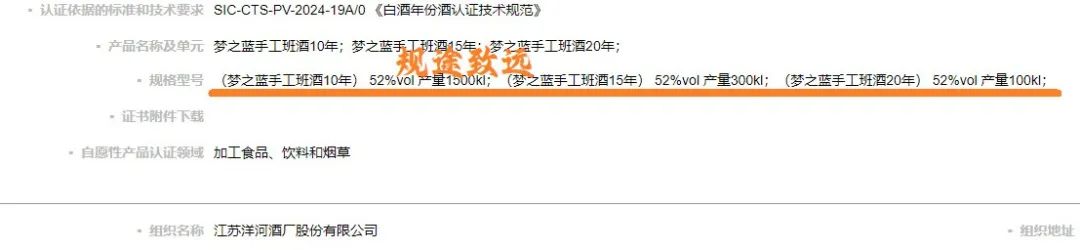

最近,这张图在酒友圈和投资圈火了起来。

网上的解读已经很多了,我简单聊一下图中的两点信息和我的一点看法。

首先是大家期盼已久的“年”字,终于落实到了产品上。

众所周知,白酒的年份非常重要,而之前许多酒企利用了消费者追求高年份酒的心理,在酒盒、酒瓶上肆意标注数字、用数字为产品命名,更有甚者,直接标注XX年,比如“30年”,把年份不足的基酒伪装成几十年的陈酿,意图蒙混消费者,擦边球都打到界外去了。

而洋河在年份上,则是一个“反向虚标的憨憨”——把15年基酒做出来的产品,起名叫梦6+;20年基酒做出来的产品,起名叫梦9。普通消费者没有能力去感知酒质高低,也没有耐心去看友商宣传页面的小字,只关心品牌、价格和包装上标的年份,至于年份是否真实,反而没有太多人去深究。

在几家不良酒厂不约而同地通过虚标年份的方式来欺骗消费者的时候,洋河却没有选择同流合污,而是制定了“真年份酒战略”。

之前,洋河手工班系列还有一批产品,只在瓶身标注了数字10、15、20,却没有在数字后面写上“年”,如下图。

小股东看了很欣慰,洋河终于不用在年份上被这群无良友商压着打了。

其次,是图中透露出的产能。

(梦之蓝手工班酒10年)52%vol产量1500KL;

(梦之蓝手工班酒15年)52%vol 产量300KL;

(梦之蓝手工班酒20年)52%vol 产量100KL;

KL代表千升,而洋河手工班的净含量是500ML(毫升),用上面的产量除以500ML(即0.5L),可以算出(1500×1000÷0.5=3百万),上面三种年份酒,产量分别为300万瓶、60万瓶和20万瓶。

可见高端产品已经具备初步放量的能力了。

最后,我的看法是保守偏乐观。

乐观的原因上面都聊过了,保守则是因为目前消费环境不是很理想;洋河虽然早已完成了全国化,但目前省内市场还需要和今世缘进行贴身肉搏;手工班的前期推广肯定需要公司的销售团队付出巨大努力,而蓝色同盟的事情目前还是悬而未决的状态;目前来看,洋河在天时地利人和方面都不占优势,这些高端产能何时能变成销售额、变成利润还是未知数,但高端酒没有保质期,高端产能何时变现虽然未知,但洋河中端酒的基本盘还依旧稳固,我有信心也有耐心等他变现的那一天。

可能有朋友不理解,既然此刻不明朗,为何不先清仓,等未来优势明朗时再买入呢?

等优势明朗时,就没有这么便宜的价格了。

网上商城显示,10年52度的手工班,一瓶售价1499元,我们简单视为1500元。网上查了一些资料,出厂价有说800多的,有说1000元左右的,我们保守估计,出厂价按750元——也就是售价的5折计算,如果300万瓶能卖完,能够为洋河贡献22.5亿营收。15年、20年的手工班同理,感兴趣的朋友不妨自己算一下。我们再保守一点,这三款加一起,今年还有不到4个月了,能够在去年的基础上,为洋河带来20亿,哪怕10亿的营收增量吗?能够超越去年100亿的归母净利吗?哪怕新品推广不利,增收不增利,赔本赚吆喝,80亿归母净利总还是有的吧?

我们估值时,就是按照微增长、0增长和衰退20%(80亿归母净利)分别进行估值,并最终取最低值作为买点、卖点,以体现保守的原则。我认为真年份酒战略的稳步推进,最起码能让洋河的业绩保持在微增长或0增长的区间。

综上所述,我对于洋河的真年份酒战略的持续推进是偏乐观的,但出于保守原则,还是暂不调整洋河的估值及买卖点。

2、华润饮料拟上市,包装饮用水市场价格战将持续?

前段时间关注到了农夫山泉,这周在看其招股书和2023年报,前者进度1/3,后者1/2,并且恰巧关注到怡宝纯净水的母公司“华润饮料”拟赴港上市的消息。

这两家现在为了争夺瓶装饮用水市场,已经打起了价格战。而华润饮料如果成功上市融到钱的话,价格战不得持续好久么?又跟之前梯媒似的,老大老二打价格战,老三没了?如果没记错的话,老三应该是娃哈哈。

初步扫了一眼现有的资料,农夫山泉的产品结构和毛利率、净利率、ROE等关键指标,还是要好于华润饮料的。如果未来需要从这两家二选一来投的话,农夫山泉的优先级肯定要高于华润饮料。等后面把手头资料看完,东鹏也要看一下,对比一下。希望咱们中国的饮料行业,也能跑出一家像可口可乐一样的世界级企业吧。

3、关于爱美客客户数量统计口径的提问

在之前爱美客的系列文章中,我通过港股IPO文件中的数据,与2021年报中的直销/经销的销售额进行对比,发现经销商店均营收是直销店均营收的六倍多,于是得出“大客户被经销商掌握”的结论。这个结论,本周被一位朋友质疑,认为公司公布的数据,直销店就是终端店,经销店代表经销商数量,至于经销商覆盖了多少家终端店,则没有公布。初看之下,我认为这种情况也有可能。抱着打破砂锅问到底的精神,我通过“互动易”平台请教了一下董秘,结果得到的结论和我之前的结论相同,也就是说,公司公布的“覆盖了XX家医美机构”,无论通过直销还是经销,公布的都是终端医美机构的数量。

原文链接和问题截图都放在这里吧,感兴趣的朋友可以再验证一下。

《国产玻尿酸的逆袭之路——爱美客系列0概述》,搜关键词“6倍”

问了俩问题,X1Y1X2Y2这四个数一个都没告诉我,董秘办回复的质量还有待提高啊。要不是港股IPO披露的信息更为详细,咱们投资者可能也问不出这么刁钻的问题吧,哈哈。可能人家手里也没这么具体的数据呢,反正也不是特别关键,弄不到也不影响估值,就算了吧。

不过通过这个现象我们可以发现,光看年报肯定不行,招股书虽然页数多、内容繁琐,但有些细节还是值得关注的,许多关键信息(拿爱美客举例,比如每款产品的销量、售价、生产成本;直销经销各覆盖多少家终端医美机构;直销客户和经销商各自的留存率数据等等),年报中都是不披露的,错过招股书,可能就再也看不到了。

这周简单聊这些吧,朋友们周末愉快。