本文为沙隆巴斯上市公司研究系列

有一家上市公司,上市的时候募资46.9亿,上市十年来累计分红112.38亿,为募资额2.4倍,妥妥的不输于上市来圈钱,而确实用实力来回报股东的公司。

森马服饰回报能力

更难能可贵的是,上市这么多年以来,一直主业未偏离,一直专注于服装童装领域,没有去搞房地产,没有去搞新能源,他就是今天要讲的浙江的一家上市公司:森马服饰。

森马服饰的企业情况与发展过程森马服饰成立于1996年,是一家以多品牌服装运营为主的综合性民营企业。公司的发展历程可以分为四个阶段:1996-2002年通过虚拟经营模式培育森马品牌;2002-2011年持续深耕品牌,森马和巴拉巴拉两大品牌在休闲装和童装赛道登顶。森马服饰在童装领域的市占率稳居第一,并且近年来行业竞争格局逐渐明朗,第二梯队公司间市占率的差距也逐渐拉大。

公司2011年03上市, 2015 年 3 月 30 日,公司第一大股东森马集团有限公司与境内自然人邱光和、周平凡、邱艳芳、邱坚强、戴智约、金克军、郑秋兰等 7 人共同签署了《股份转让协议》,以协议方式转让其持有的部分森马服饰股票,股票转让后,公司第一大股东由森马集团变为邱光和。

家族持股超7成,享有绝对控制权,2018 年,徐波出任森马总经理,家族企业逐渐退出日常经营管理,目前邱坚强担任董事长,公司所有权和管理权分离的代理制度明确,进入了职业经理人的操盘时代。

根据2023年的年报显示,徐波的年薪为118万,与董事长邱坚强的年薪一致,显示了极强的信任,徐波也直接持有森马服饰 1.00% 的股份。

徐波薪酬(来源:choice数据)

徐波的2件不成动的大事在徐波主导期间(2018-现在),在2018年净利润创下历史新高16.94亿,随后碰到YQ,净利润逐年下滑,在2022年创下历史新低6.27亿,2023年稍微恢复元气到11.22亿。

徐波主政期间净利润情况(制图:沙隆巴斯)

在2019年YQ前夕,儿童服饰的CAGR为26%,显示了高速的增长,YQ期间,增长-2%,休闲服饰在YQ前CAGR只有5%,增速缓慢,YQ期间-4%。

不同期间的增速(制图:沙隆巴斯)

眼看5年就要过去了,百废待兴,何去何从,都需要给股东一个交代。

在徐波管理期间,做了2件事情,其实都不打算成功:

1、 是一场失败的收购

2018年4月花8.44 亿元收购Inchiostro SA的Kidiliz 集团。

Kidiliz2017年集团公司总资产4.96 亿欧元,负债总额 2.10 亿欧元,净资产 2.85 亿欧元;

2017 年 Kidiliz 集团实现营业收入 4.27 亿欧元,EBITDA 0.20 亿欧元,税前净利润为 -0.24 亿欧元,税后净利润为 -0.27 亿欧元。

后来没想到YQ来了,全球都不好。

没办法,2020年7月 20日公司公告,把Sofiza (为 Kidiliz 集团全资股东)100%股权卖给股东森马集团,2020Q1Kidiliz净资产4亿元,粗略估算较公司收购价损失4.4亿元。这也是2022年股东利润下滑的原因原因之一。

当然这个属于不可控因素,也不能怪徐总,4个亿,还是亏的起。

2、 失败的股权激励

凡事未定,粮草先行,徐波新上任,得一群兄弟一起玩,于是在2018年4月,森马服饰抛出了了一个 1.2 亿规模的第一期员工持股计划,锁定 1 年,持股对象包括董事、高管和中层等不超过 98人。

同时,推出第二期限制性股票激励计划涉及 1447.38 万股,解锁条件为,以 17 年为基数, 18-20 年营业收入增长 15%、 32%、 52%,归母净利润增长 25%、 44%、 65%。激励对象为公司核心骨干共计 513 人,授予的价格为4.8元/股。

2018股权奖励行权条件(来源:公司公告)

从实际的结果看,也只有18年达到要求,后面的都凉凉。

虽然如此,但徐波的股权激励不仅一股没卖,而且在2020-2022年每年还增持了537.12万股,总增值费用1.14亿。

公告日期 股东名称 变动方向 变动数量(万股) 交易平均价(元) 变动部分参考市值(万元)

徐波的增持(来源:choice数据)

是不是对公司很有信心?

看上去是的

因为沙隆巴斯同时发现了另外一条有意思的数据。

老董事长的减持(来源:choice数据)

在2020年邱坚强减持了60万股,这个不多,意义不大,邱坚强是公司的董事长。

但老董事长邱光和(邱坚强的父亲)却在2020-2022年共减持了3494.68万股,共减持2.4亿。

关键是减持的同一天,徐波施行了相反的动作增持,分别是2020年11月26日,2021年12月23日,2022年11月16日。

查公告,原来是大宗交易,公告是这样写的:公司董事、总经理徐波先生和公司董事邵飞春先生基于对公司未来发展前景的信心及对目前股票价值的合理判断,决定购买和长期持有森马服饰股票。为支持公司健康发展,鼓励和满足公司董事及高管购买和长期持有公司股票的意愿,公司控股股东邱光和先生于2020年11月26日以大宗交易方式向徐波先生转让其持有的公司股票537.12万股,占公司总股本0.1991%;向邵飞春先生转让其持有的公司股票268.56万股,占公司总股本的0.0996%。原来是为老板接盘啊。

当天的收盘价是8.9,邱老板还打了个九折。一年后,同样的操作2021年11月26日,继续减持,2022年11月16日还没有满一年,邱老板就迫不及待要卖了。

2020年大宗减持公告(来源:公司公告)

我估计徐波心理估计跟吃了苍蝇一样,职业经理人难当啊,面子过不去啊,以2024年9月11日价格算,徐波累计亏损5650万,这种大无畏的为老板接盘,按照目前年薪118万算,徐波至少需要打工47年。

百废待兴,重干一场,向天再借500年,还我一个新的森马服饰。

于是在2024年9月,徐波又推出了一轮新的股权激励。

本次的股票期权数量为 9,723.35 万份比上次还大,行权价格为3.69 元。

还是分三期,这次没有来考核营收,只考核净利润,2023年为基数净利润增长为27%,67%,115%。

2024年股权激励方案(来源:公司公告)

我给大家算一算,也就是2025年全面恢复2018年徐波上任时候的业绩,然后在此基础上再增长30%。

同时为防止像第一次股权激励一样拿第一次,24年的底线设置为12亿扣非净利润,那么有没有可能呢?

因为2024年中报显示森马服饰的扣非净利润为5.4亿,意味着下半年要至少挑战6.6亿的利润

股权激励底线值对比(制图:沙隆巴斯)

沙隆巴斯查了最近2年的数据和2017和2018年的数据,下半年比上半年的增速均不超过20%,而本次徐波要达到行权条件,必须超过22%。

上半年和下半年利润测算(制图:沙隆巴斯,来源:choice数据)

这时徐波已经无路可退,只有迎战。

不努力,就有可能直接下岗。何况公司在3.12的微信号也跟领导提出类似的利润目标。

人是要有点梦想的。

童装市场的发展情况根据多份报告,中国童装市场近年来呈现出显著的增长趋势。

根据欧睿国际统计,2023 年中国童装市场规模为 2526 亿元,预计到 2027 年规模将达到 3165 亿元,2023-2027 年 CAGR 为 5.8%,是一个相对增速较缓慢的市场;

此外,全球童装市场也在稳步增长,预计从2024年的2115.7亿美元增长到2032年的3667.2亿美元,预测期内复合年增长率为7.12%。

来源:开源证券

那么中国的人口出生率降低会不会有影响呢?

根据统计局的出生率数据情况2026年的出生率达到峰值,出生率13.57%,新增人口131万,但2021年还有1000万新增出生人口(到现在3岁),不用担心森马服饰的市场问题。

(制图:沙隆巴斯,来源:choice数据)

另外,童装市场2023年CR10的集中度还不到15%,还没有到绝对集中的地步,大家还有空间。

来源:东兴证券

较大的存量市场和较低的市场集中度,对森马服饰来说依然有较大的空间。

森马服饰的营销布局:正如前面分析,森马服饰的童装业务表现亮眼,是其主要收入来源之一,增速也较高,而休闲服饰基本陷入稳定状态,要稳定输出利润完成徐老板的目标估计困难。

森马服饰收入结构(制图:沙隆巴斯,来源:choice数据)

童装的开店数量这几年一直属于市场第一梯队,童装巴拉巴拉基本店面数量最多,其次是安踏kid和李宁young。

童装门店数量(数据来源:东兴证券)

公司的童装品牌主要有三个:

公司代理的亚瑟士儿童品牌业务加速发展,推动全域服务商 2.0 模式革新升级;

代理的彪马儿童品牌业务实现服装产品自主开发;

自有品牌巴拉巴拉加快孵化运动户外产品线。

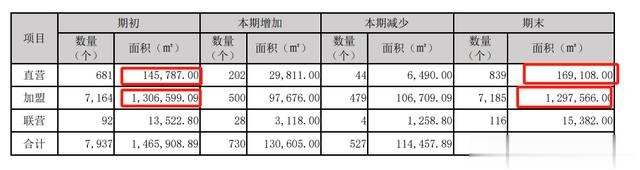

但根据2024年的中报数据显示,直营和加盟面积均有下滑,那么靠什么来实现公司的目标呢?

来源:公司2024年中报公告

线下肯定是开店+提高坪效,公告显示森马服饰店铺平均坪效为 4,158.65 元/平米/半年,还是非常不错的,看排名前五的店,最高的坪效能做到12,269,显示了优秀的运营能力。

店面坪效(来源:公司2024H1公告)

从销售方式看,线上和加盟是2个最重要的方式,这两年逐步提高了自营的比例。

23年自营占比10%,同比提升19.19%线上占比45.59%比2022年下降3.51%,加盟占比42.31%,同比提升9.68%联盟极速下降,减少51.88%。

销售方式(制图:沙隆巴斯,来源:choice数据)

从门店的数量看也是基本如此,直营新增,加盟略减,联营倒是变化不大。

门店数量(来源2024年中报)

从店面的面积变化看,直营店面反而缩小,加盟店面积持平,结合直营营收提高19.19%的数据看,应该是单店的流转加快,客单价或有变化以及单位坪效提升所致。

门店数量(来源:2024年中期报告)

逐年提高的童装毛利率情况森马服饰的毛利率一直较好,童装的毛利率2024H1为49.55,已经恢复到2019年前的水平,并高出19年3.5个点,休闲服饰的毛利一直稳定在35-38%左右,中报显示为38.57%。

毛利率情况(数据来源:choice数据)

居高不下的线上退货率和提升的毛利率相背离:2023 年,公司成立直播事业部,加速直播赛道进程。在渠道上,公司构建以抖音为核心,涵盖淘宝直播、快手、视频号、小红书等多元化平台的直播矩阵;公司通过与明星及达人合作,创立了联名品牌舒库 SHUKU、VIVID-BOX;直播基地已投入使用,聚焦直播赛道,专注整合品牌、达人、优质供应链、平台等多方优势资源,打通直播全链路,构建一体化的直播运营平台。

森马在2022年并没有抖音的数据,只有天猫的数据,从退货率看,在天猫是逐年上升的,从最初的43.41到2024半年报61.93,可谓有点高了。

2023年有抖音的数据,2024年的退货率倒是下降到43%。一升一降,那就看销售数据。

退货率(数据来源:公司公告,制图:沙隆巴斯)

2023年在天猫销售48亿抖音销售32亿,2024年中报天猫销售26.9亿,抖音销售12.56亿,天猫还是大头。

根据开源证券数据:童装市场在2024年6月/2024Q2期间表现出稳健的增长态势,大盘销售额(天猫、抖音、京东渠道合计)同比分别增长20%和28%。分渠道看,6月天猫渠道销售额同比有所下滑,而京东和抖音渠道则实现了显著增长,分别达到+110%和+107%。在品牌方面,6月巴拉巴拉品牌销售额同比持平。

线上毛利率大幅提升,根据中报显示,线上毛利率为47.38%,而童装仅为49.55%,同比增加5.70%,线上毛利率的改善,提高了整体的毛利率,徐总要出手,估计电商是比较大的变量,比较线下开店需要时间,销售提升和毛利率提升,能有效提高净利润,让我们拭目以待。

线上毛利率提升(来源:公司2024年中期公告)

从公告中关于销售费用的描述看,广告费用也基本增加0.9亿的支出,那么问题来了,线上销售这样的毛利率增加不知道来自哪里?

广告费用支出大增(来源:公司2024年中期报告)

逐年下降的资产周转率森马服饰自称是轻资产的虚拟经营模式。这个模式指的是饰自身没有生产工厂,将产品的生产环节外包给其他专业的生产供应商。公司制定了严格的供应商甄选标准、考核办法与淘汰机制,并在委托生产合同中明确各方的义务与责任,最大程度地保证面辅料与成衣的质量。这种方式减少了公司在生产设备、厂房建设等方面的大量投入,降低了生产环节的成本和风险,同时可以借助供应商的专业生产能力和规模效应,提高生产效率和产品质量。

从森马服饰的存货情况,也可以看出来,原材料占比非常低,都在库存商品。

存货状况(来源:choice数据)

从资产周转率看,平均都是在1以上,流动资产周转率在0.5左右。

资产周转率(制图:沙隆巴斯,数据来源:choice)

存货周转率也逐年下降,越来越低,显示较大的存货压力,不过相比同业依然表现优秀,2024年中报略有上升。公司的存货周转天数为 159 天,较去年同期 207 天减少 48 天,全域库存周转加快,库存运营效率同比提升。从库存结构来看,库存结构优化明显,1 年内库龄的新品较年初和同比均稳步提升,占比已超过一半。

存货周转率(制图:沙隆巴斯,来源:choice数据)

逐年降低的研发费用和逐年上升的销售费用公司的三费中,研发费用体现了逐年下降的趋势,23年只有2.8亿,销售费用体现了逐年上升的趋势。加总的整体比例也是逐年上升。

研发费用和销售费用率

当然更让人意外的是2024年中报公司的经营现金流首次出现负值,据公司解释,这主要系本期支付的货款以及预付款增加所致。

或许这就是徐波的赌注所在。

经营现金流为负

结尾综上所述,中国童装市场近年来保持了较高的增速,未来仍有较大的发展潜力。森马服饰作为行业龙头,专注主业,回报股东,在童装领域具有较强的竞争力和市场份额。公司通过多品牌战略和线上线下渠道的共同发展,实现了稳定的收入和利润增长。

森马服饰能否完成经营目标,让我们拭目以待。