2024年二季度,美国设备投资录得9.9%的环比年化增速,接棒建筑成为非地产投资增长主力,为GDP环比贡献0.55个百分点。往前看,在结构性需求增量与美国经济回暖的共同提振下,我们预计美国有望开启新一轮的设备投资周期。

摘要

长期来看,结构性的正向需求冲击,是推动投资周期上行的稳定支撑。近年来,逆全球化及地缘政治冲突加速产业链在区域内重构,带来较大的投资需求,美国本身的再工业化进程也面临着基础设施老化等长期结构性问题,亟需扩产能和购置设备。短期来看,随着美联储开启降息,财政、货币双宽松的环境已经形成,叠加经济本身的底层韧性,或将促使美国经济较快回暖(详见《降息后,美国经济多快反弹?》)。消费、地产、库存等多维度企稳回升,将刺激产能扩张和设备投资增加。此外,延续大财政和旨在振兴美国制造业的一系列产业政策从特朗普政府到拜登政府,已逐渐成为两党共识,政策延续性将助力上述结构性和周期性因素(详见《美国选举年的大类资产:不确定性中寻找确定性》)。

随着销售的企稳回升,标普企业资本开支环比已于二季度触底回升。行业层面的资本开支呈现明显顺周期特征。基于此,我们再次提示三条市场主线:1)家庭消费韧性相关的可选消费板块;2)地产韧性相关的地产链,如五金水暖、家居家具等;3)设备投资与制造业相关板块,包括原材料和能源、装备制造、电力设备等工业基础设施。相关板块涉及的国内出口行业也有望得到提振。

在“布局美国设备投资重启”系列报告中,我们重点分析了机械和电力设备的行业基本面及投资机会与风险。我们预计机械将更多受益于美国货币财政双宽松刺激下的美国经济周期重启,金融地产周期上半场以及健康的居民资产负债表。电力设备更多受益于美国再工业化带来的趋势性电力需求增量和本土的结构性供给瓶颈。

风险提示:如果特朗普重回白宫,恐将加剧贸易摩擦。

正文

实物崛起,投资先行

结构性的正向需求冲击,是推动投资周期上行的稳定支撑。美国经历的多次实物资产超级周期往往始于大规模的需求冲击,如二战期间的国防支出,战后婴儿潮,以及科技革命带来的高速科技发展等(详见《从新宏观范式看“中特估”》)。近年来,全球资本开支正处扩张周期,固定资产和基础设施老化、逆全球化及地缘政治冲突等长期结构性问题,带来的新需求,刺激产能扩张和购置设备。

图表1:新一轮实物资产超级周期蠢蠢欲动

资料来源:Bloomberg,中金公司研究部

美国固定资产和基础设施老化严重,亟待更新。根据美国土木工程协会(ASCE)的研究,目前美国的基础设施面临严重的老化问题,如电网、水管、桥梁以及公路等设施问题频发,工业设备平均年龄特别是电网设备年龄处历史高位(图表2)。ASCE估计当前10年的基础设施投资缺口接近2.6万亿美元,并预测如果基础设施问题持续,美国GDP将损失10万亿美元[1]。近年来美国政府持续加大在基础设施领域的支持。拜登签署的《基础设施投资和就业法》提供了1.2万亿美元,着力于解决美国基础设施重建问题[2]。《通胀削减法案》也提供数十亿美元的激励措施,以支持清洁能源、交通和环境领域的新基础设施投资[3]。

与此同时,逆全球化愈演愈烈,一方面使得旧有国际贸易链中的生产国和消费国出现错配,降低供应效率,另一方面倒逼新的产能建设,越南、墨西哥、印度等新兴国家“工业化”遇上美国等发达国家“再工业化”,促使全球资本开支持续攀升(图表3)。地缘冲突频发,加剧了逆全球化进程,并可能促使全球国防支出重新上升。据《经济学人》杂志估计,至2028年欧洲的国防支出将比俄乌冲突前高出约1000亿欧元[4]。美国的国防支出也呈现出显著的上行趋势,或对工业需求带来提振。

图表2:美国工业设备平均年龄处历史高位

资料来源:Haver,中金公司研究部

图表3:全球资本开支处扩张期,引领实物资产超级周期上行

资料来源:Bloomberg,中金公司研究部

经济企稳,周期上行

中短期内需求企稳回暖,是企业扩张产能加大投资设备的催化剂。当前,美国经济本身韧性较强,叠加财政和货币转入双重宽松,我们预计经济最快可能在明年一季度明显反弹(见《降息后,美国经济多快反弹?》)。回暖的需求,将刺激投资周期再度上行。

财政货币,同步宽松

2024财年,美国财政赤字1.83万亿美元,为新冠疫情期间的2020和2021年外历年之最。拜登政府列出的2025财年预算案(列赤字1.78万亿美元)虽未得到国会全部通过,但两党较快达成了为期6个月的临时拨款计划[5],并未影响正常的政府开支。往前看,按财政部发债计划和TGA变动估计,2024年4季度财政赤字规模约为5900亿美元[6],去年同期为5099亿美元,短期内财政对经济的支撑作用不会出现明显松动。

放眼明年,从当前两党候选人的竞选计划来看,虽然具体细节存在差异,但以惠民生、促产业回流为主题的大财政是两党共识。据Wharton Budget Model推算,特朗普财政计划将在未来十年累计推升基本赤字4.1万亿美元,哈里斯财政计划为2万亿美元[7]。从CBO估计来看,美国将继续处在2018年以来的财政顺周期时期(图表5),财政赤字转化为家庭财富(图表6),进而企业盈利和净资产(图表7),推动需求持续较强。

图表4:2024财年赤字1.83万亿美元

资料来源:CEIC,中金公司研究部

图表5:美国仍处财政顺周期时期

资料来源:Haver,中金公司研究部

图表6:近期,财政赤字同步于家庭净值变化

资料来源:Haver,中金公司研究部

图表7:近期,财政赤字同步于企业净值变化

资料来源:Haver,中金公司研究部

当地时间9月18日,美联储调降联邦基金利率50bps,超过华尔街一致预期,自此美国进入财政货币双宽松状态。我们在《“浅降息”的经济逻辑与资产主线》中指出,高短端利率主要抑制了消费信贷和小企业融资,至今年8月,信用卡贷款利率为21.8%,小企业融资利率徘徊在9.5%附近。降息将直接改善这部分终端需求,银行调降融资利率和放宽信贷标准,有望促使消费贷款增加和小企业扩张,进而传导至上游的产能扩张和投资增加。但我们也提示,由于美国经济韧性较强,降息后经济可能较快回暖,因此大幅的降息或不太可能,美联储之后更可能依据数据做审慎调整,以改善企业融资环境,促进劳动力市场平稳运行(参见《降息后,美国经济多快反弹?》)。

图表8:短端利率下行将推动信用卡借贷成本下行

资料来源:Haver,中金公司研究部

图表9:银行放宽贷款标准,将推动投资回暖[8]

资料来源:Haver,中金公司研究部

需求回暖,刺激投资

消费、地产、库存等多维度回暖,经济重回扩张状态,刺激产能和投资增加。

消费方面,6-9月,零售销售环比一改上半年颓势,连续超预期,反映消费韧性的对照组零售同比自今年5月起开始回升,9月环比增速达0.7%(图表10)。消费回升背后有家庭部门健康的资产负债表和改善的收入预期支撑。从财富存量来看,美国家庭杠杆率(负债/净资产)处历史低位(图表11),而资产中现金的占比处历史较高水平(图表12),有助于其迅速扩张消费。从流量来看,在资产端不断增值的同时(图表6),市场工资水平也有触底回升迹象,具有领先意义的Indeed工资指数(衡量新空缺职位的工资水平)同比在今年5月触底回升,平均时薪和亚特兰大工资指数也陆续触底回升(图表13)。除此外,如前所述,信用卡利率随降息回落也将刺激消费贷增加。

图表10:商品消费与零售销售环比持续上行

注:9月商品PCE环比为估计值资料来源:Haver,中金公司研究部

图表11:居民杠杆率处历史低位

资料来源:Bloomberg,中金公司研究部

图表12:居民现金/总资产处历史高位

资料来源:Haver,中金公司研究部

图表13:较前导的Indeed工资指数持续回升

资料来源:Bloomberg,中金公司研究部

地产市场展现出较强的复苏弹性。从长期逻辑来看,当前地产市场不存在明显的泡沫,房屋空置率仅0.9%,处在1950年代以来最低水平(图表14)。人口结构也有利于地产韧性,据CBO估计,至2032年以前,美国中青年人口增速将持续增长,从历史上来看,这往往对应较强的购房刚需,进而推动地产周期上行(图表15)。虽然近期高频数据显示购房需求仍面临长端利率偏高的压制,但工资增长反弹及史低的居民杠杆率,可能支撑刚需人群申请抵押贷款的信心,我们预计年轻购房者的贷款和购房意愿将逐渐恢复(图表16)。另外,房价上涨对于存量房屋所有者来说意味着净资产和信贷额度(HELOC)的增加,财富效应将刺激消费扩张(图表17)。

图表14:住房空置率处历史最低水平

资料来源:Haver,中金公司研究部

图表15:中青年人口增速上行,多对应地产周期上行

资料来源:Bloomberg,中金公司研究部

图表16:工资增长刺激按揭增加

资料来源:Haver,中金公司研究部

图表17:房产增值刺激消费增加

资料来源:Bloomberg,中金公司研究部

强劲的需求,促使企业补库存、扩生产,进而购置新的设备。美国总商业销售同比在2023年6月后趋势性回升,推动企业开启新一轮补库周期(图表18)。自去年11月开始,各大类行业库存增速陆续触底,今年7月,制造业、批发、零售业库存同比均已回归正增长(图表19),多数细分行业库存增速也持续攀升,特别是家庭耐用品消费相关的五金水暖、家具家居、电子产品等(图表20)。销售回暖也刺激着工业生产的增加,而生产扩张则直接依赖新设备的购置(图表21)。根据亚特兰大联储GDP Now预计,2024年三季度美国GDP环比年化增速有望达到3.2%,其中非地产固定资产投资贡献约0.9个百分点[9]。我们据此估算,2024年三季度设备投资环比年化增速有望达到6.5%(图表22)。

图表18:总商业销售上行,推动库存回升

资料来源:Haver,中金公司研究部

图表19:大类行业同步补库

资料来源:Bloomberg,中金公司研究部

图表20:多数细分行业库存同比增速持续回升

资料来源:Haver,中金公司研究部

图表21:销售增多伴随生产和设备投资上涨

资料来源:Bloomberg,中金公司研究部

图表22:新一轮投资上行周期开启

注:2024年3季度为基于Atlanta联储GDP Now做出的预测资料来源:Haver,中金公司研究部

产业政策,延续发力

美国大选在即,不确定性仍然偏大。近期哈里斯选情再度落后特朗普,引发市场对于政府换届后产业政策延续性的担忧。虽然特朗普在能源政策方面与当前的民主党政府存在分歧,但我们认为,产业政策支持制造业回流的大主题依然是两党共识,这将是支撑设备投资周期未来一两年延续回升趋势的关键因素。

从根本上来说,支持产业回流是由美国产业空心化和贫富差距问题内生决定的。1980年代以来的小政府时期,“重效率,轻分配”的政策导向,叠加经济全球化的加速,促使美国制造业快速萎缩。同时期,劳动报酬在生产成本中的份额下滑(图表23),贫富差距逐渐拉大(图表24)。自奥巴马政府于2009年提出《重振美国制造业框架》,开启对清洁能源、高端制造等行业的政策支持以来[10],“再工业化”便成为美国政府解决贫富分化问题的政策导向。特朗普政府上台后,虽然停止了清洁能源的支持,但对外推行贸易保护主义,督促制造业回流,将产业链安全提上议程,对内为企业减负,提出对最传统行业和最新兴产业“两手抓”。拜登政府虽然与特朗普政见大相径庭,但延续并加强了产业链安全性的基调,并加大对高端制造业的刺激。政策结果上来看,制造业回流持续为美国带来就业(图表25),制造业特别是高端制造在流入美国的FDI资本开支中占比逐年增加(图表26)。往前看,我们认为,无论哈里斯或特朗普胜选,推动制造业回流将仍是两党共识,政策延续性将助力结构性和周期性因素,相关的工业设备、基础设施投资力度可能持续加强。

图表23:制造业就业流出对应美国劳动报酬份额下滑

资料来源:Haver,中金公司研究部

图表24:制造业就业流出对应美国贫富差距拉大

资料来源:Bloomberg,中金公司研究部

图表25:制造业回流持续为美国增加就业

资料来源:Reshoring Initiative,中金公司研究部

图表26:制造业在流入美国FDI资本开支中占比增加

资料来源:fDiMarket,中金公司研究部

行业全景:顺周期共振

标普行业资本开支环比已于二季度触底回升,从行业层面来看,资本开支呈现明显的顺周期特征,同比和环比对照来看,资本品、可选消费开支板块呈回升态势,原材料行业增速持续较快,地产行业有触底迹象。我们提示关注三条主线:

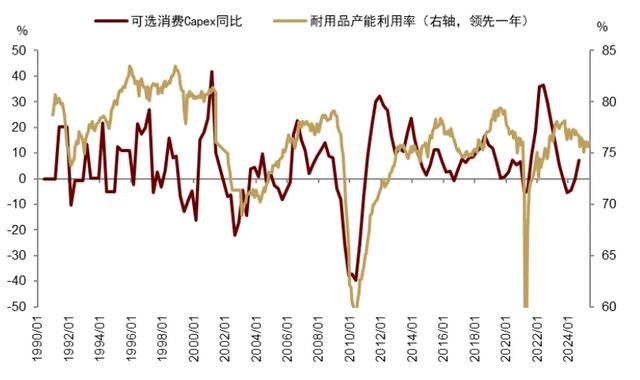

1)家庭消费韧性相关的可选消费板块。如非必需品零售、消费者服务等,资本开支已呈现明显上行特征;汽车行业虽然库存偏高,但也可能受益于车贷成本下滑和消费需求的回暖。

2)地产周期韧性相关的下游板块。虽然地产板块本身仍在短期震荡,但在工资增速企稳后,新屋购置需求有望企稳,地产链相关的五金水暖、家具、家用设备等行业可能继续扩张。

3)设备投资与制造业相关板块,这既包括中游的资本品板块,随着生产扩张资本开支再度回暖,也包括上游的原材料和能源,以及工业基础设施相关板块,如电力公用事业。

相关板块涉及的国内出口行业也有望得到提振,包括家具家居、电子设备、工业设备、化学制品、煤炭石油制品等(详见《美国设备投资周期重启的资产含义》)。

图表27:标普行业资本开支环比呈现顺周期特征

资料来源:Bloomberg,中金公司研究部

图表28:资本品行业资本开支同比增速持续回升

资料来源:Bloomberg,中金公司研究部

图表29:可选消费板块资本开支触底反弹

资料来源:Bloomberg,中金公司研究部

图表30:原材料行业资本开支同比维持高位

资料来源:Bloomberg,中金公司研究部

图表31:地产业资本开支同比有触底迹象

资料来源:Bloomberg,中金公司研究部

[1]https://www.cfr.org/backgrounder/state-us-infrastructure

[2]https://www.gfoa.org/the-infrastructure-investment-and-jobs-act-iija-was

[3]https://www.whitehouse.gov/cleanenergy/inflation-reduction-act-guidebook/

[4]https://www.economist.com/international/2023/05/23/the-cost-of-the-global-arms-race

[5]https://www.congress.gov/bill/118th-congress/house-bill/9747

[6]财政4季度净融资为4900亿,年底TGA目标7000亿,较10月初7983亿约减少1000亿

[7]https://budgetmodel.wharton.upenn.edu/

[8]由于BEA在10月调高了2023年上半年设备投资规模,设备投资同比当前仍处下行,而调整前已于年初回升,但调整后2024年2季度环比增速上升

[9]https://www.atlantafed.org/cqer/research/gdpnow

[10]https://obamawhitehouse.archives.gov/sites/whitehouse.gov/files/images/NEC_Manufacturing_Report_October_2016.pdf

文章来源

本文摘自:2024年10月21日已经发布的《布局美国设备投资重启:总量篇》

张峻栋 分析员 SAC 执证编号:S0080522110001 SFC CE Ref:BRY570

范理 联系人 SAC 执证编号:S0080123120031 SFC CE Ref:BUD164

张文朗 分析员 SAC 执证编号:S0080520080009 SFC CE Ref:BFE988

法律声明